Befektetési tanácsok szeptember végére

A mögöttünk álló héten a tőzsdék alig mutattak elmozdulást, de nem volt eseménytelen a hét, mert a devizapiacon akadtak olyan változások, amelyek akár hosszabb távon is meghatározóak lehetnek.

A makrogazdasági adatok a korábbi feltételezéseket erősítették: az USA, valamint Európa gazdasága várhatóan lassul az év hátralévő részében, de egyelőre nem kell tartani recessziótól, ha a vezető országok döntéshozói által elhatározott gazdaságélénkítő tervek, valamint a bankok újabb megsegítésére tett lépések elérik a megcélzott hatást. Erre minden esély megvan, mert ezúttal nem arról van szó, hogy egy pénzügyi válság közepén mély recesszióból kell kirángatni a csőd felé tartó gazdaságot, hanem arról, hogy az eddigi igen komoly áldozatok, az elért eredmények ne vesszenek kárba. Erre ma jó esély mutatkozik, de nem szabad elfelejteni, hogy még ma is igen komoly kockázatok vannak a rendszerben.

Továbbra is nagy fenyegetés a piacokra egyes államok ingatag fizetőképessége, a jelentősen növekvő államháztartási hiányok és az ennek fedezetére kibocsátott államkötvények drasztikusan bővülő állománya, de az is, hogy a munkaerőpiac az eddigi összes ösztönző és állami pénzpumpa ellenére sem javul. A gazdaságok nagy része tehát még ma sem „önjáró”, jelentős állami beavatkozás nélkül nem képes fenntartható növekedési pályára állni.

Devizapiac

A devizapiacokon a japán jegybank (Bank of Japan) intervenciót hajtott végre a jen folyamatos erősödésének megakadályozására. A jegybankot – és a kormányt is – a dollárral szembeni erősödés zavarja a leginkább, mivel még mindig az USA a legjelentősebb kereskedelmi partnerük, így az intervenciót is a dollárral szemben hajtották végre, de természetesen a többi vezető devizával szembeni jegyzés is jelentős elmozdulást produkált.

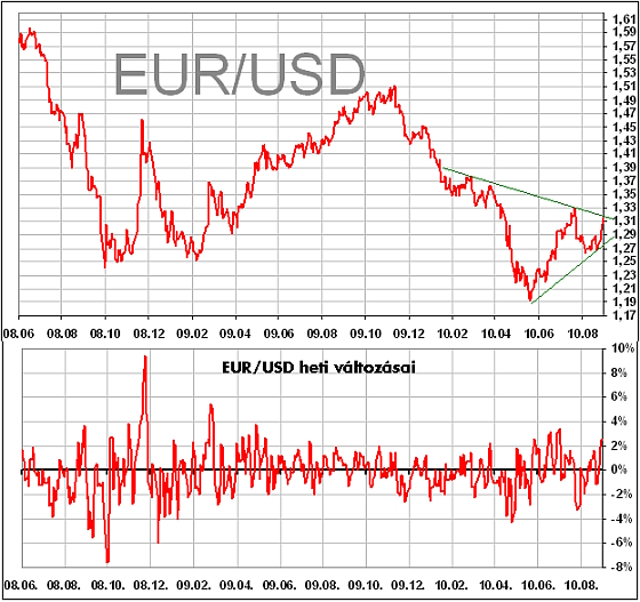

A hosszabb távon szűkülő trenden belül maradt ugyan a jegyzés, de az jól láthatóvá vált, hogy a jen erősödésének megtörése az EUR/USD piacon is hirtelen változást generált. A jegyzés ismét az 1,30-as szint fölé került. Különös jelentőségű az EUR/USD emelkedése, mert annak ellenére erősödött az euró, hogy az európai bankokkal kapcsolatban ismét negatív hírek láttak napvilágot, és az ECB-nak be kellett avatkoznia az ír kötvénypiacon. Hetekkel, hónapokkal ezelőtt az ilyen hírek jelentős dollárerősödést idéztek volna elő, de ez most elmaradt.

Ezzel párhuzamosan az EUR/CHF is fordulót mutatott be, a jegyzés az 1,31-es szint körül alakul. Fontos felhívni a figyelmet arra, hogy az európai rossz hírek mellett történt mindez, melyet sok elemző a svájci kamatemelés elmaradásával magyaráz. Ki kell emelni azonban, hogy nem kizárólag a makrogazdasági események hatnak rövid távon a keresztárfolyamokra, hanem a befektetői magatartás is. Most azt gondoljuk, hogy a japán intervenció a svájci frank erősödésére spekuláló befektetőket elbizonytalanította, mert ma már látható, hogy sem Japán, sem Svájc, de az USA és Európa számára sem kedvező a korábbi két hiteldeviza vég nélküli erősödése. Azt pedig még a legvérmesebb spekulánsoknak is be kell látniuk, hogy ha a világ vezető jegybankjai összefognak, akkor ellenük „játszani” nem lehet kifizetődő. Nagyon fontos, hogy ez a magatartás jelentős változás a korábbiakhoz képest, amikor a folyamatos intervenciók ellenére is folyamatosan erősödött a svájci frank. A befektetői hangulat tehát változóban van, az intervenció megtette hatását, de fontos megjegyeznünk, hogy az intervenció, a piaci folyamatokba való mesterséges beavatkozás csak akkor lehet hosszabb távon is hatásos, ha a fundamentumok is támogatják.

A fentiekből következően a következő napokban – de akár hosszabb távon is – az lesz a döntő, hogy a befektetők hogyan gondolkodnak a lehetséges nyíltpiaci beavatkozásokról, valamint a várható makrogazdasági folyamatokról. Mivel a befektetői hangulatban jelentős elmozdulást érzünk, ezúttal kivárást javasolunk, azzal együtt is, hogy hosszú távú várakozásainkat egyelőre nem revideáljuk.

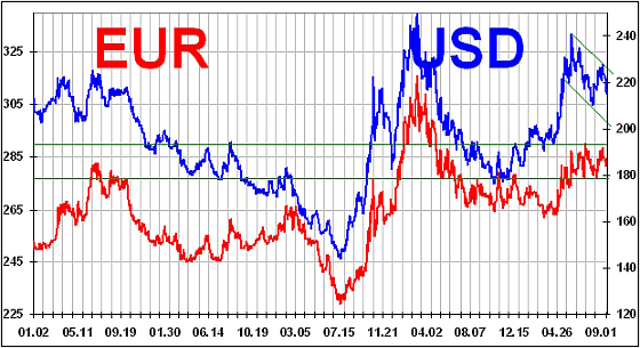

A hazai piacon nem voltak ilyen jelentős változások, ami ebben az esetben jót jelent, ugyanis a forint a korábbiaknál kissé stabilabb az euróval szemben, így a svájci frank gyengülése pedig érezhető hatással volt a CHF/HUF keresztárfolyamra is. Jól látható, hogy a dollárral szemben egy hektikus, igen volatilis trendben erősödik a forint, míg az euróval szemben oldalazás látható. Az oldalazáson belül ugyanakkor csökken a mozgás intenzitása, a sáv aljához közelít a jegyzés, ami egy konszolidációs folyamatot jelez. A korábbi intenzív mozgásokat a nemzetközi szervezetekkel félbeszakadt tárgyalások váltották ki, a befektetői bizalom megingott, de mára világossá vált, hogy a kormány elkötelezett az államháztartási hiány tartása iránt, és a hiány finanszírozása piaci alapon megoldhatónak tekinthető a nemzetközi szervezetek háttere nélkül is – legalábbis rövid távon. Ehhez jön most az a nem várt segítség, hogy a svájci frank gyengülni kezdett. Igen, segítség, ugyanis a frank erősödése miatt egyre növekvő adósságteher nemcsak a lakosság, hanem a vállalati szféra számára is az elviselhetőség határára ért. Ezzel pedig nemcsak a fogyasztási oldal, hanem a termelői-szolgáltatói oldal is egyre nehezebb helyzetbe került, ami a már így is igen gyenge növekedést is komolyan veszélyeztette.

Amennyiben a nemzetközi piaci hangulat nem változik jelentősen, a következő napokban arra számítunk, hogy az EUR/HUF eléri a 280-as szintet, míg az USD/HUF a 215-ös szint közelében marad. Sajnos a CHF/HUF további alakulását illetően jelentős kockázatok vannak, de új csúcsra nem számítunk, míg a csökkenésben (HUF erősödés a CHF-kal szemben) a 210-es szint jelenthet megállót.

Ebben a helyzetben kivárást javasolunk, mert ma elképzelhető egy olyan szcenárió is, hogy a forint tovább erősödik a vezető devizákkal szemben. Ennek oka a már említett konszolidációs folyamaton kívül az, hogy a nemzetközi devizapiacon új trendek kialakulására van esély, ami jelentősen átrendezheti az eddigiekhez képest a piaci viszonyokat. A fejlett piacokon továbbra sincs érdemi változás; annak ellenére, hogy az utóbbi két hétben kissé emelkedtek, még mindig történelmi mélypontokhoz közeli szinten vannak a hozamok. Ebben a szegmensben nem is várunk rövidtávon nagy változásokat, így csak azok számára lehet érdekes befektetési terep a fejlett kötvények piaca, akik a fejlett devizák rövidtávon, igen nagymértékű felértékelődésére számítanak.

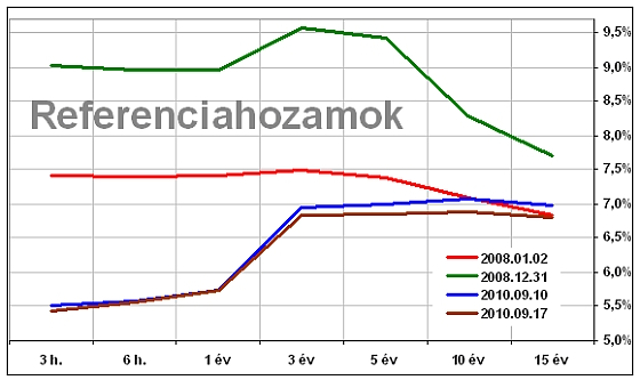

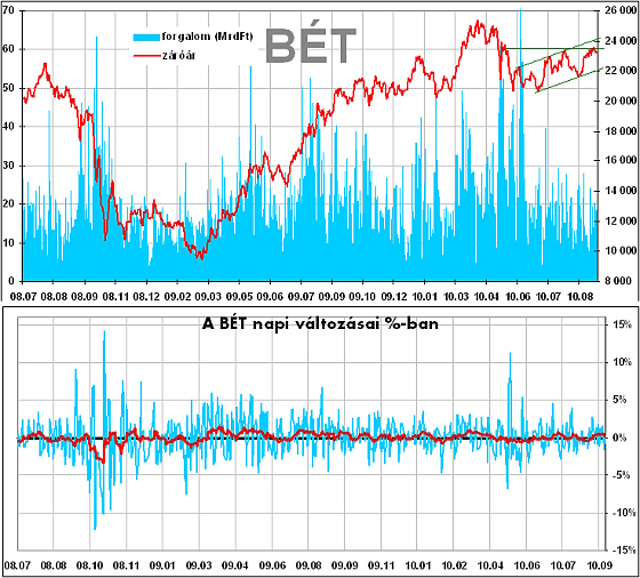

A fejlődő térségekben továbbra is az a trend, hogy a fejlett piacokkal ellentétes irányban mozognak a hozamok azokban az országokban, ahol a makrogazdasági hiányszámok jól alakulnak és a növekedés is stabil, a fenntarthatóság pedig biztosítottnak tűnik. A hazai piacon nem ennyire egyértelmű a helyzet, de az látszik, hogy a befektetők bizalma fokozatosan visszatér, azonban a továbbra is fennálló kockázatok miatt nincs jelentős vételi nyomás. A hozamok tehát csak kismértékben változnak, kiegyenlített a piac. Jól látható, hogy a hosszú lejáratok esetében volt némi hozamcsökkenés, míg a rövidebb lejáratok esetében szinte semmi változás nem tapasztalható. A 7 százalék alatti tartományban a hosszabb lejáratokra már nincs jelentős vételi érdeklődés, azonban a korábbiakkal ellentétben eladók sem jelentkeznek nagyobb tételekkel. A piac tehát kivár, és amennyiben a nemzetközi piaci hangulat nem változik, az önkormányzati választásokig, illetve a 2011-es költségvetés parlamenti tárgyalását. Miután a választások lezajlottak, és a jövő évi költségvetés ismeretében láthatóvá válnak a kormány hosszabb távú tervei, trendszerű mozgás alakulhat ki. Ennek irányát ma nehéz lenne megmondani, de tény, hogy a kormány több fórumon, és több alkalommal elkötelezte magát a konvergencia-programban vállaltakkal, így – amennyiben a kormányzati kommunikáció is megfelelő lesz – a hozamcsökkenésre látunk nagyobb esélyt. Ebben a helyzetben a korábban vett hosszú kötvények tartását javasoljuk, aki pedig most kíván a piacra lépi, annak kivárást/rövid kötvények vételét javasoljuk. A múlt héten arra vártunk, hogy a fejlett piacok az igen fontos technikai szintekről valamilyen irányba kimozduljanak, mert arra gondoltunk, hogy a mozgás iránya akár hosszabb tára is meghatározó lehet. Ennek ellenére nem voltak nagyobb mozgások, a piacok lényegében a múlt heti szintek körül oszcillálnak, azaz a piacok mozgása nem adott új információkat. A fejlődő piacokon ugyanakkor azt látjuk, hogy bár a lendület megtört, sok piac még mindig kitörésben van, a befektetők csak megerősítésre várnak a további részvényvásárlásokhoz. Ez a megerősítés pedig a fejlett piacok további emelkedése lenne, de ezt az impulzust egyelőre nem kapják meg a fejlődők. A BUX továbbra is emelkedő trendben van, de a trenden belül 23 450-23 550 körül erős ellenállás mutatkozik. Ennek oka az, hogy a Richteren kívül a többi vezető részvény nem képes tartósan a korábbi csúcsai fölé emelkedni. A MOL például egy szép kitörési kísérletet mutatott be, de miután kiderült, hogy a magyar állam nem kívánja megvásárolni 27 000 forint körüli szinten a Szurgutnyeftyegaz MOL-részesedését, hirtelen korrekció következett, az OTP emelkedését az erős svájci frank, a bankadó, valamint a Basel-III szabályozással kapcsolatos aggodalmak fékezik, a Magyar Telekom kitörése látványosan elhalt, anélkül, hogy hírek érkeztek volna a távközlési cég háza tájáról. Egy vezető részvény pedig a kisszámú részvényre épülő BUX esetében sem elég a tartós emelkedéshez, különösen úgy nem, hogy a forgalom csak akkor emelkedik érezhetően, ha a spekulánsok egy-egy papírban valamiért látnak – egy-két napos befektetési időtávval – fantáziát.

A további napokban – amennyiben a nemzetközi befektetői környezet nem változik jelentősen – az OTP okozhat kisebb pozitív meglepetést, mivel a bankrészvényre alkalmazott diszkont jelentősen meghaladja a többi hazai vezető részvény esetében kialakult szintet. A lehetséges emelkedést támogathatja, ha a svájci frank tovább gyengül, de ezen kívül inkább csak technikai okai lehetnek az emelkedésnek. Az OTP-re tehát spekulatív vételt fogalmazunk meg ajánlásként, míg a többi vezető részvény esetében kivárást javasolunk.

A nemzetközi piacokra visszatérve, a következő napokban a már korábban is kitörésben lévő, erősen felülteljesítő piacok lehetnek nyerők, de itt nem javasolunk belépést, hanem tartást azok számára, akik már korábban nyitottak pozíciókat a lehetséges kitörésre.

AJÁNLÁSOK Devizapiac Hazai részvénypiac Spekulatív vétel: OTP Kötvénypiac |

A szerző a Raiffeisen Bank elemzője

A kormányra hiába számít, aki korszerűsítené az otthonát, de akad pár lehetőség

Nehéz helyzetben van a költségvetés, ezért a kormány a falusi csok és a babaváró kivételével kivezette az ingatlancélú támogatásokat. Az uniós helyreállítási alapból esetleg még sor kerülhet mintegy 20 ezer ingatlan felújítására. Mindenki másnak maradnak a piaci megoldások.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!