Befektetési tanácsok szeptember második hetére

A mögöttünk álló napokban nem sok változás történt, de az már kirajzolódott a nyári „uborkaszezon” után, hogy csak később lehet jelentős változás a befektetői hangulatban. Korábban tartani lehetett attól, hogy szeptemberben akár jelentős esés alakul ki a piacokon, mert a vezető gazdaságok növekedése lassul, miközben a befektetői várakozások optimisták.

Szerencsére nem alakult ki komolyabb esés, a rövidebb csökkenő trendek fontos támaszszinteken megállnak, az emelkedő napokon pedig dinamikus növekedést produkálnak a részvénypiacok. Nem véletlen, hogy a részvénypiacokat emeltük ki, mivel ez a részpiac a legérzékenyebb a befektetők hangulatváltozásaira. A kötvénypiac megítélését rendkívüli módon megnehezíti a még mindig magas likviditás, a hozamok történelmi időtávon nézve is rendkívül alacsony szintje, míg a devizapiacok esetében az okoz nehézséget, hogy a bankokra nehezedő nyomás (bankadó, állami segítség, új hitelezési, kockázatkezelési szabályok) az egyes piaci szereplők viselkedése alapvetően megváltozott az elmúlt fél- egy év során.

Devizapiac

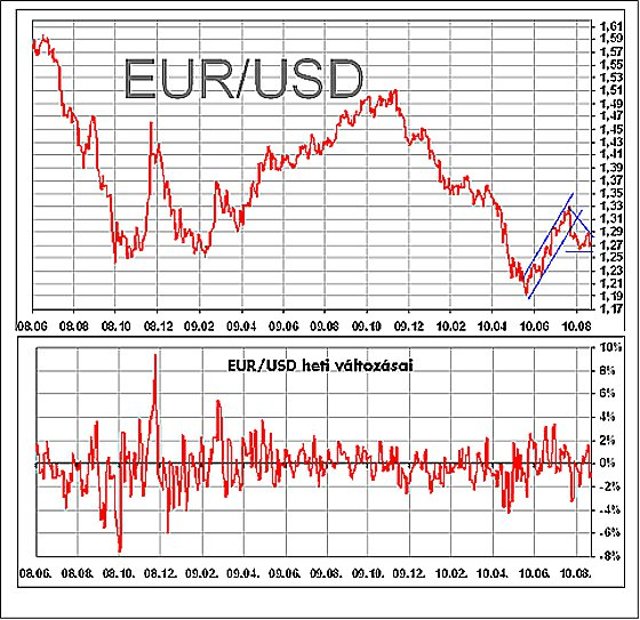

Az EUR/USD devizapár az utóbbi napokban stabilizálódni látszik, jellemzően 1,29 és 1,27 között alakul a jegyzés. Az oldalazás, a kisebb szűkülés annak köszönhető, hogy a befektetők ma egyik devizát sem preferálják a másik rovására, nagyobb mozgások inkább a jen és a svájci frank esetében voltak.

Az EUR/USD devizapárról kicsit elterelődött a figyelem, ami azért következett be, mert a múlt héten nem voltak jelentős makrogazdasági adatok, amelyek a pozíciók átrendezésére, vagy új pozíciók felvételére sarkallták volna a befektetőket. A szűkülés után kitörés várható, mivel a héten jelentős adatok várhatók. Azért különösen fontosak ezek az adatok, mert a befektetők hosszabb távú várakozásait is meghatározhatják – adott esetben megváltoztathatják, vagy megerősíthetik addigi várakozásaikat –, így nagyobb pozíció-átrendezésre kerülhet sor.

Várhatóan a dollár erősödése következik, ezért a mai oldalazásban az ellenállás 1,29-es szintje körül EUR/USD eladás javasolható. A zárásra két lehetőség is kínálkozik; aki kevésbé szeret kockáztatni, az a mai oldalazás támaszszintjén (1,2630) zárhatja pozícióját, de aki hosszabb ideig (egy-két hét) képes tartani a pozíciót, az a következő támasz 1,25-ös szintjén is zárhatja a pozíciót. A stopot 1,30-nál érdemes kitenni.

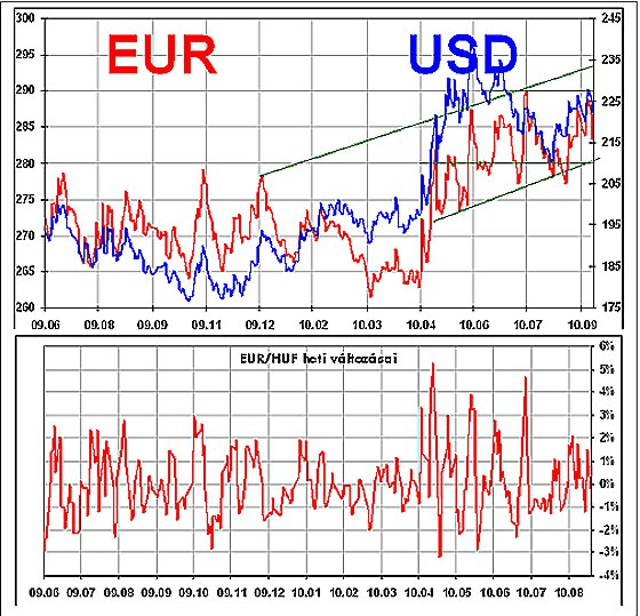

A hazai piacon a forint az euróval szembeni lokális mélypontok után kisebb erősödést mutat az utóbbi egy-két napon, de ami ennél is fontosabb, a svájci frankkal szembeni történelmi csúcs után a némileg csökkent a forintra nehezedő eladói nyomás. Ennek ellenére még mindig olyan szinteken van a CHF/HUF keresztárfolyam, ami a devizahiteleseknek a következő időszakban újabb extra kiadásokat jelent. A dollárral szemben folytatódott a széles sávon belüli oldalazó trend.

A forint euróval szembeni erősödése megtévesztő, mert a trenden belül igen volatilis keresztárfolyam továbbra is a már korábban kialakult emelkedő trendben maradt. A kulcsszint 280 körül található, mivel amennyiben innen lejjebb kerül a jegyzés, egy oldalazás, vagy egy csökkenő trend alakulhat ki. Addig azonban, amíg ez nem történik meg, marad az eddigi trend. A fentiek szerint 281-282 körül EUR/HUF vétel ajánlható. A pozíciót 286 körül érdemes zárni, míg a stopot 280 körüli szintre érdemes kitenni. A dollárral szemben továbbra sem ajánlunk pozíciót, mert a mozgás intenzitása elmarad az EUR/HUF-ot jellemző szinttől, az elemzői várakozások szerint az USD/HUF keresztárfolyamban marad az oldalazás. A svájci frank továbbra is marad 215 fölött a forinttal szemben, a jegyzést elsősorban az EUR/CHF határozza meg.

Kötvénypiac

A fejlett piacokon a kisebb korrekció után gyakorlatilag áll a piac, a hozamok nem változnak érdemben. A forgalom is alacsony, és az intézményi befektetők láthatón a vállalati és a feltörekvő piaci kötvényekre koncentrálnak, amikor a piaci hangulat kissé kedvezőbbé válik. Így a fejlett piaci hozamok változatlansága mellett a fejlődő piaci kötvények hozama némileg csökken. A trend folytatódására számítunk, így fejlett piaci kötvények vételét továbbra sem javasoljuk.

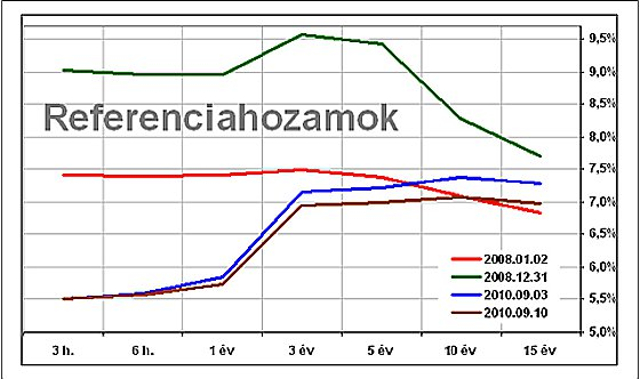

A hazai piacon is a konszolidáció jelei mutatkoznak, de meg kell jegyezni, hogy a hozamcsökkenés mértéke jelentősen elmarad a fejlődő piacok átlagától. Ennek oka az, hogy a kommunikációs háború tovább folytatódott a héten is, egyre távolabbinak tűnik egy esetleges IMF-megállapodás, így mindig van eladó a piacon, de az is tény, hogy nincs eladói nyomás.

Az eladók tehát kihasználják a jó kiszállási lehetőségeket, de nem menekülnek a piacról. Ennek köszönhető, hogy a múlt heti állampapír-aukciók igen sikeresek voltak, jelentős túljegyzés mellett némileg csökkentek a hozamok. A hozamok utóbbi egy-két hónapban tapasztalható mozgása jól tükrözi a befektetők véleményét a magyar gazdaság állapotáról; a makrogazdasági adatok azt mutatják, hogy a válságon túljutottunk, de a növekedés üteme még mindig elmarad a válság előtti – már akkor sem túl acélos – szinttől, ugyanakkor a hiányadatok továbbra is kedvezően alakulnak. A gazdaság tehát igen lassú növekedés mellett fokozatosan stabilizálódik, miközben a korábbi, IMF-szerződés által biztosított védőernyő nincs az ország fölött.

A fentiek igen komoly dilemmát okoznak a befektetőknek, ahogy az elemzők sem tudnak egyértelműen állást foglalni abban a kérdésben, hogy kell, vagy nem kell IMF-megállapodás, és egyezség hiányában hosszabb távon képes-e önerőből, piaci finanszírozás mellett egészséges növekedési pályára állni a gazdaság. Amíg a globális befektetői hangulat jelentősen nem romlik, van lehetőség és mozgástér arra, hogy önerőből megoldhatók a mai problémák, de egy esetleges – és előre nem látható – piaci turbulencia már komolyan kérdésessé teszi, hogy a nemzetközi szervezetek hathatós támogatása nélkül elérjük legalább a potenciális növekedés szintjét, a hiány hosszú távon finanszírozása, a hiány mértékének csökkentése mellett.

Ebben a helyzetben a közepes futamidejű kötvényekre érdemes helyezni a hangsúlyt, amikor spekulatív befektetésekben gondolkodunk, hosszabb kötvényeket sem spekulatív, sem stratégiai időtávra nem ajánlatos vásárolni. A rövid oldalon tartást/vételt javasolunk a 3 hónapos, vagy rövidebb futamidőkre. A 3-5 éves szegmensben 7,20-7,30 százalék hozam körül vételt, míg 7,00 százalék alatti szinteken eladást javasolnak az elemzők.

A fejlett piacok a már korábban kialakult ellenállási szintek körül mozognak. Fontos azonban kiemelni, hogy míg az USA piacok a korábbi lokális maximumoktól még mindig 8-10 százalékos lemaradásban vannak, addig a DAX már csak 2 százalékkal van korábbi lokális csúcsa alatt. A DAX esetében tehát – az USA-piacok enyhe emelkedése vagy oldalazása esetén – akár kitörés is következhet. Ennek nemcsak technikai, hanem a fundamentális okai is vannak.

A német gazdaság ugyanis – meglepetést okozva – a fejlettek közül kiemelkedően jó makrogazdasági adatokat produkál, az államháztartás stabilitása mellett, a növekedési adatok jelentősen meghaladják az elemzői várakozásokat. Az utóbbi időszakban többen felhívták a figyelmet Németország túlzott mértékű függésére a növekedésben még mindig világelső Kínától. A német-kínai gazdasági kapcsolatok szédítő ütemben fejlődnek, ami jelentős lökést adott a német gazdaságnak 2010 első fél évében, de a kínai gazdaság lassulása már komoly károkat okozhat, mivel Németország növekedésében még mindig az export a legfontosabb tényező.

A fejlett piacokon tehát az a várható trend, hogy a DAX felülteljesítő marad, az USA-indexek a korábban kialakult sávok között oldalaznak, míg a Nikkei lemaradó lesz, mert az erősödő jen a szintén erősen exportfüggő ország gazdaságára negatívan hat, miközben az államháztartási hiány gigantikus méreteket ölt. Ma még a lakosság megtakarításai fedezik a hiányt, de az elöregedő társadalom mellett hosszú távon kérdéses a finanszírozás fenntarthatósága.

A fejlődő térségek gazdaságai szintén szóródást mutatnak a fejődés, a növekedés, valamint az egyensúlyi mutatók terén. Az elmúlt hetekben már többször említettük, hogy a távol-keleti „kistigrisek”, Oroszország, Dél-Korea olyan országok, amelyek a válság után már szép növekedést mutatnak, miközben nincs jelentősebb egyensúlytalanság az államháztartás terén. Ezekről az országokról azt gondoljuk, hogy fenntartható növekedési pályán vannak, ráadásul egy újabb válság esetére rendelkeznek tartalékokkal, így azzal együtt, hogy nem tudnak a globális trendektől függetlenedni, felülteljesítők maradnak. Ez pedig, ahogy a válság mélypontja után mára már láthatóvá vált, hosszabb távon a tőzsdéik felülteljesítését is magával hozza.

A fejlődők egy másik részét erősen érintette a válság, de mára lassan kiheverik a sokkot, beindult a gazdaságuk, de egyensúlyi mutatóik jelentős romlást mutatnak, így a jövőbeni tartós növekedésük még kétséges. A harmadik csoport − amibe Magyarország is tartozik −, már a válság előtt is mélyen a potenciális növekedés alatt teljesített, miközben az államháztartási folyamatok már akkor is romló tendenciát mutattak. Ezek az országok különösen rossz helyzetbe kerültek a válság miatt, mert egyszerre kellett megszorításokat alkalmazni, és gazdasági ösztönzést nyújtani a gazdasági szereplők számára.

Ilyen helyzetben a megszorítások a válságot csak fokozták, miközben a hiány már egyébként is túlzott mértéke miatt a válság hatásait képtelenek voltak anticiklikus gazdaságpolitikával ellensúlyozni. Mára ezekben az országokban is növekedést mutatnak ki a statisztikusok, de a kényszerűen még mindig restriktív gazdaságpolitika miatt továbbra is mélyen a potenciális növekedés alatt teljesítenek. Ezek az országok jó időre lemaradók lesznek, de a gazdaságaik stabilitása javuló tendenciát mutat, ami sok befektető számára lehet fontos szempont befektetési döntései során.

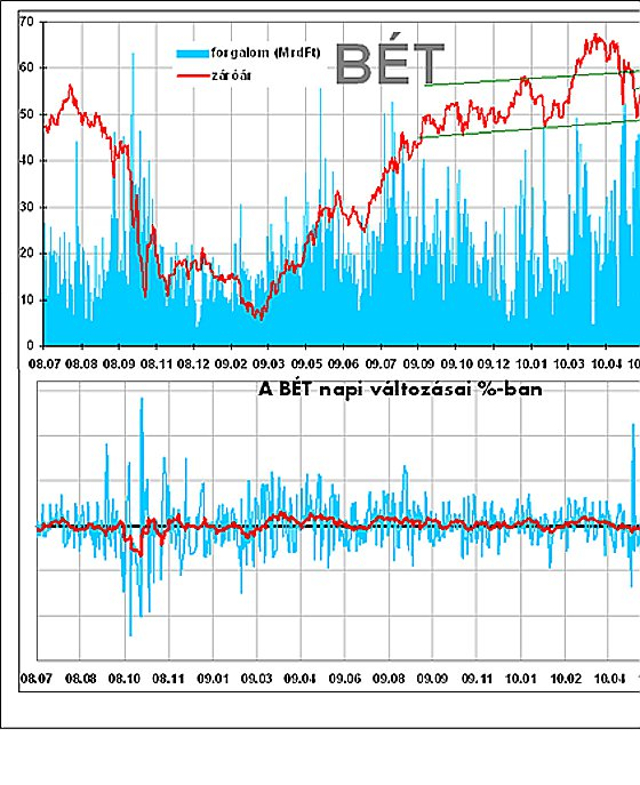

Az első csoportba sorolt országok részvénypiacait vételre ajánlhatók, de a bizonytalansági tényezők miatt ma még mindig csak spekulatív befektetési időtávra. Kicsit közelebbről vizsgálva, a múlt heti mozgásokat tekintve látható, hogy a kedvező nemzetközi piac hangulat a hazai részvényeket is emelkedő irányba tolta. Az OTP lemaradó, a Richter viszont új csúcsokra volt képes, a Mol kitörésbe kezdett, míg a Magyar Telekom továbbra is lemaradó, ámde stabil. A vezető részvények mozgása a BUX egészét is az emelkedés irányába mozdította, így az index emelkedő trendben maradt, egy kisebb korrekció ellenére is.

A továbbiakban arra lehet számítani, hogy a Mol és a Richter eléri azokat a technikai szinteket, amelyek felé elindultak az utóbbi napok emelkedésével. A Mol 23 500-24 000 pontig, míg a Richter 49 500-50 000-ig emelkedhet. Az OTP – amennyiben meghaladja az 5 000 forintos szintet – legjobb esetben is 5 200-5 250-ig emelkedhet, míg a Magyar Telekom 700 forintig emelkedhet a következő napokban. A Richter emelkedése az Egis piacára is jó hatással lehet, így az Egis részvényire spekulatív jelleggel, és kisebb mennyiségre nyitható vételi pozíció.

Ajánlások Devizapiac: Nemzetközi részvénypiac: Hazai részvénypiac: Kötvénypiac: Befektetési alapok: |

A szerző a Raiffeisen Bank elemzője

A kormányra hiába számít, aki korszerűsítené az otthonát, de akad pár lehetőség

Nehéz helyzetben van a költségvetés, ezért a kormány a falusi csok és a babaváró kivételével kivezette az ingatlancélú támogatásokat. Az uniós helyreállítási alapból esetleg még sor kerülhet mintegy 20 ezer ingatlan felújítására. Mindenki másnak maradnak a piaci megoldások.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!