Befektetési tanácsok április elejére

Az elmúlt napok ismét emelkedést hoztak a nemzetközi részvény-piacokon. A növekedés hátterében az áll, hogy az Egyesült Államok makrogazdasági adatai javulást mutatnak, miközben a FED egyelőre nem változtat az alapkamaton. Ebben a helyzetben a befektetők a továbbra is olcsón hozzáférhető tőkét részvények vételére fordítják. A részvények ugyanis még mindig szinte az egyetlen olyan befektetési formát képezik, amely az utóbbi időben igen jó hozamot volt képes produkálni. Az arany, illetve az olaj emelkedése a dollár erősödése miatt megfeneklett.

A dollár erősödése határozta meg a deviza-piacok irányát is, hiszen a dollár a korábbi 1,345-ös szintet meghaladva 1,33 közelébe is erősödött az euróval szemben. Ezek után egy kis megálló következett, mivel a görög adósság-problémákkal kapcsolatos félelmek ismét csökkentek.

A hazai piacon a forint erősödése megtört, de a trendből nem lépett ki az euróval szemben. A piaci szereplők között erősen megoszlik a vélemény a várható kamatvágásokról, de továbbra is optimisták a befektetők, látva a magyarországi makrogazdasági folyamatokat. A közelgő választások érdemben nem befolyásolják az árak, árfolyamok alakulását.

Devizapiac

Az EUR/USD újabb mélypontra esett, a trend nem változott, de az 1,31-es szint elérése kissé mégis kitolódott. Ez annak köszönhető, hogy a napokban megjelent nyilatkozatok szerint az IMF és az euró-zóna tagországok előre láthatólag kisegítik Görögországot, ha tényleg a fizetésképtelenség határára jutna.

A továbbiakban a trend folytatódására számíthatunk, ahol az 1,31-es szint a cél. Így az 1,34-1,35 fölötti szinteken EUR/USD eladás látszik ésszerűnek, 1,36-os STOP mellett.

A forint erősödése az utóbbi napokban lassult az euróval szemben, míg a dollárral szemben kisebb gyengülést figyelhettünk meg, ami az általában is erős dollárnak köszönhető. Ezen túl is igaz, hogy a forint – a hazai kamatvágási várakozások mellett – szinte kizárólag a nemzetközi tőkeallokációs folyamatok függvényében mozog.

A dollárral szemben ismét a 195-200-as oldalazást mutatja a forint, míg az euróval szemben továbbra is az erősödés jellemzi a mozgást. Ezek a folyamatok annyiban változhatnak, hogy az euróval szemben 261-265-ös oldalazás alakul ki, míg a dollárral szemben a mai sávon belül várható a 200-as szint újbóli megközelítése.

Ebben a helyzetben az EUR/HUF 265 közeli szintjénél EUR/HUF eladást javasolunk, melyet 261 körül érdemes zárni, míg a STOP-ot 266-ra érdemes kirakni.

A fejlett piacok továbbra sem ajánlhatók, mert a hazai gyors kamatcsökkenéssel együtt sem kínál a hazai befektetők számára megfelelő alternatívát. Ennek oka, hogy az alacsony kamatot csak a kereszt-árfolyamok mozgása ellensúlyozhatná, de rövidtávon nem látjuk esélyét egy komolyabb forint-gyengülésnek.

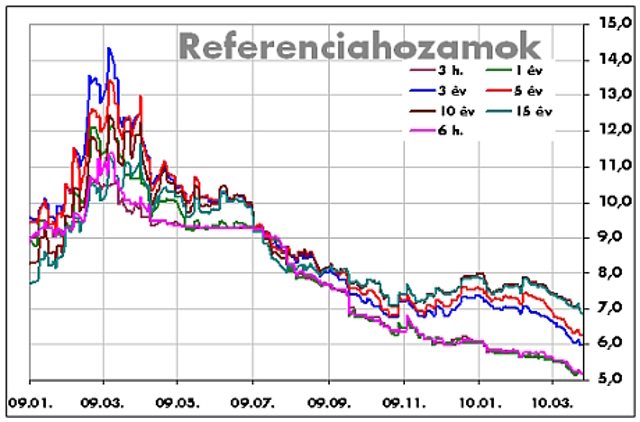

A hazai piacon ezúttal nem sokat változtak a hozamok, mivel már a legoptimistább kamatvárakozások is beépültek a piaci árakba. Ez egyben azt is jelenti, hogy a rövid futamidejű kötvények hozama szinte bebetonozódott, de a hosszabb lejáratok esetében a vételi nyomás következtében még mindig estek a hozamok. Ezzel immár a 15 éves állampapírok hozama is 7 száalék alá esett.

A továbbiakban arra lehet számítani, hogy a hosszú oldalon kisebb hozam-emelkedés következik be, miután egyes befektetők lassan elkezdik majd realizálni az elérhető nyereségeket, míg a rövid oldalon nem várható érdemi változás. Ezzel nem változik érdemben a piac, de lassul a mozgás, mivel az összes optimista várakozás beépült már az árakba. Továbbra is a rövid kötvények vételét/tartását ajánljuk, a hosszú kötvényeket pedig eladásra ajánljuk.

Az USA piacai továbbra is a korábbi lokális csúcsok felett maradtak, de oldalazás alakult ki, mivel a mai árszinteken már egyre kevesebb a vásárló. Ugyanakkor eladói nyomás sincs, mert a vállalati eredmények, a makrogazdasági adatok javuló tendenciát mutatnak, miközben a likviditás még mindig igen magas szinten van. A DAX – kis fáziskéséssel – szintén új csúcsra ért, ami annak köszönhető, hogy a csúcs meghaladása után új vevők jelentek meg a piacon. Ezek a vevők azonban nem hosszú távon gondolkodó befektetők, inkább csak technikai játékosok. A belépésük mégis elég volt arra, hogy a shortosokat pozícióik gyors zárására ösztönözzék, ami az emelkedés begyorsulását idézte elő.

A továbbiakban arra számítunk, hogy a fejlett piacok maradnak a korábbi csúcsaik felett, de oldalazásuk folytatódik, mivel új impulzusra volna szükség ahhoz, hogy a ismét határozott irányt vegyenek fel. A csökkenést a rossz makrogazdasági adatok, vagy monetáris szigorítások okozhatják, míg az emelkedést az gyorsíthatja fel, ha a tovább javuló makrogazdasági adatok (különösen a foglalkoztatás fontos!) mellett, a világ vezető jegybankjai továbbra sem szigorítják a monetáris feltételeket. A múlt héten ugyan volt erre példa (India), de Kína és India likviditás-csökkentési lépéseit ma inkább pozitív hírként élik meg a befektetők, ugyanis ezekben az országokban ma már a gazdaság túlhevülésétől lehet tartani.

A hazai piac nem csak hogy követte a nemzetközi piaci trendeket, de az utóbbi időszak emelkedése a világ élvonalába repítette a hazai részvényeket. Különösen igaz ez az OTP-re, ami az egész térséget tekintve messze a legnagyobb forgalmú részvény, így aki Kelet-Európában kíván befektetni, nem kerülheti meg a magyar bankot. Fokozza a lelkesedést, hogy az elemzők, brókerházak sorra hozzák ki elemzéseiket a bankkal kapcsolatban, ahol rendre emelkedő célárakat adnak meg.

Az igen intenzív, és szinte korrekció nélküli emelkedés, emelkedő forgalom mellett valósult meg az eddigiekben, amiből azt látjuk, hogy a lendület még napokig kitarthat, amennyiben a nemzetközi befektetői hangulatban nem következik be érdemi változás. Az OTP-hez az utóbbi időszakban felzárkózó Magyar Telekom az osztalék-árazás miatt emelkedik. Az átlagot jócskán meghaladó emelkedés mögött az húzódik meg, hogy az utóbbi hetekben igen aktív, nagy intézményi eladó leállt, de legalábbis szünetelteti eladásait. A többi vezető részvény a korábbi maximuma körül mozog, de a mozgás dinamikája nem éri el a fent említett két vezető részvényét.

A továbbiakban arra számítunk, hogy a piac tovább emelkedik, de mégsem javasolunk vételeket, mivel a mai árak fundamentálisan már nem indokolhatók. Ma azt tartjuk a leghatékonyabb befektetési stratégiának, ha a magánbefektetők realizálják az elérhető nyereségeket, majd – akár hosszabb időszakra is – kivárásra rendezkednek be, amíg egy korrekcióban ismét nem alakulnak ki jó belépési szintek.

Ajánlások Devizapiac:

Nemzetközi részvénypiac:

Hazai részvénypiac:

Kötvénypiac:

Befektetési alapok: |

A kormányra hiába számít, aki korszerűsítené az otthonát, de akad pár lehetőség

Nehéz helyzetben van a költségvetés, ezért a kormány a falusi csok és a babaváró kivételével kivezette az ingatlancélú támogatásokat. Az uniós helyreállítási alapból esetleg még sor kerülhet mintegy 20 ezer ingatlan felújítására. Mindenki másnak maradnak a piaci megoldások.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!