Befektetési tanácsok március második hetére

Pár érdekes fejlemény ellenére az előttünk álló hét nem szolgál majd nagy meglepetésekkel. Az utóbbi napokban Görögország felől a korábbiaknál jobb hírek érkeznek, az unió saját valutaalapot kíván felállítani, a fejlődő piacok emelkedtek, a forint oldalazott, s általában nyugalom volt. A derült égből nem várható villámcsapás.

A múlt héten a félelmek ellenére szép emelkedést produkáltak a vezető részvény-piacok. Pénteken ugyan a várttól elmaradt az USA foglalkoztatási adata, de a kiskereskedelmi láncok arról számoltak be, hogy a tavaszi kollekciók értékesítése már a várt felett alakul. Erről a kiskereskedelmi értékesítések héten megjelenő adata pontos értékekkel szolgál.

A múlt héten Görögországgal kapcsolatban szinte csak jó hírek érkeztek. Sikeres kötvény-kibocsátáson vannak túl (bár a hozamfelár kábé 100 bázisponttal magasabb, mint Magyarország esetében lenne egy kibocsátás során), ahol rendkívüli érdeklődést tapasztalhattunk. Sarkozy, francia elnök segítséget ígért, valamint a Financial Times szerint formálódik egy Európai Valutaalap, ami a hasonló esetek gyors, és hatékony megoldását segítené elő. Ezekkel a hírekkel, adatokkal a hátuk mögött a piacok erőt mutattak, így az USA tőzsdeindexek lokális csúcsokra értek. Ennek következtében a fejlődők is szép emelkedést mutattak, miközben a feltörekvő devizák erősödtek, az állampapír-piaci hozamok pedig csökkentek.

A devizapiacon az EUR/USD folytatta a két hete megkezdett oldalazását. Ez a makrogazdasági adatok ismeretében nem igazán meglepő, de a kereszt-árfolyam kvázi mozdulatlanságában az is szerepet játszik, hogy vizsgálat indult fedezeti alapok ellen, amelyek a dollár erősödése érdekében – a feltételezések szerint – összehangolták tevékenységüket.

A továbbiakban sem várunk jelentős változásra, mivel a közel napokban nem számítunk olyan makrogazdasági adatokra, amelyek döntő hatással lehetnek az árfolyamra. Természetesen nem zárható ki olyan, váratlan hírek, információk megjelenése, amelyek kimozdítják a mai sávból a jegyzést, ezért a sávban nyitott – és általunk javasolt – ügyletekre szűk stopokat kell meghatározni.

A hazai piacon a forint tovább erősödött, miután az euróval szemben a lélektani, és technikai szempontból is kiemelt 269-es szint alá esett a jegyzés. Ezzel az EUR/HUF egy szélesebb – már korábban kialakult – sávra váltott, ahol azonban a továbbiakban sem számítunk trendszerű gyengülésre, vagy erősödésre, azaz oldalazást várunk.

A forint a korábbiakban is erősnek mutatkozott, hiszen a görög adósságproblémák által generált rossz piaci hangulatban sem esett érdemben a vezető devizákkal szemben, de miután a helyzet konszolidálódni látszik, egyértelmű erősödő trend alakult ki. Az euróval szemben még nem értük el a 265-ös szintet, ami már korábban is erős támaszként viselkedett, de arra számítunk, hogy ez a szint továbbra is támasz marad. Ebből következően a 265-ösd szint közelében EUR/HUF vételt javasolunk, de hangsúlyoznunk kell, a stopok fontosságát, mivel egy további erősödés esetén 260 után már csak 245 körül található támaszszint.

A fejlett kötvénypiacokon az USA tíz éves állampapírok esetében 3,5 százalékról 3,7 százalék fölé emelkedtek a hozamok, míg a hasonló futamidejű német állampapírok hozam hosszú idő óta ismét 3,4 százalék alá esett. Ennek az ellentétes mozgásnak az lehet az oka, hogy az utóbbi időben jelentkező európai feszültségek csökkentek, és ezzel a korábbi hozamkülönbség vissza is állt. Ezek a változások nem indokolják, hogy változtassunk várakozásainkon, így továbbra sem ajánljuk a fejlett piaci kötvények vételét. Erre csak abban az esetben kerülhet sor, ha a forint erősödése a vezető devizákkal szemben a várakozásainkat jelentős mértékben meghaladja.

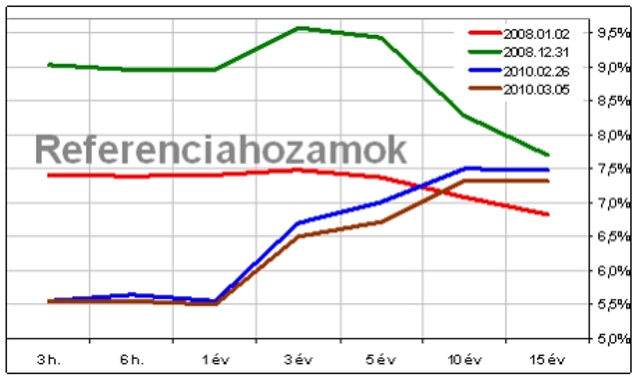

A hazai kötvény-piac tovább menetelt; a teljes lejárati skálán esetek a hozamok, ami annak köszönhető, hogy a piac további, legalább egyszeri 25 bázispontos kamatvágást vár a jegybanktól, illetve az, hogy befektetői vélemények szerint a választások után sem várható a költségvetési politika jelentős lazítása.

A referencia-hozamok soha nem látott szintekre estek, miközben a külföldiek magyar állampapír vásárlásai továbbra is húzzák a piacot. A továbbiakban arra számítunk, hogy érdemben nem csökkennek tovább a hozamok, mivel a piac által is várt MNB kamatvágás után nem számítunk további kamatcsökkentésre. Ennek értelmében továbbra is a rövid kötvények tartását/vételét, valamint a közepes futamidejű és hosszú kötvények eladását javasoljuk.

A részvénypiacok közül az USA piacai új lokális csúcsra értek, több napon át tartó emelkedés után. Ez természetesen magával húzza a többi piacot is, de itt azonnal hozzá kell tenni, hogy a többi részvény-piac esetében a korábbi lokális csúcsok még feljebb vannak, azaz az USA piacokhoz mérten lemaradásban vannak. Így van ez az európai vezető piacokon is, de a hazai piac sem kivétel ez alól.

Bár a globális részvénypiaci emelkedésnek gyengék a fundamentális alapjai, a piacok egymáshoz viszonyított mozgása mindenképpen indokolt, hiszen makrogazdasági oldalról az látható, hogy az USA recesszióból történő kilábalása egy töretlen folyamat, miközben a világ többi vezető országában vegyesek a megjelenő adatok, Kínát pedig – a gazdaság jó állapota ellenére – az állami pénzek kivonása teszi alulteljesítővé.

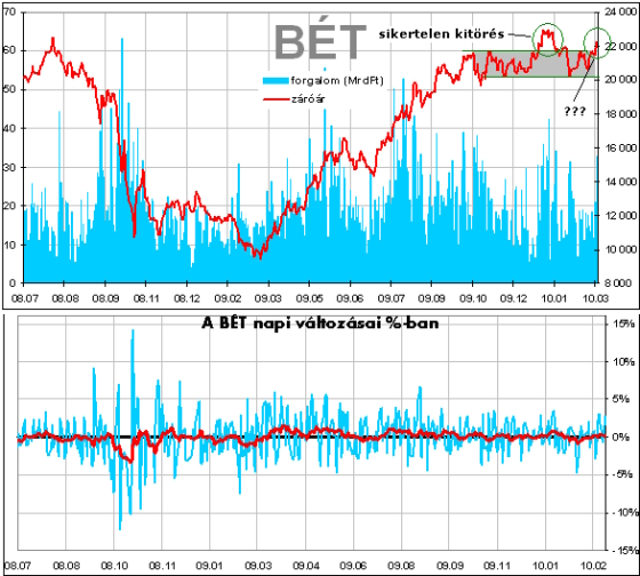

A hazai piacon is megfigyelhető a fejlett piacokkal való együttmozgás, de tény, hogy a BÉT is a lemaradók között van. A lemaradás persze nem számottevő, és a piaci trend követi a fejlett piacokat, így a befektetők számára a mögöttünk álló kedvezőek voltak.

Ahogy az ábrán is látható, a BUX kitört a korábbi oldalazásból, így most az a nagy kérdés, hogy meddig tart a lendület. Korábban a 23 000-es szint megállót jelentett, és az index visszatért a korábbi oldalazásba, de a valamivel 20 000 pont feletti szint megállót jelentett az esésben, ami a korábbi oldalazás ellenállási szintjeként egyre erősebb ellenállássá vált.

A továbbiakban arra számítunk, hogy a korábbi lokális csúcsot eléri a piac, de valószínű, hogy az egyes vezető részvények másképp viselkednek majd, mint a korábbi csúcs közelében. Arra gondolunk, hogy ezúttal a MOL, valamint a Magyar Telekom lehet felülteljesítő, míg az OTP a piaci átlagot hozza, a gyógyszeripari részvények pedig lemaradók lesznek, különös tekintettel a Richterre.

Ebből fakadóan spekulatív vételt ajánlunk a Magyar Telekom részvényeire a 720-as, míg a Mol részvényeire a 19.000-es szint alatt. Realizálni a korábbi lokális maximum (Magyar Telekom: 760-770, Mol: 20 000-20 500) körül érdemes. A stopokat 700, illetve 18 000 forintnál érdemes meghúzni.

A többi fejlődő piac esetében is hasonló elgondolás szerinti spekulatív vételeket javasolunk; a napokban kialakult emelkedésben vételt javasolunk, realizálni a korábbi csúcsok közelében, míg stopolni az emelkedés kezdőpontja körül érdemes.

AJÁNLÁSOK Devizapiac: Nemzetközi részvénypiac: Hazai részvénypiac: Kötvénypiac: |

Fürjes Szabolcs

A kormányra hiába számít, aki korszerűsítené az otthonát, de akad pár lehetőség

Nehéz helyzetben van a költségvetés, ezért a kormány a falusi csok és a babaváró kivételével kivezette az ingatlancélú támogatásokat. Az uniós helyreállítási alapból esetleg még sor kerülhet mintegy 20 ezer ingatlan felújítására. Mindenki másnak maradnak a piaci megoldások.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!