Befektetési tanácsok február közepére

Az elmúlt napok megmutatták, hogy a piaci helyzet milyen instabil, mennyire sérülékenyek az árak. Ezúttal a már korábban is ismert görög probléma okozott esést Európában, miután a befektető-társadalom úgy ítéli meg, hogy az euró-zóna válságos helyzetbe került azzal, hogy Görögországgal kapcsolatban nincs egyértelmű és egységes európai álláspont, nincs konkrét intézkedési terv a bajba került ország megsegítésére.

A bevezetőben említettek ugyan negatívan hatnak, de a probléma korántsem olyan mértékű, hogy globális összeomlást okozzon a világ pénz- és tőkepiacain. De miért estek akkor a piacok, miért esett az euró értéke a többi vezető devizával szemben ilyen drámai mértékben? Bár ez ellentmondásnak tűnik, de ezúttal a befektetők az eséshez kerestek sztorit, és nem a gazdasági események váltottak ki negatív piaci reakciókat.

A 2010-es év eleje ugyanis masszív emelkedéssel indult – miután 2009 márciusától már korábban is szinte töretlen volt a piaci árak emelkedése – az elemzők folyamatos figyelmeztetései ellenére is. A szakértők ugyanis többször és több helyen felhívták a figyelmet, hogy a tőzsdei árak emelkedése kizárólag a túlzott likviditás eredménye, a fundamentumok nem indokolják. Mivel az utóbbi időben egyre több kormány kénytelen a megrendült államháztartási helyzet miatt szigorító intézkedéseket hozni, és ezzel kivonni az állami pénzeket a rendszerből, tartani lehet tőle, hogy a likviditás drámai mértékben visszaesik. Erre még csak azzal reagált a piac, hogy a korábbi kitörés „behalt”, de amikor a befektetők megtalálták a sztorit az eséshez bekövetkezett az, amire már korábban is számítani lehettet, amiért már mi is hónapok óta – olykor túlzónak tűnő módon – óvatosak voltunk a részvény-piaci befektetéseket illetően. A február tehát méretes eséssel kezdődött.

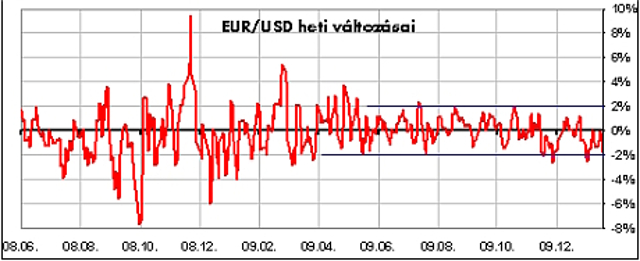

Miután az euró-zónából indult ki az előző napokban bekövetkezett piaci esés, az euró jelentős mértékben gyengült a vezető devizákkal szemben.

A lokális csúcsnak számító 1,51-es 2009 novemberi érték után a deviza-pár szinte korrekció nélkül esik, ami korábban annak volt köszönhető, hogy az USA gazdasága már a felépülés jeleit mutatja, miközben Európában még mindig nem látható a makrogazdasági mutatók tendenciózus javulása. Ezt a trendet erősítette aztán a görög probléma, amely napjainkra a befektetők nagy részében már bizonytalanságot kelt, így az eurótól szabadulni igyekeznek.

Görögország problémája nem globális horderejű, azaz nem képes globális pénz- és tőkepiaci összeomlást generálni. Amennyiben a befektetők az elmúlt napokban kifejezetten a görög problémák miatt adták el az eurót, a következő napokban, az esés korrekciójára lehet számítani. Ez azt jelenti, hogy az 1,36 körüli lokális minimum után 1,40-1,42-ig is emelkedhet a jegyzés. Fontos kiemelni, hogy még ekkor is eső trendben marad a deviza-pár, amit az Egyesült Államok és Európa közti már említett makrogazdasági különbségek indokolnak. Ebből következően a továbbiakban EUR/USD vételt az 1,3650-es szint alatt, míg eladást 1,40 körül ajánlunk.

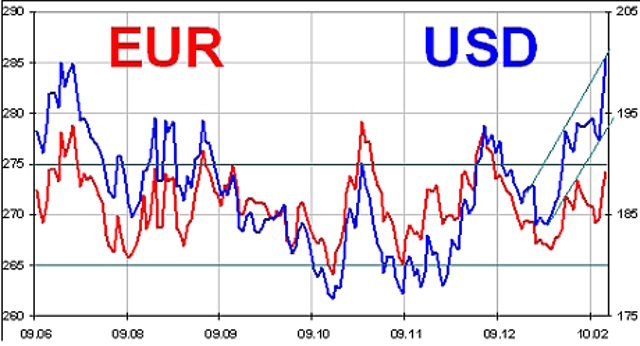

A hazai piacon is erősen hatott a befektetői hangulat romlása. Míg korábban az euró-zónán kívüli EU-tagok helyi devizái felértékelődését figyelhettük meg, addig az utóbbi napokban már ezeket a devizákat sem tekintették a térségen belül stabilnak, mivel a közép- és kelet-európai országok nagy része szintén komoly nehézségeik vannak az államháztartási egyenlegekkel. Ennek következtében történhetett meg, hogy a Görögországgal kapcsolatos aggodalmak hatása az ellenkezőjére váltott, és a korábbi erősítő hatás eladói nyomásba ment át.

Bár a média és a politikusok is szívesen beszélnek a válság kiújulásáról, arról, hogy ismét egy összeomlás következik, a forint árfolyamának alakulása nem mutat semmi különöset. Az euróval szemben korábban kialakult 265-275-ös sávból nem lépett ki a forint, míg a dollárral szembeni gyengülés megfelel annak a gyengülésnek, amit az euró mutat a dollárral szemben. Ennek megfelelően semmi olyat nem mutat a forint árfolyamának alakulása, ami arra utalna, hogy a forint utóbbi napokban bekövetkezett gyengülése mögött hazai jellegű problémák állnának. Ezt támasztja alá az is, hogy a térség összes devizája hasonló mértékű gyengülést mutatott az elmúlt napokban. Ebből következik, hogy a forint – csakúgy, mint az euró dollárhoz mérten – túladott, így az EUR/HUF eladását javasoljuk. Ez egyrészt a korábban általunk is ajánlott vételek zárása, valamint új pozíció nyitását is jelenti.

A fejlett piacokon a 10 éves államkötvények hozama nem változott jelentős mértékben, de tény, hogy a német, és az amerikai államkötvények hozama a korábbiaknál sokkal kisebb különbséget mutat. Ez úgy állt elő, hogy az elmúlt napokban az USA államkötvényeinek hozama kissé csökkent, míg a bundok hozama gyakorlatilag nem változott.

A korábbiakban már többször beszéltünk arról, hogy a fejlett gazdaságok könnyen adósság-csapdába kerülhetnek, ugyanakkor az utóbbi időszakban megerősödött az a nézet, miszerint az állami pénzek közeljövőben való kivonása deflációt fog előidézni. Ez a két ellentétes hatás ma még kioltja egymást, így nincsenek látványos mozgások a piacon, de érzésünk szerint egyre nagyobb a kockázata egy jelentős hozam-emelkedésnek. Erre jó okot szolgáltathatna Görögország, de ebben az esetben a kötvény-piac nem reagál az eseményekre úgy, ahogy azt a részvény-piac teszi. Pedig a kötvény-piaci reakció logikai úton sokkal könnyebben alátámasztható lenne.

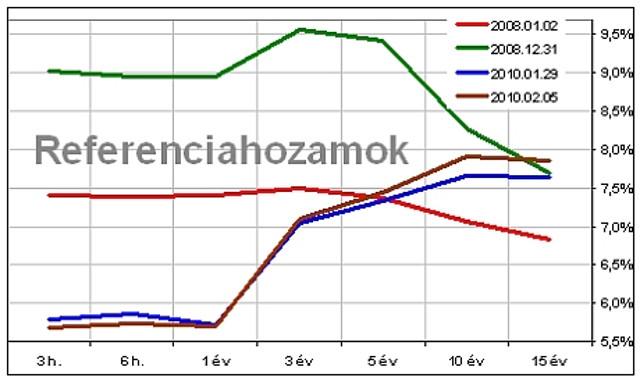

A hazai piacon kisebb hozamemelkedést figyelhettünk meg a közepes és hosszú lejáratok esetében. Ez annak az eredménye, hogy azoknak az országoknak a kötvényei, ahol a hiány gondot jelent, a befektetők számára egyre kevésbé érdekesek. Márpedig a hazai választások közeledtével a politikusok részéről mind többször hallani azt az elemzők által felvetett problémát, hogy a az állami vállalatok, és az önkormányzatok konszolidációja a hiányt a tervezett érték duplájára is emelheti. Ez bizonytalanságot szül, ami eladásokban ölt testet.

Amint az látható, a hozamok a múlt héten nem mozdultak el olyan mértékben, hogy akár csak kisebb pánikról is beszéljünk, de az már figyelmeztető jel, hogy a múlt heti 12 hónapos diszkont kincstárjegy aukción nem kelt el a teljes felkínált mennyiség, bár a hozam 3 bázisponttal csökkent, és a meghirdetett mennyiség a korábbi 40 milliárd forint helyett ezúttal 50 milliárd volt.

Feltételezhető, hogy az ÁKK döntési helyzetben volt; vagy elfogadja a teljes felajánlott mennyiségre érkező ajánlatokat, és ezzel emelkedik a hozam, vagy nem fogadja el a teljes mennyiséget, így viszont gyakorlatilag változatlan marad a hozamszint. Az ÁKK ez utóbbi mellett döntött. Mindezzel együtt látható, hogy a kereslet korlátos még a hazai piacon is, ami pedig nemzetközi összehasonlításban egyáltalán nem számít jelentősnek.

A továbbiakra nézve, azt gondoljuk, hogy a hozamok emelkedhetnek, így továbbra is csak a rövid futamidejű kötvények vételét, illetve tartását ajánljuk, sőt ha még van a portfolióban hosszú kötvény, annak eladása javallott.

A felett piacok látványos esést mutattak be a múlt héten. Ennek oka a már többször emlegetett görög válság volt, de határozott meggyőződésünk, hogy nem a Görögországgal kapcsolatos problémák generálják az esést, hanem azok a befektetői félelmek, hogy a fejlett gazdaságok a nagy állami tőkeinjekciók után, most a tőkét kivonják, ami a likviditás meredek zuhanását idézheti elő.

A politikusok teljesen nyilvánvaló okból a piaci esést a görögök nyakába varrják. Azért teszik mindezt, mert az állami tőke kivonása a választópolgárokra nézve negatív következményekkel jár, ez pedig egyértelmű népszerűség-csökkenést idéz elő. Ez tehát érthető, de az már kevésbé, hogy a piaci szereplők nagy része el is hiszi, hogy egy globálisan nem meghatározó gazdaság nehéz helyzete világméretű tőzsdei esést képes előidézni. Csak adalékképpen; Nagy-Britannia szinte teljesen megegyező államháztartási helyzetben van, mint Görögország. Ma mégsem tart senki attól, hogy a brit gazdaság összeomlik…

A helyzet tehát az, hogy az esés oka a likviditásban vélhetően bekövetkező szűkülés, a görög helyzet pedig ebben a játszmába csak egy apró momentum. Ugyanis az európai államok azért vonakodnak kisegíteni társukat, mert az ő saját makrogazdasági helyzetük sem nevezhető kielégítőnek. Az európai államok politikusai elég nehezen tudnák megmagyarázni állampolgáraiknak, hogy miközben Görögországnak segítséget nyújtanak, otthon emelik az adókat, megvonnak kedvezményeket, csökkentik a nyugdíjakat, stb., tehát igyekeznek kivonni az állami pénzeket a gazdaságokból.

A fentiek eléggé összeesküvés-elmélet szerűen hangzanak, ám az a helyzet, hogy manapság nem csak a gazdasági szakemberek, hanem immár a politikusok is egyre nehezebb helyzetbe sodródnak. Míg korábban a politikusok számára sok lehetőséget kínált a válság a népszerűség növelésére (állami mentőcsomagok, a „bűnös bankok” kisegítése, munkahelyek megmentése állami tőkeinjekciókkal), ma a jelentős mértekben emelkedő államháztartási hiány miatt olyan intézkedéseket kell(ene) bevezetni, amelyek a népszerűség csökkenésével járnak. Ezt pedig nem szívesen vállalják a „derék” politikusok, akik a „pénzéhes” bankárok kezéből éppen csak képesek voltak kimenteni a választópolgárok millióit.

A napi aktualitásokat nézve mit is várunk ezután? Milyen irányba léphetünk tovább? A fejlett piacokról elmondható, hogy ugyan gyenge lábakon állnak, és alacsony bázison épülnek fel, de mégis megindult egyfajta növekedés, ezért egy nagyobb esésben sem lenne indokolt a válság mélypontján elért minimumok megismétlése, vagy meghaladása. Ez még nem túl pontos jelzés, hiszen az S&P minimuma 666 pont volt, szemben a mai 1 066 pont körüli szintekkel. Ma azt gondoljuk, hogy ha az esés tovább folytatódik, akkor a 850-es szint foghatja meg az S&P indexet. Ehhez mérten ki lehet számolni, hogy mely piacoknak hol lehet az újabb lokális minimuma. A fejlett piacok hasonló mértékben mozoghatnak, míg a fejlődők nagyobb mértékű esést szenvedhetnek el. Amennyiben az esés a múlt héten lezárult – az emelkedés korrekciójaként –, akkor akár új csúcsok elérése sem kizárt.

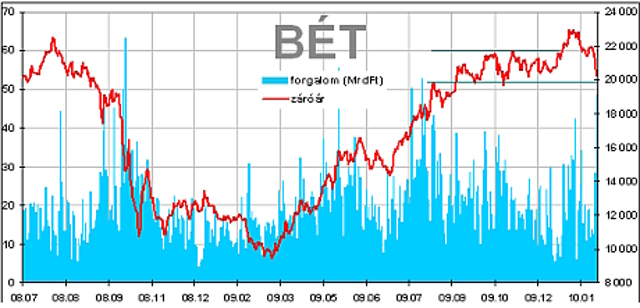

A fentiek szellemében a fejlett piacokon érdemes lehet spekulatív vételekkel próbálkozni, amelyeket további 5 százalékos esés után ki kell „stopolni”, vagy – emelkedés esetén – a korábbi oldalazás (S&P esetében 1 80-1 120) szintjén el kell adni, szép nyereséget realizálva. A hazai piacon igen hasonló a helyzet, hiszen a BÉT továbbra is a nemzetközi piaci trendekkel mozog, a hazai vonatkozású hírek nem hatnak a piacon.

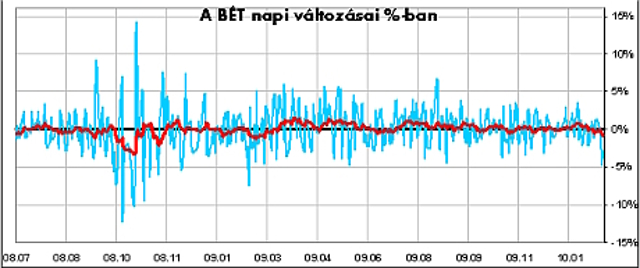

A BUX-ot szemléltető ábra alapján azt mondhatjuk, hogy a piacon nem történt semmi, hiszen a korábbi oldalazás szintjein belül maradt az index, de az utóbbi időszakban szokatlan a mozgás intenzitása, amit a napi változás jól szemléltet. Ennek oka az, hogy – szokás szerint – túlreagáljuk az eseményeket, mivel egy korlátozott likviditású piacon globális méretekben is óriásnak számító szereplők mozognak. Ebben a helyzetben könnyen előfordulhat, hogy amilyen gyors volt az esés, olyan gyors lesz az emelkedés, ha a fejlett piacokon is emelkedni kezdenek ismét az árak. Spekulatív vételre ajánljuk tehát a MOL, az OTP, és a Magyar Telekom részvényeit. Ez utóbbi esetében már hosszabb távra is érdemes lehet pozíciót felvenni, a közelgő osztalék-fizetés miatt.

Ajánlások Devizapiac: EUR/HUF: USD/HUF: kivárás Nemzetközi részvénypiac: Hazai részvénypiac: Kötvénypiac: Befektetési alapok:

|

Fürjes Szabolcs

A kormányra hiába számít, aki korszerűsítené az otthonát, de akad pár lehetőség

Nehéz helyzetben van a költségvetés, ezért a kormány a falusi csok és a babaváró kivételével kivezette az ingatlancélú támogatásokat. Az uniós helyreállítási alapból esetleg még sor kerülhet mintegy 20 ezer ingatlan felújítására. Mindenki másnak maradnak a piaci megoldások.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!