Eldőlni látszik az örök dilemma, amely úgy szól: albérlet legyen vagy hitelből lakás? Miért költene ugyanis bárki albérletre, ha saját lakását is finanszírozhatná ugyanakkora havi törlesztőrészlettel? Mindössze néhány év takarékoskodás elegendő ahhoz, hogy lakáshitellel kiegészítve egy 30-80 négyzetméteres lakásba tehessük át a székhelyünket. A Bankmonitor.hu egy konkrét példán keresztül mutatja be, hogyan lehet szabadulni a mindenki számára ismerős helyzetből!

Egy fiatal házaspár már évek óta albérletben lakik. A bérleti díj havonta 75 ezer forintot visz el a család költségvetéséből (fejenként az átlagbérnek megfelelő, havi nettó 160 ezer forintot visznek haza). Mostanra megelégelték, hogy egy feneketlen kútba dobálják ezt a pénzt, hiszen így sose lesz saját lakásuk. Tanakodtak, hogy mi tévők legyenek, és arra jutottak, hogy

ha már így is úgy is költeni kell a lakásra, akkor sokkal kifizetődőbb lenne, ha az albérleti díj helyett saját lakásuk törlesztőrészletét fizetnék.

A következő lépésben arról tájékozódtak, hogy mekkora hitelt vehetnek fel. A házaspár legfontosabb elvárása az volt, hogy a lakáshitel törlesztőrészlete ne haladja meg az eddig fizetett bérleti díjat, azaz a havi 75 ezer forintot.

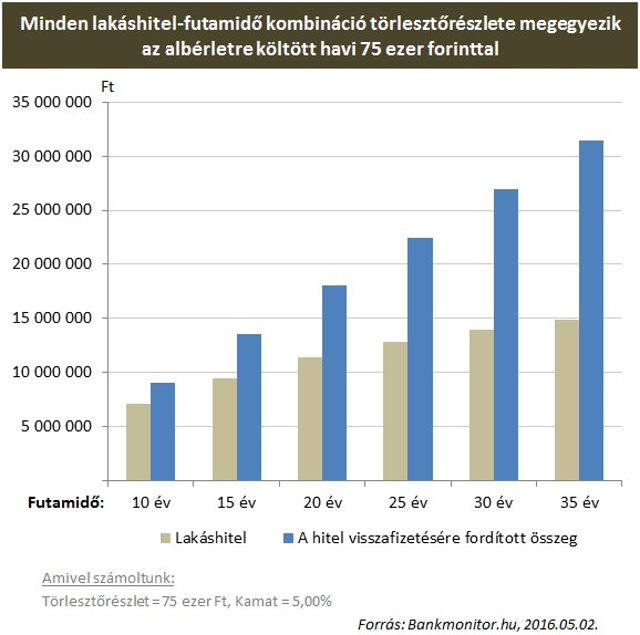

Az alábbi ábrán látható hitelösszeg-futamidő kombinációk mind megfelelnek a család kívánalmainak. Míg 10 éves futamidő esetén még „csak” 7 millió forintot, addig 35 éves futamidő mellett már 15 millió forint hitelt vehetnek fel.

Ugyan csábító lehetőség a magasabb hitelösszeget választani, de ha mellé tesszük a teljes visszafizetést is, akkor gyorsan kitisztul a kép: a futamidő növelésének egyik komoly negatív következménye, hogy drámaian megemelkedik a kamatteher, így a felvett hitel többszörösét kell visszafizetni.

Ezért nem meglepő, hogy a tavalyi év során az átlagos futamidő használt lakás vásárlása esetén 15 év volt. Ha ezzel a futamidővel számolunk a példában is, akkor a fiatal házaspár 9,5 millió forint hitelt vehet fel.

Az egyes családok számára elérhető hitelösszeg jellemzően a jövedelem nagyságától és a hitelösszeg, valamint az ingatlanérték egymáshoz viszonyított arányától függ. Ezen adatok tükrében számszerűsíthető, hogy milyen lakáshitel érhető el:

Elmúltak már persze azok az idők, amikor a lakás teljes vételárát megfinanszírozták a bankok. Önerő nélkül ma már labdába se lehet rúgni (egyetlen kivétel a pótfedezet bevonása).

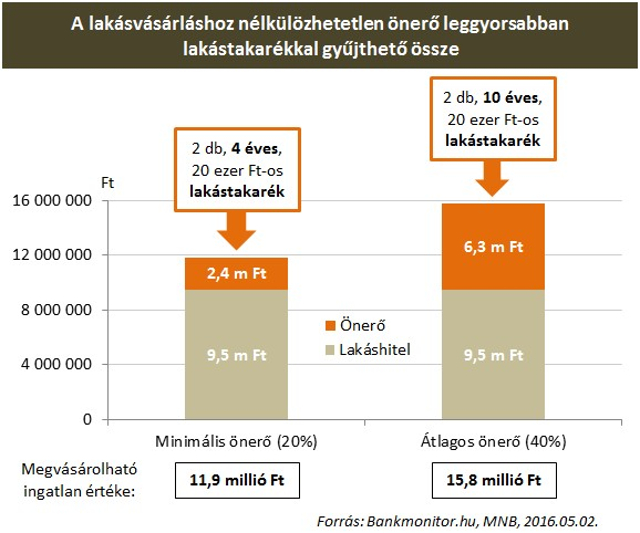

A bankok által elvárt minimális önerő nagysága az ingatlan értékének a 20 százaléka, vagy másképp fogalmazva a felvenni kívánt hitel összegének a 25 százaléka.

Azaz a házaspár a 9,5 milliós hitelt csak akkor kaphatja meg, ha legalább 2,4 millió forint önerőt fel tud mutatni. A vásárláshoz nélkülözhetetlen önerőt leghatékonyabban (kockázatmentesen és a legrövidebb idő alatt) lakástakarékkal lehet összegyűjteni. A példában ez fejenként egy, havi 20 ezer forintos befizetésű, 4 éves futamidejű lakástakarékot jelent. Így összesen 11,9 millió forintból vehet új lakást a család.

Fontos megjegyezni, hogy minél nagyobb arányban terheli az ingatlant hitel, annál nagyobb eséllyel utasítja el a hitelkérelmet a bank. Tehát az önerő növelésével egyszerre két legyet is üthetünk egy csapásra: egyrészt nagyobb értékű ingatlant lehet venni, másrészt nagyobb valószínűséggel ítéli oda a hitelt a bank.

A múlt évben lebonyolított lakásvásárlások során a vevők átlagosan 40 százalék önerővel rendelkeztek, így a vételár 60 százalékát lakáshitellel pótolták ki. Magasabb önerőre családi segítséggel, a megtakarítási időtáv növelésével, a lakástakarék mellett egyéb rendszeres megtakarítással, vagy csokkal (akár 10 millió forint vissza nem térítendő állami támogatás) lehet szert tenni. Ilyen finanszírozási szerkezettel már 15,8 millió forintból gazdálkodhat a pár, viszont egyéb források híján a megtakarítási időszak 10 évre nyúlik (ennyi idő alatt gyűjtik össze a szükséges önerőt a lakástakarékkal).

Az országos lakásárindexek alapján

mind a tégla-, mind a panellakások ára elérte a válság előtti szintet,

ezzel szemben reálértéken (az ingatlan értékét az inflációval korrigálva) mindehhez 15, illetve 25 százalékos emelkedésre van szükség.

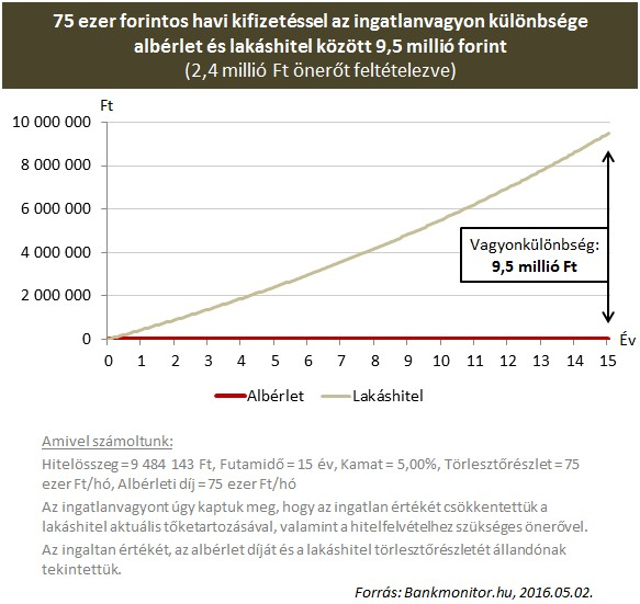

Míg albérlet mellett nincs ingatlanfelhalmozás, addig lakáshitel esetén a család ingatlanvagyona a lakást terhelő hitel visszafizetésével párhuzamosan, gyorsuló ütemben növekszik. A futamidő végére pedig meghaladja a 9 millió forintot.

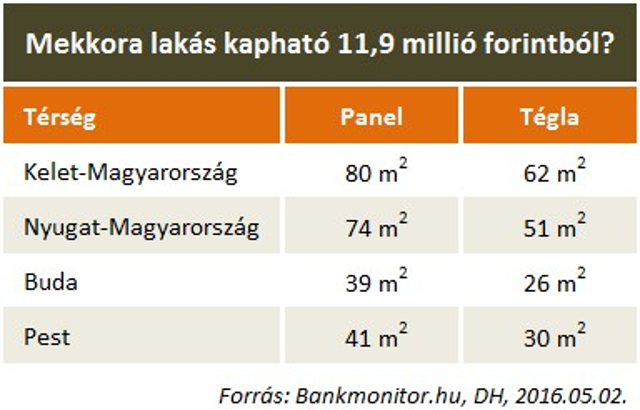

Hogy mekkora lakást lehet venni közel 12 millió forintból, azt erősen befolyásolja, hogy hol keressük új otthonunkat. Míg egy panellakás egy négyzetméteréért az ország keleti részén 149 ezer forintot kell adni, addig Budán ennek kétszeresét is elkérik. Ennek megfelelően a fővárosban 40 négyzetméter körüli lakásban gondolkodhat a pár, miközben vidéken a 70 négyzetmétert is meghaladhatja az ingatlan alapterülete.

A téglalakások rendre 30-50 százalékkal drágábbak, mint az azonos méretű panelek, így az ingatlan elhelyezkedésétől függően kisebb, körülbelül 30-60 négyzetméteres lakás jöhet szóba ugyanennyi pénzért cserébe.

* * * Milliókat lehet spórolni a legolcsóbb lakáshitel kiválasztásával!

A lakásvásárlás előtt állóknak sokszor hitelre is szükségük van céljuk megvalósításához. A jelenlegi gazdasági környezetben még fontosabb megtalálni a legolcsóbb ajánlatot, amivel akár milliók is megtakaríthatók. Ehhez érdemes a Bankmonitor lakáshitel kalkulátorát használni.

A kormányra hiába számít, aki korszerűsítené az otthonát, de akad pár lehetőség

Nehéz helyzetben van a költségvetés, ezért a kormány a falusi csok és a babaváró kivételével kivezette az ingatlancélú támogatásokat. Az uniós helyreállítási alapból esetleg még sor kerülhet mintegy 20 ezer ingatlan felújítására. Mindenki másnak maradnak a piaci megoldások.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!