Befektetési tanácsok április negyedik hetére

A múlt héten úgy nézett ki, hogy a válság összes, még ma is kísértő jelensége ellenére a piacokon töretlen az optimizmus, mert továbbra is bőségesen áll rendelkezésre befektethető tőke, a makrogazdasági adatok pedig azt mutatják, hogy az Egyesült Államok gazdasága lassan magához tér, és fenntartható növekedési pályára áll. Az utóbbi időszakban ugyanis a korábban stagnáló foglalkoztatottság is javulni kezdett, ami várhatóan a fogyasztásra is jó hatással lesz. Az ingatlanszektor még nem élénkül ugyan, de itt is várható, hogy javuló adatokat közölnek a statisztikusok a következő hónapokban.

Ebben a makrokörnyezetben érthető, hogy a részvények túlárazottá váltak, de a múlt pénteken a Goldman Sachs-szal (GS) szemben elindult eljárás, valamint az újabb kínai ingatlanpiaci szigorítás gyors korrekciót váltott ki. Ennek oka, hogy a befektetők tisztában vannak a túlértékeltséggel, de a még mindig olcsó pénz miatt nem számolják fel részvénypiaci befektetéseiket. Egy-egy ilyen eset azonban rávilágít arra, hogy milyen sérülékeny az emelkedés.

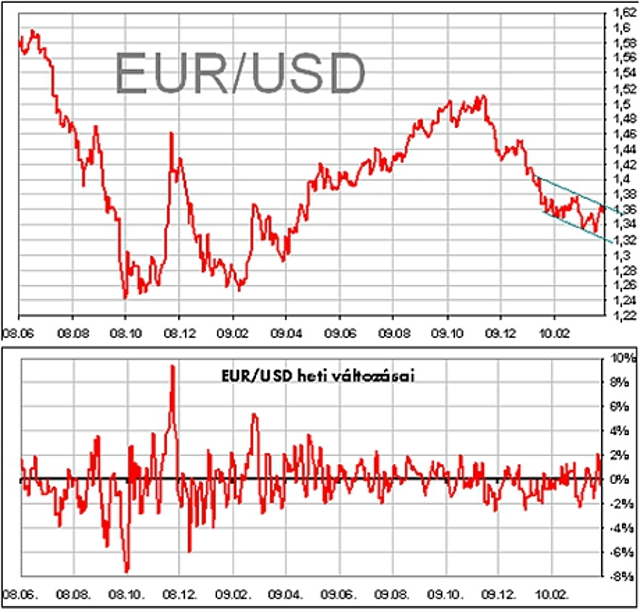

Devizapiac

A fent említett események, valamint az Európát megbénító izlandi vulkánkitörés hatására az euró ismét gyengült a dollárhoz mérten. Ezzel egy lassabb ütemű csökkenő trendbe került az euró/dollár devizapár.

A továbbiakban valószínűsíthető, hogy a mostani 1,34-1,35-ös szint után a következő egy hétben 1,36 és 1,32 között mozoghat a jegyzés, de alapvetően a keresztárfolyam esésére lehet számítani, így EUR/USD-eladást javasolunk 1,35 felett. A pozíciót 1,32 közelében érdemes zárni, míg a „stopot” 1,36-ra érdemes kitenni.

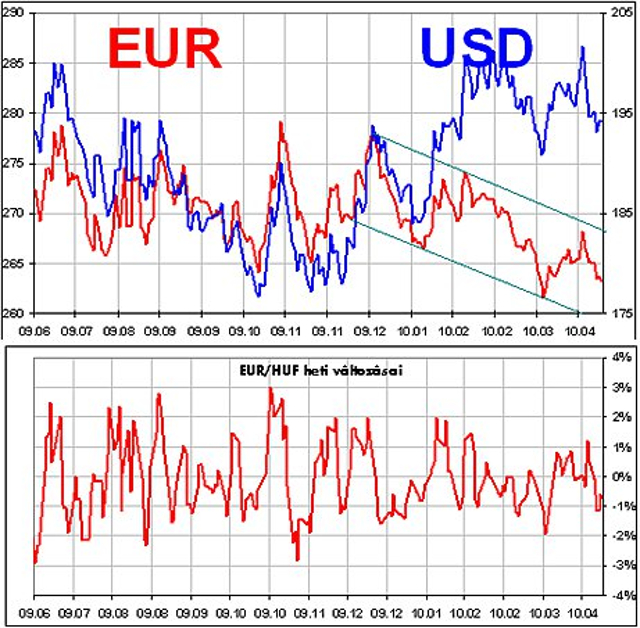

A magyar piacon az elmúlt napokban nem csak a nemzetközi események, hanem a hazai politikai események is befolyással voltak a forint árfolyamára. Annak, hogy a Fidesz akár kétharmados többséget is szerezhet, örült a piac, mivel ekkor lehetőség nyílna olyan politikai, gazdasági változásokra, amelyek már régen hátráltatják a magyar gazdasági, és társadalmi fejlődést. Aztán alábbhagyott a lelkesedés, amikor arról érkeztek hírek, hogy az új kormány új feltételeket szeretne az IMF és az EU hitelekkel kapcsolatban elérni. A választások tehát hatnak, de érdemi elmozdulás mégsem következett be, mert abban a piaci szereplők döntő többsége egyetért, hogy az új kormány várható lépései − behatárolt mozgástere, és eddig ismert preferenciái okán − nem fognak komoly meglepetéseket okozni.

A fenti hatások azt eredményezték, hogy a forint az euróval szemben lassú erősödésben van, míg a dollárral szemben trend nélkül zajlik a kereskedés. A továbbiakra nézve sem a dollárral, sem az euróval szemben nem várunk jelentős mozgást. Kivárást javasolunk tehát, mert a választások második fordulója után lehet komolyabb elmozdulás. A fő kérdés az, hogy a következő kormánypárt milyen többséget szerez a parlamentben.

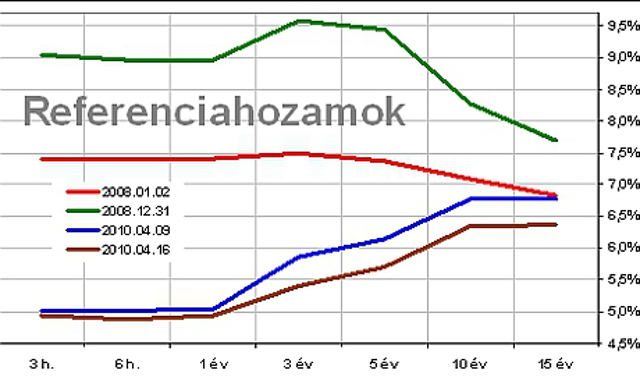

Kötvénypiac

A fejlett piacok közül a német államkötvények piacán nem volt érdemi változás, a tíz éve állampapírok hozam 3,4% körül stagnál, míg az USA tíz éves államkötvények hozama az előző heti 4%-ról 3,75%-ra esett. A hozamcsökkenés oka az, hogy a befektetők most ismét kissé távolabbi időpontra várják a FED kamat-emelését, mivel az erős, és folyamatosan erősödő dollár miatt a jegybank szerepét betöltő intézmény mozgástere igen korlátozott. Mivel továbbra is arra számítunk, hogy hosszabb távon folyamatosan emelkednek majd a fejlett piaci kötvények hozamai, továbbra sem javasolunk befektetéseket ebben a piaci szegmensben.

A hazai piacon a rövid hozamok érdemben nem változtak, hiszen az MNB eddigi és a jövőben várható kamatvágásai már beépültek az árakba, azonban a hosszú oldalon újabb hozamesés következet. Erre nem számítottunk, ugyanis már a múl héten is azt gondoltuk, hogy a hazai kötvények túlárazottak. Az 5 százalék alatti hozamok teljesen irreálisak, de a rövid állampapírokat lejáratig megtartva nem okozhatnak veszteséget, így mégis van értelmük. A hosszabb lejáratok esetében pedig inkább azt árazta a piac, hogy a fejlett piacokon nem következett be az a hozam-emelkedés, amire a befektetők többsége számított. Mivel hosszabb távon a fejlett piacok hozamemelkedésére számítunk, a hazai piacon kialakult hozam-csökkenést is csak átmenetinek tekintjük.

A továbbiakban sem számítunk hozamcsökkenésre, mivel a Goldman Sachs körül kipattant botrány újra felvetheti a pénzintézetekkel, illetve az adósságpapírokkal szembeni bizalmatlanság, miközben a hazai hosszú lejáratú állampapírok hozama történelmi mélypontok felé tart. Továbbra is a rövid lejáratú papírok vételét/tartását javasoljuk, a hosszú papírok eladása mellett.

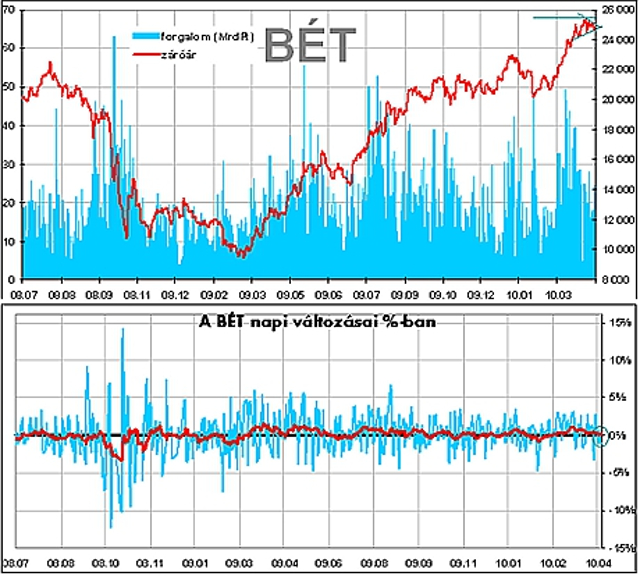

Részvénypiac

A fejlett piacokat megrázta a Goldman Sachs körüli botrány. Ezzel a pénzügyi szektorral szemben nehezen épülő bizalom újra sérült, ami igen bizonytalanná teheti a kilábalást. Ugyanis azonnal felerősödtek a politikusok részéről egy idő óta nem hallott – de a népszerűségnek jót tevő – gondolatok, amelyek szerint a befektetési banki tevékenységet és a bankszektort is újra kell szabályozni, az állami befolyást pedig tovább kell fokozni. A politikusok részéről a bankokat ostorozó kijelentések népszerűek lehetnek ugyan a választók körében, de nem tesznek jót az egészséges piaci működének.

Márpedig a fenntartható növekedésnek előfeltétele lenne, hogy a pénzintézetek piaci alapon nyújtsanak elérhető hiteleket, ezzel támogatva a vállalatok befektetési tevékenységét. Amint látható, a GS esetéből messzemenő következtetések vonhatók le, de nem szabad elfelejteni, hogy a történetnek még nincs vége, a bank ugyanis tagadja a vádakat, állítása szerint nem végeztek olyan tevékenységet, amellyel szándékosan kárt okoztak volna a befektetőknek.

Mostanság, amikor a részvények árazása ennyire elszakadt a jövedelemtermelő képességüktől, nem lehet tudni, hogy a GS-botrány milyen hatást vált ki. Egy azonban biztos; ha a bank felelősségét megállapítják, az lavinát indíthat el, mivel egyes források szerint a GS által alkalmazott technikákkal a többi nagybank is élt. Ebben a helyzetben a nemzetközi piacokon az elérhető nyereségek realizálását javasoljuk.

A magyar piac – mivel igen erősen ki van téve a nemzetközi hatásoknak – hasonló helyzetben van, mint a vezető piacok. A hazai piacra is jellemző, hogy az utóbbi napokban beszűkült a mozgás, kisebb a kilengések intenzitása, mint korábban. Ezzel együtt a lendületes emelkedés megtört. Innen – a beszűkülés után – kitörés várható, de sajnos ma nagyon úgy fest a helyzet, hogy a kitörés a negatív irányba fog megtörténni. Ennek okán a hazai piacon is az elérhető nyereségek realizálását javasoljuk.

| Ajánlások: Devizapiac: EUR/USD: Eladás 1,35 felett Vétel (az eladás zárása) 1,3250 körül EUR/HUF: kivárás USD/HUF: kivárás Nemzetközi részvénypiac: EU részvények: nyereségrealizálás USA részvények: nyereségrealizálás Egyéb feltörekvők: nyereségrealizálás Hazai részvénypiac: nyereségrealizálás Kötvénypiac: Fejlett piacok: kivárás Hazai piac: rövid lejáratok (3-6 hónap) tartása/vétele, csere a hosszabb lejáratok helyett Befektetési alapok: hedge fundok (melyek negatív korrelációt mutatnak a kötvény- és a részvénypiacokkal) |

A kormányra hiába számít, aki korszerűsítené az otthonát, de akad pár lehetőség

Nehéz helyzetben van a költségvetés, ezért a kormány a falusi csok és a babaváró kivételével kivezette az ingatlancélú támogatásokat. Az uniós helyreállítási alapból esetleg még sor kerülhet mintegy 20 ezer ingatlan felújítására. Mindenki másnak maradnak a piaci megoldások.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!