Kis magyar abszurd, de igaz: a legjobb rövid távú befektetés a hosszabb távú befektetés feltörése. A Bankmonitor elemzéséből kiderül, hogyan működik mindez.

Pár évvel ezelőtt, ha megtakarításról volt szó, mindenkinek a bankbetét vagy a megtakarítási számla jutott elsőként az eszébe. Ezen nem is lepődhetünk meg, hiszen ezek még 4-5 évvel ezelőtt is 5-6 százalékos kamatot hoztak. Ma már azonban – egy-egy kivételes ajánlattól eltekintve – azok a bankbetétek kerültek többségbe, ahol a kamat a fél százalékot sem éri el.

Sokan még ma sem szokták meg, hogy

a jól bevált betét már alig hoz valamit,

így nagy dilemmába kerülnek: nem tudják, mibe fektessék a megtakarított pénzüket, ha csak 1-2 évre keresnek megoldást.

Sokan választották régebben akár a bankbetét alternatívájaként is a pénzpiaci és rövid kötvényalapokat, azonban a változó körülmények miatt ezek most kevésbé számítanak bölcs befektetésnek. A Bankmonitor szerint a 0 százalék közeli, akár negatív tartományba is eső hozamok miatt ma már egyetlen pénzpiaci alapot sem érdemes megcélozni. Kifejezetten vonzó teljesítmények már a kötvényalapoktól sem várhatóak, legfeljebb 2-3 százalékos lehet a hozam, de a közeljövőben várható hozamemelkedés miatt akár veszteségekbe is belefuthatunk.

Mostanában a hazai ingatlanlázzal összefüggésben az ingatlanalapok örvendenek nagy népszerűségnek, de ezekkel is érdemes óvatosan bánni, mert többnyire nem alkalmasak arra, hogy rövid időtávon álljon benne a pénz. Sőt, az ingatlanpiaci viszonyok alakulásától függően még akkor is veszteségekbe lehet vele futni, ha azok kifejezetten alacsony kockázatúnak tűnnek.

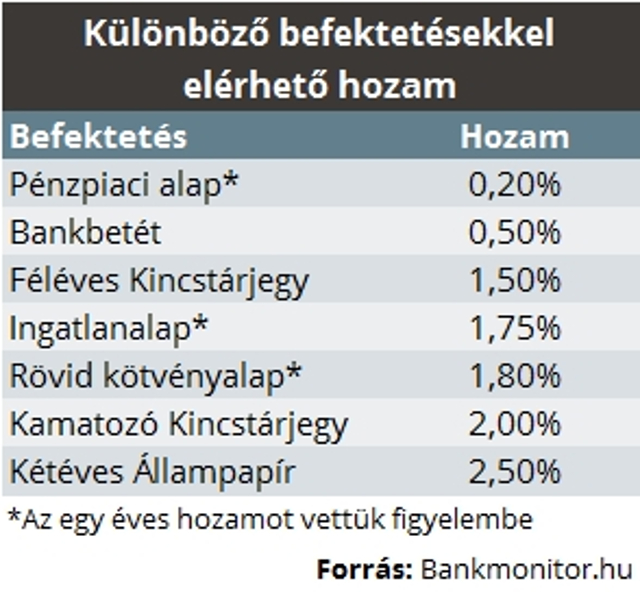

Ha a bankbetétekhez hasonló befektetést keres, ma egyértelműen a lakossági állampapírok jöhetnek szóba, mivel kockázat nélkül jelenleg ezek kínálnak a betéteknél lényegesen nagyobb hozamot. A rövid futamidejű állampapírok között jelenleg a 1,5 százalékos kamatot kínáló Féléves Kincstárjegy és a 2 százalékkal kecsegtető, egyéves futamidejű Kamatozó Kincstárjegy tűnik fel. Ugyanakkor április elejétől már a Kétéves Állampapírt is megvásárolhatja, amellyel 2,5 százalékos kamatot érhet el.

A következő kalkulátor segítségével könnyen megtalálhatja az elképzelésének megfelelő befektetést:

A mai viszonyok között mindenképp megfontolandó, hogy érdemes-e a rövid távú lekötések mellett maradni, vagy célszerű inkább a hosszabb befektetéseket választani. Gondolja át, hogy hányszor fordult elő a múltban, hogy az éven belüli lekötését fel kellett törnie, vagy lejárat után nem fektette be újra a pénzt. Valószínűleg nem sokszor adódott ilyen helyzet.

Ha a maximum 1 éves lekötést részesíti előnyben, akkor vegye számításba, hogy teljes a bizonytalanság afelől, milyen kamatok lesznek elérhetőek, amikor lejár a megtakarítás. Az elmúlt években a Kamatozó Kincstárjegynél például többször volt példa a kamat csökkenésére, így aki lejáró egyéves befektetését újította volna meg, már csak a kedvezőtlenebb feltételeket érhette el.

Ráadásul most egy olyan időszakot élünk, mikor a rövid futamidejű befektetéseknél azt látjuk, hogy az infláció gyakorlatilag a teljes hozamot eltüntetheti. A Kamatozó Kincstárjegy például 2 százalékos hozam mellett vásárolható, ugyanakkor a várható infláció az idei évre 2,6 százalék. Ez azt jelenti, hogy a befektetett pénz értéke nem hogy nőne, de 0,6 százalékkal csökkenhet. Emellett többek szerint az sem kizárt, hogy jövőre 1 százalékra csökken a Kamatozó Kincstárjegy által kínált kamat, ami lényegesen rontja a kilátásokat.

Éppen ezért komolyan érdemes elgondolkodni a hosszabb lejáratú lakossági állampapírokon. A kockázat ebben az esetben sem nagyobb, viszont ezek a papírok infláció felett hoznak, és még a piaci hozamok emelkedésével is jól járhat.

A Prémium Magyar Államkötvény jelenleg 3 évre 3,55 százalékot, míg 5 évre 4,05 százalékot kínál. A Bónusz Államkötvény 4, 6 és 10 éves időtávon is elérhető, 2,61-3,11 százalékos hozammal.

A lakossági állampapírok esetében azért is szerencsés a helyzet, mert míg egy lekötött betétnél a korai feltörés esetén a kamatot a legtöbbször elveszíti, addig az állampapír eladásnál a Magyar Államkincstár csak 1 százalékot von le. Tehát

Ráadásul a Prémium Államkötvény jelenleg korai eladás esetén is vonzóbb lehetőséget nyújt a Kamatozó Kincstárjegynél. Ha abból indul ki, hogy egy év után eladja a papírt, az Államkincstár 1 százalékos levonása után is marad még 2,55, illetve 3,05 százalékos hozama.a hosszú futamidejű papírt akkor is megéri tartani, ha lejárat előtt eladja, hiszen 5-6 hónap után már termel annyi kamatot, amivel nyereségesen szállhat ki a befektetésből.

A kormányra hiába számít, aki korszerűsítené az otthonát, de akad pár lehetőség

Nehéz helyzetben van a költségvetés, ezért a kormány a falusi csok és a babaváró kivételével kivezette az ingatlancélú támogatásokat. Az uniós helyreállítási alapból esetleg még sor kerülhet mintegy 20 ezer ingatlan felújítására. Mindenki másnak maradnak a piaci megoldások.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!