Magánnyugdíjpénztárak: ezek az érvek söprik a büdzsébe a pénzt

A magánnyugdíjpénztárak megcsapolását a kormánypárti politikusok azzal indokolták, hogy működésük drága, kevés a hozamuk, s csak a pénztárak menedzsmentje jár jól a jelenlegi rendszerben. Az érvelés sántítani látszik, de legalábbis homályos. A pénzre azonban, amelyet ezekkel az érvekkel szabadítanak fel, a büdzsének nélkülözhetetlen szüksége van.

A parlament előtt fekvő költségvetési tervezet egyik sarokpontja a magánnyugdíjpénztári befizetések jövő év végéig tartó átterelése az állami tb-rendszerbe. Ez 2011-ben 360 milliárd forint többletbevételt eredményez. Sőt, a költségvetés készítői már azzal is számoltak, hogy e felett a felhalmozott pénztári vagyonból további 540 milliárd forint is a büdzsé kiegyensúlyozását szolgálja majd.

A magánnyugdíjpénztári pénzek megcsapolását azonban nem a költségvetési igényekkel indokolták a kormánypárti politikusok, hanem éppen a nyugdíjmegtakarítások megmentésének szükségességével. A magánnyugdíjpénztárak jelenleg rendkívül magas működési költségek mellett is kockázatosabban és pazarlóbban működnek, mint az állami intézményrendszer – állították a Fidesz vezérszónokai a magán-nyugdíjpénztári befizetésekről és a költségvetési törvény módosításáról szóló törvényjavaslat összevont általános parlamenti vitájában. Szatmáry Kristóf szerint a magánnyugdíjpénztáraknak akkor lenne létjogosultságuk, ha az állami nyugdíjrendszernél magasabb éves hozamot tudnának garantálni, az intézetek ezzel szemben összességében mindössze 1 százalék alatti hozamot tudnak felmutatni az elmúlt 12 évről.

Selmeczi Gabriella szerint pedig a jelenlegi rendszerből kizárólag a magánnyugdíjpénztárak szűk vezetősége profitál, míg a 3,2 millió tag rosszabbul jár, mintha az állami nyugdíjrendszerbe utalná a járulékát, ezért a jövőben meg kell teremteni annak a törvényes lehetőségét, hogy az átlépni kívánók veszteségek nélkül térhessenek vissza az állami rendszerbe. A fideszes képviselő azt is hangsúlyozta, hogy a magánnyugdíjpénztárak a befizetések 5 százalékát működési költségként, további 0,8 százalékát pedig vagyonkezelői díjként számolják el, így a pénztártagoktól évente összesen mintegy 40 milliárd forintot vonnak el.

Ezekkel az érvekkel azonban mintha nem volna minden rendben. A magánnyugdíjpénztárak hozamát először is nem lehet közvetlenül összevetni az állami ellátás hozamával, ugyanis utóbbinak nincs ilyenje, hiszen az elosztó-kirovó rendszerben a folyó befizetéseket azonnal az ellátások fedezésére fordítják. Később ezért az érvek módosultak, s már az állampapírhozamokkal vetették össze a magánnyugdíjpénztárak eredményeit, azt állítva, hogy utóbbiak rosszabbul szerepeltek. Arról azonban, hogy állampapírhozamok milyen viszonyban vannak az állami tb-ellátással, semmiféle szó nem esett. Nyilván elég nehezen lehetne kimutatni, hogy a nyugdíjpénztári tagok magánbefektetései által növekvő állampapír-vásárlás hogyan javította volna a büdzsé helyzetét, s ezen keresztül hogyan javította volna a nyugellátások minőségét általában és az egyes emberek esetében, akiknek névre szóló számláik vannak a magánnyugdíjpénztárakban. (Mellesleg a magánnyugdíjpénztárak nagy állampapír-vásárlóknak számítottak eddig is.) Ha mégis össze szeretnénk hasonlítani az almát a körtével, akkor tény, hogy a magánnyugdíjpénztárak még a válság okozta igen jelentős visszaeséssel együtt is reálhozamot értek el az elmúlt 12 évben, a harminc különböző portfolió 1 és 3 százalék közötti hozamot mutatott ki. Ezeket az állami nyugdíjrendszer kifizetéseihez mérve kiderül, hogy a magánnyugdíjpénztárak szerepeltek jobban.

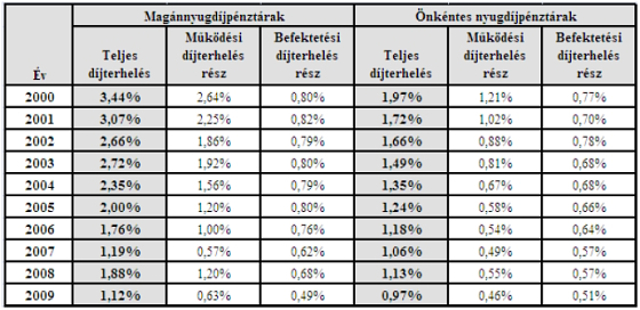

A magánnyugdíjpénztárak elleni érvelés másik alaptétele a túlságosan drága működésükről szólt. A Pénzügyi Szervezetek Állami Felügyelete (PSZÁF) nemrégiben felmérte a nyugdíjpénztári tagok díjterhelését. Míg Selmeczi Gabriella szerint ez (a fentiek szerint) összesen 5,8 százalék (a befizetésekre vetítve), addig a PSZÁF tanulmánya a következő összefoglaló megállapítást tette:: „Az elmúlt évek tapasztalatai alapján összességében elmondható, hogy az összes nyugdíjpénztári vagyon átlagos díjterhelése fokozatosan és folyamatosan csökkent: 2009-ben egységnyi pénztári vagyonra esően a magánnyugdíjpénztárak átlagában 1,12%-os, az önkéntes nyugdíjpénztárak átlagában pedig 0,97%-os volt.”

A felmérés (amelynek teljes szövege itt olvasható el) többek között azt is megállapította, hogy az elmúlt tíz évben a pénztárak mindkét ágának vagyonarányos díjterhelése számottevően csökkent. Ennek fő oka az volt, hogy „a vagyon méreteit jellemzően követő befektetési díjakkal szemben a működési alapból fedezett költségek nagy része fix költségként, vagy forgalomarányosan viselkedik, maga az ezekre a célokra eszközölt levonás pedig a tagdíj stabil arányában van meghatározva”. Mivel a vagyon folyamatosan felhalmozódik, a folyó évi tagdíjfizetéseknek a pénztári vagyonhoz viszonyított aránya csökken, másrészt a levonásokból fedezendő teljes költségtömeg is kisebb ütemben nő, mint a vagyonérték.

Mivel a befizetésekre vetített és az összvagyonhoz mért működési és vagyonkezelési költségek szintén nem vethetők össze közvetlenül, ezért nehéz volna megmondani, hogy a Selmeczi Gabriella által említett értékek magasak vagy alacsonyak. A politikus szerint Nyugat-Európában vannak pénztárak, amelyek 0,2 százalékos költségszint mellett működnek. Hogy e pénztárak mérete mekkora, azaz a befizetések volumene lehetővé teszi-e, hogy a működés fenntartása zavartalan legyen-e e költségszint mellett, arról semmit nem hallottunk. De ez most már alighanem lényegtelenné is válik, hiszen a nyugdíjvédelmi miniszterelnöki megbízott szerint a „luxushasznot” lehetővé tévő 0,8 százalékos vagyonkezelői kulcsot meg fogják szüntetni. Hogy milyen számítások alapján, az egyelőre nem világos.

A kormányra hiába számít, aki korszerűsítené az otthonát, de akad pár lehetőség

Nehéz helyzetben van a költségvetés, ezért a kormány a falusi csok és a babaváró kivételével kivezette az ingatlancélú támogatásokat. Az uniós helyreállítási alapból esetleg még sor kerülhet mintegy 20 ezer ingatlan felújítására. Mindenki másnak maradnak a piaci megoldások.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!