A jelenlegi rendkívül alacsony kamatkörnyezet soha vissza nem térő alkalmat kínál a hitelfelvevőknek arra, hogy hosszú távra rögzítsék a törlesztőrészletüket.

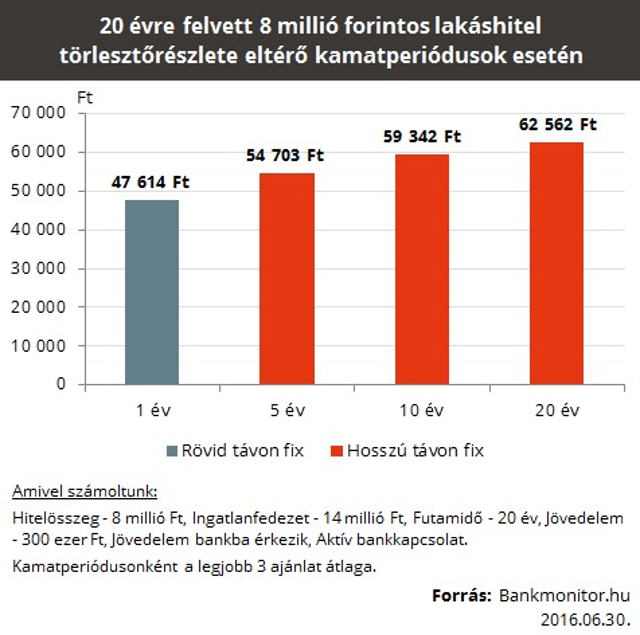

Egy átlagos, 20 évre felvett, 8 millió forintos lakáshitel törlesztőrészlete ma 48 ezer forint, ha az ügyfél a legolcsóbb, 1 éves kamatperiódust választja. Ezzel szemben a havi törlesztőrészlet 63 ezer forint abban az esetben, amikor a futamidő alatt végig fix kamatozású a kölcsön. A legkockázatosabb és a legbiztonságosabb hitel havi kiadása között tehát 15 ezer forint a különbség, vagyis ez a kiszámíthatóság ára.

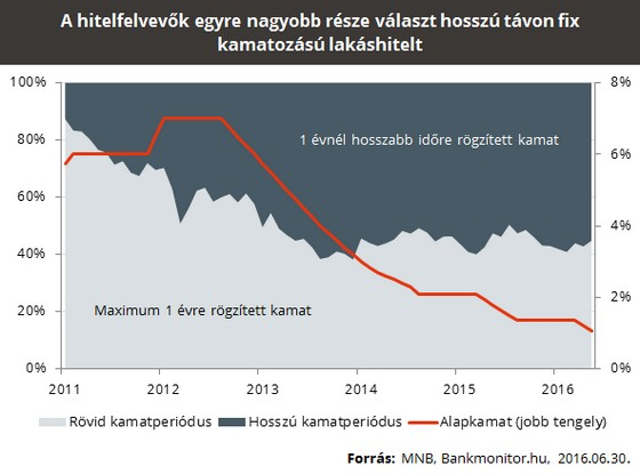

Korábban a rövid kamatperiódusú, azaz éven belül változó kamatozású lakáshitel volt népszerű, 2011-ben négy hitelfelvevőből három még ezt vette igénybe. A jegybanki alapkamat csökkenésének köszönhetően drasztikusan esett az ilyen hitelek törlesztőrészlete, így eddig nagyon jól járt az, akinek hitele gyakran átárazódott, azaz magas kamatkockázatú volt. A kamatok mélyrepülésének másik pozitív következménye az, hogy egyre inkább megfizethetővé vált a hosszú távon kiszámítható lakáshitel is, így mára többségbe kerültek a biztonságosabb hitel hívei.

A hosszú kamatperiódusú hitelek népszerűsége a bankok kínálatán is tükröződik, az elmúlt két évben duplájára nőtt azoknak a bankoknak a száma, amelyeknél elérhető a biztonságosabb lakáshitel, azaz 10-ből már 8 nagybank kínál több évre fix kamatot.

Az elérhető kondíciókat minden esetben jelentősen befolyásolja a hitelfelvevő jövedelmének nagysága, valamint a hitel összegének és az ingatlan értékének az aránya. Az aktuális piaci kínálat áttekintéséhez használhatja az alábbi kalkulátort:

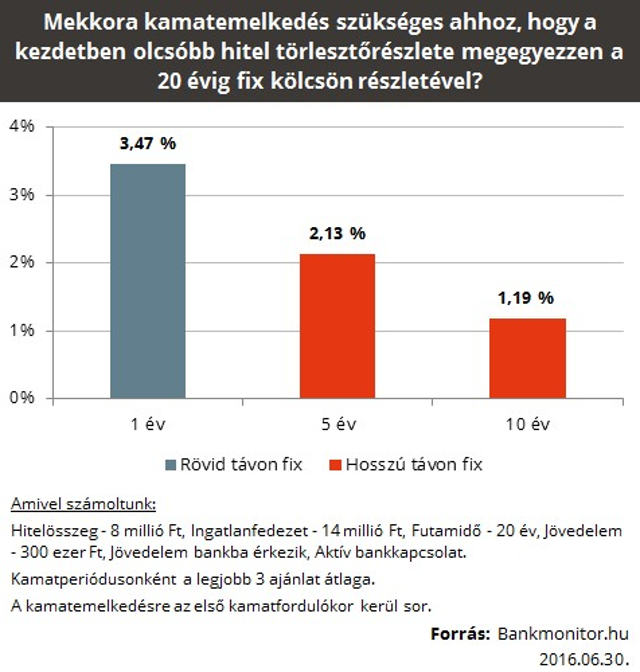

Hogy rövid vagy hosszú kamatperiódust érdemes választani, az minden esetben csak utólag derül ki, mivel nem ismerjük előre a kamatok változását. Ami viszont biztos, hogy a kamatvágásokat megelőző 20 évben 18-szor emelt kamatot a jegybank. Az egyszeri emelés legkisebb mértéke 0,25, míg a legnagyobb értéke 3 százalék volt. Ennek fényében érdemes figyelembe venni azt, hogy kamatperiódustól függően már 1-4 százalékos kamatemelkedés is elegendő ahhoz, hogy a korábban olcsóbb hitel törlesztőrészlete megegyezzen a végig fix kamatozású hitelével.

Ebben a rendkívül alacsony kamatkörnyezetben célszerű megfontolni a hosszabb időre rögzített kamatozású lakáshiteleket, hiszen nagy valószínűséggel innen már csak felfele vezet az út. Ezt támogatja az is, hogy a jövedelemarányos törlesztőrészlet megállapításakor kedvezőbb elbírálás alá eshetnek a legalább 5 éves kamatperiódussal bíró hitelek, ami javíthatja a hiteligénylő hitelképességét.

Alternatív megoldás lehet az is, hogyha az adós egy olcsóbb hitel mellé lakás-takarékpénztári megtakarítást nyit. A lakástakarékban gyűjtött pénzre a kamat mellett 30 százalékos állami támogatás is jár, így 4 év alatt havi 20 ezer forintos befizetés esetén a megtakarítási számla egyenlege 1,2-1,3 millió forintra nő. Az itt felhalmozott pénz lakáshitel előtörlesztésére is felhasználható: csökken a hitel tőketartozása, így alacsonyabb lesz a törlesztőrészlet, ezáltal indirekt módon ellensúlyozható a kamatemelkedés.

A lakástakarékpénztári megtakarítással – futamidőtől és havi befizetéstől függően – 10 százalék feletti garantált hozam is elérhető. A jelenleg létező 4 lakástakarék ajánlata a következő kalkulátorral hasonlítható össze:

* * * Milliókat lehet spórolni a legolcsóbb lakáshitel kiválasztásával!

A lakásvásárlás előtt állóknak sokszor hitelre is szükségük van céljuk megvalósításához. A jelenlegi gazdasági környezetben még fontosabb megtalálni a legolcsóbb ajánlatot, amivel akár milliók is megtakaríthatók. Ehhez érdemes a Bankmonitor lakáshitel kalkulátorát használni.

A kormányra hiába számít, aki korszerűsítené az otthonát, de akad pár lehetőség

Nehéz helyzetben van a költségvetés, ezért a kormány a falusi csok és a babaváró kivételével kivezette az ingatlancélú támogatásokat. Az uniós helyreállítási alapból esetleg még sor kerülhet mintegy 20 ezer ingatlan felújítására. Mindenki másnak maradnak a piaci megoldások.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!