Cégfelvásárlások: megint folyik a pénz a régiónkba

A globális M&A (egyesülési és felvásárlási) piac kétségkívül túljutott a gazdasági válság okozta mélyponton. Tavaly mind a cégértékesítések darabszáma, mind azok összértéke kétszámjegyű növekedést produkált, így a teljes M&A piac mérete meghaladta az 1,4 ezermilliárd eurót. Hazánk is trendfordulóhoz érkezett tavaly, az itteni M&A piac 12 százalékot bővülve elérte a 774 milliárd forintos forgalmat. A tavalyi utolsó negyedév kiugró teljesítménye egyértelműen pozitív hatású lehet 2011-re is – írja az Invescom elemezése.

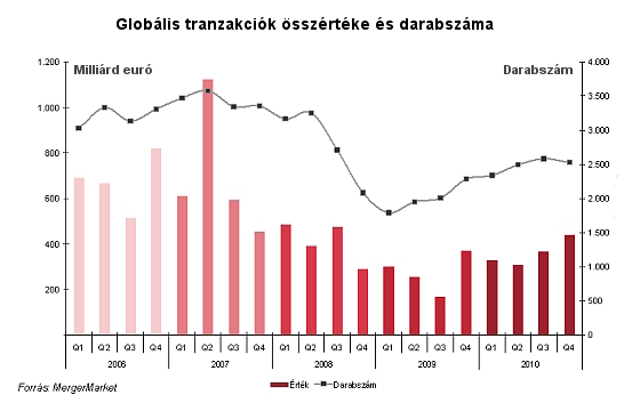

A vállalatfelvásárlások globális piaca tavaly egyértelműen növekedési pályára állt, s meggyőző növekedési rátákat produkált mind tranzakciós összérték, mind darabszám tekintetében, hiszen a lezárt ügyletek száma 24 százalékos – 8 030-ról 9 933-ra –, míg összértéke 32 százalékos – 1,09 ezermilliárd euróról 1,44 ezermilliárd euróra – bővülést mutat az előző évhez viszonyítva. A gazdasági válság negatív hatásai 2008 harmadik-negyedik negyedévétől mutatkoztak meg a cégvásárlási piacon, amely drasztikus, 50-60 százalékos zuhanást produkált. A mélypontról– 2009 negyedik negyedévétől– lassú visszakapaszkodás kezdődött, majd a növekedési trend az utóbbi három negyedévben megerősödött. Ma már egészséges piacbővülésnek lehetünk tanúi. Az összérték mellett a tranzakciók darabszáma is emelkedést mutat, s a növekedés várhatóan kitart a következő negyedévekben is.

Tavaly világszerte a legjobban teljesítő iparágak – az összérték alapján – sorrendben a következők voltak: az energiaszektor 20 százalékos, a pénzügyi szektor 15 százalékos, a telekommunikációs szektor pedig 8 százalékos piaci részesedéssel. A lista első felében végzett még a vegyipar és az egészségügy is, viszont a 2009-es második helyről tavaly a lista végére zuhan a gyógyszeripar.

A vállalatfelvásárlások európai piaca a világátlagot meghaladó ütemben bővült 2010-ben. A lezárt ügyletek összértéke elérte az 500 milliárd eurót, amely 46 százalékkal haladja meg a 2009-es szintet.

Európa részaránya a globális vállalatfelvásárlási piacból a tranzakciós összértéket nézve 2009-hez képest 3,5 százalékpontos emelkedést produkált, míg volumenben változatlanul 47 százalék körüli a kontinens részesedése.

Európában az iparágak között a tranzakciós összérték alapján az első három helyen a pénzügyi szektor, az ingatlanpiac és az energiaszektor végzett, míg 2009-ben az egyéb szolgáltatások, a pénzügyi szektor és az ipari termelés állhattak a dobogóra.

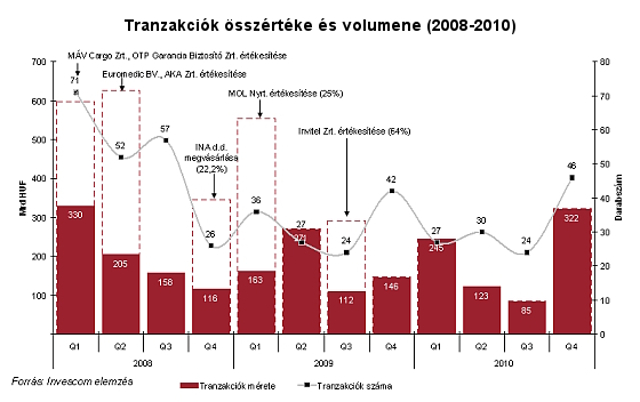

Éves összehasonlításban a magyar M&A piac is bővült, de a növekedés üteme elmarad a globális trendétől. A magyarországi vállalatfelvásárlási piac mérete az Invescom becslése alapján tavaly 774 milliárd forintot tett ki, ami 12 százalékos növekedést jelent 2009-hez képest (a 100 milliárd forint feletti tranzakciókat figyelmen kívül hagyva). A lezárt ügyletek darabszámában nincs jelentős elmozdulás. A 2009. évi 129 tranzakcióhoz viszonyítva tavaly minimális csökkenést produkált a piac, hiszen 127 magyarországi vonatkozású ügylet zárult sikeresen. Ugyanakkor a korábbi évekkel ellentétben a 100 milliárd forint feletti, úgynevezett giga tranzakciók egyáltalán nem jellemezték a piacot 2010-ben. Tavaly egyetlen ilyen ügylet sem történt, míg 2008-ban, illetve 2009-ben 5, illetve 2 giga ügyletet zártak le.

A pozitív fejlemények ellenére az akvizíciók külső finanszírozási forrásokhoz való nehézkes hozzájutás (mind hitel-, mind tőkeágon), valamint az ügyletek lezárásának elhúzódása továbbra is jellemző a magyar piacra. Az euró és a svájci frank az utóbbi időszakban megfigyelt, forinttal szembeni erősödése sem segítette a hazai vállalatok értékesítési folyamatait, elsősorban a külföldi devizában denominált hitelállományok magas aránya miatt, amely a nyereségesség általános csökkenésével kombinálva tovább mélyítette az eladói és a vevői árelképzelés között meghúzódó szakadékot.

A sikeresen lezárt ügyletekhez a Jeremie alapok beindulása is jelentősen hozzájárult. A nyolc Jeremie alap tavaly 13 tőkeemelést hajtott végre, amelyből csak a PortfoLion Kockázatitőke Alap öt tranzakciót zárt összesen 1,4 milliárd forint értékben 2010-ben. A Jeremie rangsor második helyén Primus Capital Kockázatitőke Alap áll három ügylettel.

Külön figyelemre méltó 2010 utolsó negyedéve, amely a pozitív fordulat hordozója lehet a magyar M&A piaci trendekben. A borús akvizíciós hangulatot hirtelen kimagaslóan pozitív vásárlási kedv váltotta fel az év vége közeledtével. A negyedik negyedév több mint kétszer akkora tranzakciós összértéket eredményezett, mint 2010 első három negyedévének átlagos teljesítménye, és ezáltal a piac mérete a 2008 első negyedévi – válság előtti – magasságokba emelkedett. Az ügyletek darabszámában is meggyőző fölényt mutat az utolsó negyedév, 46 ügylettel magasan nyerte a negyedévek versenyét.

Lényegesen nagyobb ütemben nőttek a hazai cégek által külföldön lebonyolított ügyletek, mint a Magyarországon lezárt tranzakciók. Az itthon lezárt ügyletek 6 százalékos emelkedést mutattak tavaly, így 564 milliárd forintról 596 milliárd forintra nőtt a szegmens. Ezzel szemben a magyar vállalatok által külföldön megvalósított ügyletek értéke 40 százalékkal nőtt 2010-ben, elérve a 179 milliárd forintot.

A City University of London keretein belül működő Mergers and Acquisitions Research Centre listáján, amely hat mutató alapján – gazdasági és pénzügyi környezet, politikai környezet, szabályozási helyzet, társadalmi és kulturális adottságok, technológiai fejlettség – vizsgált meg 175 országot akvizíciós attraktivitás szempontból, Magyarország az előkelő 36. helyen végzett. Hazánk a technológiai fejlettség tekintetében volt a legsikeresebb, míg a gazdasági és pénzügyi környezet rontotta leginkább a pozíciónkat. Régiós szinten is sikerként könyvelhetjük el a felmérés eredményét, hiszen hazánk a szlovákok, a románok és a horvátok előtt végzett a rangsorban. A közép-kelet-európai régió legsikeresebbjei a csehek lettek tíz hellyel megelőzve a magyarokat. A lista legelejét sorrendben Kanada, az Egyesült Királyság és az Egyesült Államok foglalják el.

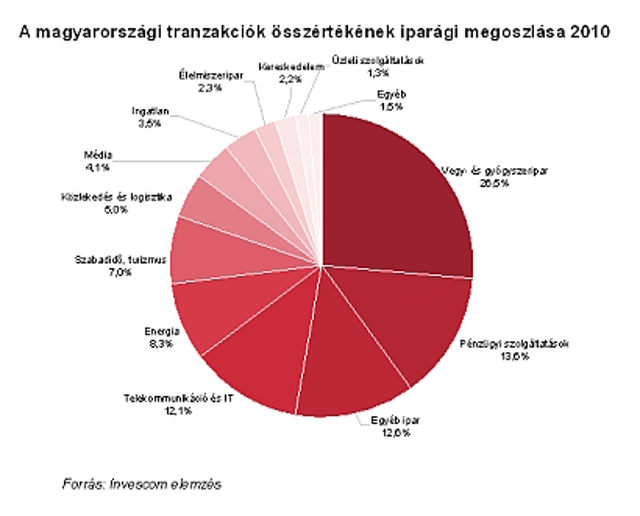

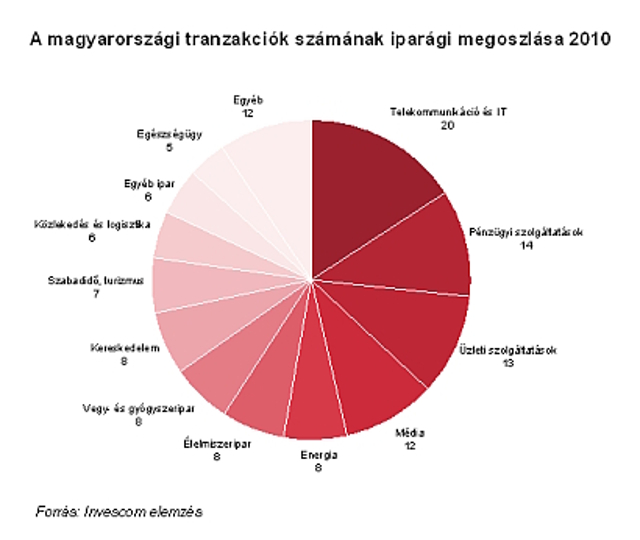

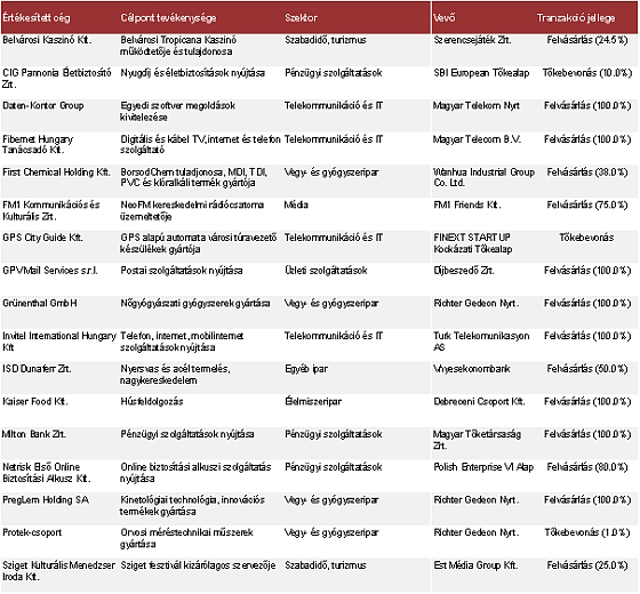

Tavaly Magyarországon a legkiemelkedőbben teljesítő szektorok a telekommunikáció és IT, a vegy- és gyógyszeripar, valamint a pénzügyi szolgáltatások voltak. A telekommunikáció és IT szektor zárta a legtöbb ügyletet – szám szerint 20-at a 2009-es 14-gyel szemben –, azonban összértékben a mintegy 100 milliárd forintos csökkenésnek köszönhetően elmarad a többi iparágtól, azaz a szektort elsősorban a kisebb méretű cégértékesítések jellemezték.

Tranzakciós összérték tekintetében a vegy- és gyógyszeripar emelkedett ki a mezőnyből 2010-ben. Az iparág előretörése a Richter Gedeon Nyrt. által végrehajtott három, egyenként is igen jelentős méretű ügyletnek köszönhető, amelyek a teljes vegy- és gyógyszeripari M&A csaknem 80 százalékát tették ki értékben. A vegy- és gyógyszeriparban további 19 százalék egy harmadik negyedévben zárult tranzakciónak köszönhető, amely során közvetve a Borsodchem 38 százalékos tulajdonrésze cserélt gazdát.

Az ipar más területeinek térnyerése az összérték alapján elsősorban az ISD Dunaferr Zrt. anyavállalatának 50 százalékos értékesítésének eredménye, de a volumenben elmaradt az összérték szerint elfoglalt pozíciójától. A pénzügyi szolgáltatások M&A piaca több kis- és közepes méretű ügyletből áll össze, így a tranzakciós érték és darabszám alapján is az előkelő harmadik, illetve második helyet érte el. Ez a szektor kettővel zárt kevesebb ügyletet mint az előző évben, összértékben pedig 75 milliárd forinttal teljesített gyengébben mint 2009-ben. Az energia ágazat szenvedte el a legnagyobb piacvesztést: 660 milliárd forintról 65 milliárd forintra esett vissza az M&A piaci hozzájárulása, ami a szektort korábban jellemző giga tranzakciók elmaradásának eredménye.

Az egyik legnagyobb értékű lezárt cégértékesítés tavaly a teljes ukrán ISD Csoport 50 százalékának eladásán belül az ISD Dunaferr Zrt. értékesítése volt az orosz Vnyesekonombank számára. További kiemelkedő méretű cégvásárlásokat idén a Richter hajtott végre: két jelentős tranzakciója a svájci PregLem Holding SA felvásárlása 445 millió svájci frank értékben, valamint a németországi Grünenthal Gmbh fogamzásgátló üzletágának megszerzése 236 millió euró értékben, amellyel épphogy megelőzte az Invitel nemzetközi hálózatának májusi, a török Turk Telekomunikasyon AS általi felvásárlását. A Richter az oroszországi Protek csoportban történt tőkeemeléssel együtt három ügyletet számlálhat 2010-ben, amelyekkel összesen megközelítőleg 160 milliárd forintot hasított ki a teljes, 774 milliárd forintos M&A piaci tortából.

Míg a közlekedésben az első félévet a Malév Zrt. újbóli állami kézbe kerülése, addig az év második felét a Masped Zrt. két leányvállalatának 50-50 százalékos értékesítése határozta meg. A turisztikai szegmens tavalyi legjelentősebb tranzakciója a Hunguest Hotels Zrt. és az SCD-csoport bizonyos, főleg Balaton környéki turisztikai érdekeltségeinek közös vállalatba szervezése volt. Az SCD Group Zrt. meghatározó tulajdonosa, Jászai Gellért által alapított Magyar Turisztikai Holding Zrt. tulajdonába kerül a teljes Hunguest Hotels Zrt. két lépcsőben, amelynek első – több tízmilliárd forint értékűre becsült – fázisa 2010-ben lezárult.

A szórakoztatóipar kiemelt tranzakciói az első félévben a Showtime Budapest Kft. értékesítése, míg a második félévben az Econet.hu Nyrt. Sziget Kulturális Menedzser Iroda Kft.-ben történő további 26 százalékos tulajdonszerzése volt. Figyelemreméltó tranzakció volt a pénzügyi szolgáltatások szektorában a Milton Bank Zrt. Wallis általi értékesítése is a Trigránit Zrt. számára, amely – azóta a Gránit Bank nevet felvevő – pénzügyi intézmény az eladást követő új stratégiájának megfelelően egy, a hazai kkv-szektorra fókuszáló kereskedelmi bankká kíván válni. A média szegmensben az Econet.hu volt aktív, mivel a média üzletága, az Est Média Group erőteljesen terjeszkedett az elmúlt évben: a Sziget Fesztiválban történő tulajdonszerzést megelőzően az Exit Magazin bekebelezésével növelte médiapiaci lefedettségét.

Az év során öt új társaság érkezett a pesti börzére, amelyek közül különösen nagy hírverés övezte a CIG Pannónia Életbiztosító Zrt. tőzsdére lépését. A Budapesti Értéktőzsde az év tőzsdei bevezetése díjjal is jutalmazta az elmúlt évek legnagyobb hazai elsődleges tőzsdei részvénykibocsátóját, a CIG Pannóniát. A tőzsdén jegyzett társaságok körét bővítette az utolsó negyedévben tőzsdére lépő Őrmester Nyrt. és az Appeninn Nyrt is. Továbbá, a BÉT új tagja lett tavaly a HybridBox Nyrt., a Kreditjog Nyrt., valamint az Alteo Energiaszolgáltató Nyrt. is, akik egyelőre nem túl aktív szereplői a hazai tőkepiacnak.

Idén öt esetben fordult elő, hogy magyar vállalat akvirált külföldi társaságot: a Richter három tranzakciója mellett az OTP Bank Nyrt. horvátországi tranzakciója, amely során a Podravka International S.R.L. 10,6 százalékát szerezte meg, és a Díjbeszedő Zrt. által megvalósított román GPV Mail Services S.R.L. felvásárlása, amelyet követően a céltársaság 50 százalékát továbbadta az Állami Nyomda Nyrt.-nek. Az országhatáron túl mutató akvizícióra 2009-ben hét alkalommal volt példa, ami a tavalyi évet valamelyest komorabb színben tünteti fel. Ellenkező irányú akvizíció jóval gyakrabban történt, így például a harmadik negyedévben a kínai Wanhua vált 38 százalékos tulajdonossá a First Chemical Holding Kft.-ben, amely a BorsodChem Zrt. tulajdonosa, az utolsó negyedévben pedig a Nypro Hungary Kft.-t vásárolta meg a spanyol érdekeltségbe tartozó Plásticos Castella cégcsoport.

Idén arra számíthatunk, hogy a hazai M&A piac 2010-ben mutatott felívelése folytatódni fog, méghozzá lépcsőzetes fejlődésen megy keresztül. Továbbra is domináns szerep jut a szakmai befektetőknek, elsősorban Nyugat-Európából érkezők aktivitása fokozódik a beinduló belső gazdaságukra alapozva.

A kockázati tőkealapoktól több tranzakcióra számítunk 2011-ben, ugyanakkor mindez továbbra is erőteljes szelekció mellett fog bekövetkezni. Idén a Jeremie alapoknak köszönhetően a tranzakciók darabszámának további növekedésére lehet számítani, azonban a tranzakciós összértékre ez nem lesz jelentős hatással, hiszen az egy ügylet során elkölthető maximális összeg 1,5 millió euró.

A hitelfinanszírozási forrásokhoz való könnyebb hozzáférés élénkülést hozhat a piacon, bár az akvizíciós hitelek aránya továbbra is elmarad a válság előtti szintektől.

Az Invescom várakozásai szerint tovább növekszik a közép-kelet-európai régiós ügyletek száma, amelyek során a belső piacukat már kinövő regionális társaságok hajtanak végre felvásárlást más közép-kelet-európai országokban. A régió egységes piacként kezelése a nyugati stratégiai befektetőkre is egyre inkább jellemző.

Idén várhatóan a legkedveltebb területek közé fog tartozni az energia, a pénzügyi szektor, az autóipar, de a technológiai és az online befektetések növekedésére is számítani lehet.

A kormányra hiába számít, aki korszerűsítené az otthonát, de akad pár lehetőség

Nehéz helyzetben van a költségvetés, ezért a kormány a falusi csok és a babaváró kivételével kivezette az ingatlancélú támogatásokat. Az uniós helyreállítási alapból esetleg még sor kerülhet mintegy 20 ezer ingatlan felújítására. Mindenki másnak maradnak a piaci megoldások.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!