A kápé ideje lejárt az EU-ban, hamarosan csak telefonnal és kártyával fizetünk

Európa fordulóponthoz érkezett a pénzforgalom forradalmasításában. Még 2007-ben olyan egységes jogszabályt hozott létre, amellyel azonos pénzforgalmi szabványokat és kötelezettségeket írt elő az uniós tagállamoknak és az Európai Gazdasági Térség országainak. De sem a pénzforgalmi irányelv (PSD), sem az önkéntes kifizetési rendszer kezdeményezéséért nem lelkesedtek az euróövezeti ipar képviselői, a tagállamok és bankok pedig mindkét jogszabályt lassan ültették át a gyakorlatba – olvasható az Euractiv cikkében.

A PSD célja, hogy megteremtse a pénzforgalom tényleges európai piacát, amely ideális esetben csökkentené a fogyasztók és a pénzintézetek pénzforgalmi költségeit. A vásárló oldaláról így hatékonyabb lenne a kifizetés, a bankok pedig nagyobb pénzforgalmat tudnának lebonyolítani – írja az Euractiv.

Ugyan mind az iparban tevékenykedőket, mind a fogyasztókat képviselő csoportok többnyire támogatják az irányelvet, az előbbiek azért aggódnak, hogy a befektetések megtérülése nehezebb lesz, az utóbbiak pedig amiatt, hogy az EU új pénzforgalmi szabályai teret engednek a tisztességtelen piaci viselkedésnek.

A PSD végrehajtásának első határideje 2010 vége lenne, habár 11 ország (Belgium, Ciprus, Észtország, Görögország, Spanyolország, Finnország, Olaszország, Málta, Norvégia, Lengyelország és Svédország) haladékot kért.

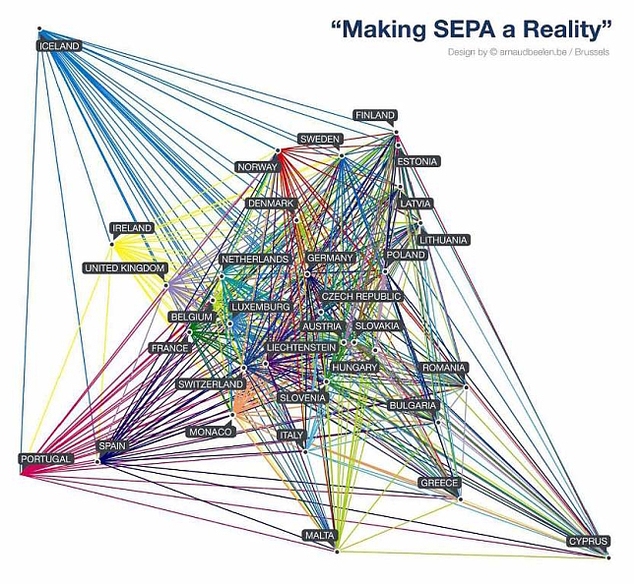

Az iránylev kulcsfontosságú az Egységes Euró Pénzforgalmi Övezet (SEPA) megvalósulásához, amely az utalások, közvetlen terhelések és betétkártyák szempontjából egységes eljárásokat és kötelezettségeket teremtenek mindenhol az Unióban. (A SEPA és a PSD különbségeiről itt olvasható részletesebb információ.) Hat ország (Észtország, Görögország, Lettország, Lengyelország, Finnország és Svédország) nem valósította meg az előírt határidőre, 2009 novemberéig a SEPÁ-t. Februárban nevezik ki az új belső piacért felelős biztos Michel Barniert, aki bejelentette, hogy végső határidőt határozna meg a bankoknak arra, hogy csatlakozzanak a SEPA-hoz.

Az irányelv elsődleges célja, hogy kiküszöbölje azokat a jogi és technikai akadályokat, amelyek idáig a fizetési szolgáltatások európai piacának létrehozását gátolták. A SEPÁ-ból az Európai Bizottság szerint maximum 100 milliárd euró haszon származik az elektronikus számlázásból, és a teljes megtakarítás 122 milliárd euró évente. Visszafogottabb becslés érkezett a Capgemini tanácsadó cégtől, szerintük 123 milliárd euró megtakarítás érhető el 6 év alatt. Az új szabályok bevezetésével, országhatárokra való tekintet nélkül, azonos díjakkal és gyorsasággal hajthatják végre utalásaikat az európai fogyasztók és vállalatok bármelyik EU, illetve EGT tagállamban.

A szabályozás bevezetésének másik előnye, hogy a fizetések nem csak bankszámlákon, hanem más csatornákon keresztül is intézhetők. Például olyan közszolgáltatókon vagy mobilszolgáltatókon keresztül, amelyek megfelelnek az irányelvnek. Ezeknek az intézményeknek a hatásköre szűkebb, mint a bankoké, ezért kevesebb ellenőrzésen, kérvényezési és engedélyeztetési procedúrán kell átmenniük, és enyhébb tőkekövetelményeknek kell megfelelniük.

Az elképzelések szerint a szabályok bevezetésével az utalási idő egy munkanapra csökken. Habár a bankok vonakodnak attól, hogy elfogadják a követelményeket, amivel bizonytalanná válik az új uniós pénzforgalmi szabályok bevezetése. A Bizottság ezért 2012-ig engedélyezte a három munkanapos utalási időt.

Ha minden a terv szerint halad, az ügyfélnek joga lesz rá, hogy már a tranzakciót követő első napon megérkezzen számlájára a kifizetett összeg. Ez az úgynevezett „D+1” szabály. Jelenleg a bankok legálisan öt napot vehetnek igénybe, hogy végrehajtsák a kifizetést.

A PSD egy másik jelentős fejlesztése, hogy lehetővé teszi a betétkártyák használatát az egész unióban. A betétkártyát használók köre egyre bővül, hiszen számos helyen elfogadják, könnyebben és gyorsabban lehet velük fizetni. Az olyan kiskereskedőknél is lehet velük vásárolni, ahol a hitelkártyát nem fogadják el.

Azonban félő, hogy a kártyapiac duopólikussá válik, minthogy a nemzeti szinten kibocsátott kártyák a versenyben alulmaradnak az olyan domináns szereplőkkel szemben, mint a Visa és a Mastercard. A kártyát kibocsátó bankok előnyben részesítik a hitelkártyákat, mert így nagyobb pótdíjakat tudnak beszedni azoktól a kereskedőktől, amelyeknél lehet kártyával fizetni.

Az Európai Bizottság erős versenyt jósol a fizetési szolgáltatásokban, ami ahhoz vezet majd, hogy a vásárlók az elektronikus eszközöket (a plasztik kártyákat, vagy a mobiltelefonokat) fogják preferálni, hozzájárulva ezzel a készpénz fokozatos eltűnéséhez.

A Bizottság szerint a fizetéssel kapcsolatos költségek a GDP 3 százalékát teszik ki, és ezek nagy része készpénzhez köthető költség. Azzal érvelnek, hogy megszabadulva az érméktől és papírpénzektől hatalmas megtakarítást tudnának elérni az uniós gazdaságnak. A készpénz előállítása drága, biztonságossága vitatható. Fizikailag egyszerűbb pénzt lopni, mint elektronikusan. A Bizottság szerint például a papírpénzzel történő fizetés költsége 30 és 55 eurocent között van, amit a kereskedő a termék árába belekalkulál. Ezzel szemben, az elektornikus fizetés csak pár eurocentbe kerül.

A PSD nem tartalmazza az Inteneten történő fizetésekre vonatkozó szabályozásokat. Ezeket a 2000-ben elfogadott eMoney irányelv szabályozza. A Bizottság azonban várhatóan előáll majd egy új módosítással, s az eMoney irányelvet a PSD-be integrálják .

A SEPA létezése akkor indokolt, ha ahhoz minél többen csatlakoznak. Vagyis minél több kereskedő, kiskereskedő és fogyasztó tartozik a SEPA-ba, annál több fizetési intézmény akar majd csatlakozni, amilyen gyorsan csak lehetséges. Jelenleg a SEPA elfogadásának folyamata a nagy bankok és kártya társaságok kezében van, amelyek nem aggódnak annyira állandó költségeik miatt, mint a kis- és közép nagyságú intézmények.

A távozó Charlie McCreevy, belső piacért felelős biztos szkeptikusan kijelentette: „Sajnos túl gyakran érzem, hogy a SEPA-ra úgy tekintenek, mint egy dárga, átpolitizált, határon átnyúló fizetési rendszerre, és nem azt a kiváló lehetőséget látják benne, amely által modernizálható és integrálható a pénzügyi szolgáltatások piaca.”

Az Európai Bizottság pénzügyi intézményekért felelős igazgatóságának vezetője, Terták Elemér egy 2009. novemberi eseményen elismerte, hogy „a SEPA lasssú égésű folyamat, nem láncreakció.” A legfrissebb adatok azt mutatják, hogy Európa 8000 bankjából csak 2600 volt kész arra, hogy bevezesse a SEPA beszedési megbízási rendszerét novemberben.

Fogyasztók és banki csoportok lobbiznak azért, hogy a Bizottság korrigálja a SEPA rendelkezéseit mielőtt további intézkedéseket tesz annak érdekében, hogy a tagállamok alkalmazzák az irányelvet. Mindkét csoport aggódik, hogy a rendszer utat nyit a tisztességtelen díjszabások és egyéb pénzügyi csalások előtt.

A kereskedők és fogyasztók európai szövetségének csoportja 2009 júliusában kiadott egy ezzel kapcsolatos nyilatkozatot, miszerint a SEPA két szempontból is megbukott: a biztonság és a díjszabás szempontjából. Az EU Civil Fogyasztóvédelmi Szövetsége (The European Consumers' Organisation - BEUC) szerint aggodalmuk folyamatosan süket fülekre talál, és ezért elhagyták az Európai Fizetési Tanácshoz tartozó csoportok körét.

Japánban, ha szombaton vásárolni akarunk, csak a mobiltelefonunkra van szükségünk. Vásárlásnál a chippel vagy „okos kártyákkal” ellátott telefont egy leolvasó gépbe helyezik, és így vonják le a vásárlás összegét a rendelkezésre álló hitelkeretből. A londoni metróban készpénzzel fizetni divatjamúlt dolog. Az ingázók legnagyobb része feltölthető okos kártyákkal (például Oyster kártyával) utazik a londoni metróban.

Világszerte egyre több szupermarket vezet be saját vásárlói kártyákat. Ezek tényleges pénzeszközök, amelyek használata egyre gyakoribb a fogyasztók körében.

A bevándorlók hazautalásait segítő pénzintézetek gyakrabban alkalmazzák a mobil telefonon keresztül intézett kifizetéseket, így a világ másik végére történő pénzutalások nem kívánnak nagyobb erőfeszítést, mint egy sms küldése. Ez az új rendszer évek óta jelen van Európában, de még mindig messze van attól, hogy széles körben alkalmazzák.

A PSD egyik célja, hogy megszüntesse a piacra lépés akadályait az új pénzforgalmi szolgáltatásokat ellátó távközlési cégek, szupermarketek vagy éppen a hazautalást segítő pénzintézetek előtt. Cél továbbá, hogy erősítsék a versenyt a nemzeti piacokon belül, valamint a határokon átnyúló tevékenységekben is. Ez utóbbinál érezhető legjobban az egyértelmű jogi szabályozás hiánya. A bankoknak erős versennyel kell szembe nézniük az új szereplők miatt. A pénzforgalom lebonyolítása jelenleg az ő kezükben van, de a fogyasztók valószínűleg előnyben részesítenék telefonjukat a fizetésnél – olvasható az Euractivban.

A kormányra hiába számít, aki korszerűsítené az otthonát, de akad pár lehetőség

Nehéz helyzetben van a költségvetés, ezért a kormány a falusi csok és a babaváró kivételével kivezette az ingatlancélú támogatásokat. Az uniós helyreállítási alapból esetleg még sor kerülhet mintegy 20 ezer ingatlan felújítására. Mindenki másnak maradnak a piaci megoldások.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!