Ha nem is lihegnek még az infláció nyakába, messziről legalább már elkezdték követni a száguldó inflációt a betétek kamatai, amitől a lakosság is kedvet kapott valamelyest újra lekötni a pénzét. Ezzel egyelőre csak azt érik el a betétesek, hogy a bankban tartott pénzük nem veszít jobban az értékéből, mint eddig. A forintbetétek túlnyomó része azonban továbbra is szinte kamat nélkül értéktelenedik el egyre jobban a bankokban.

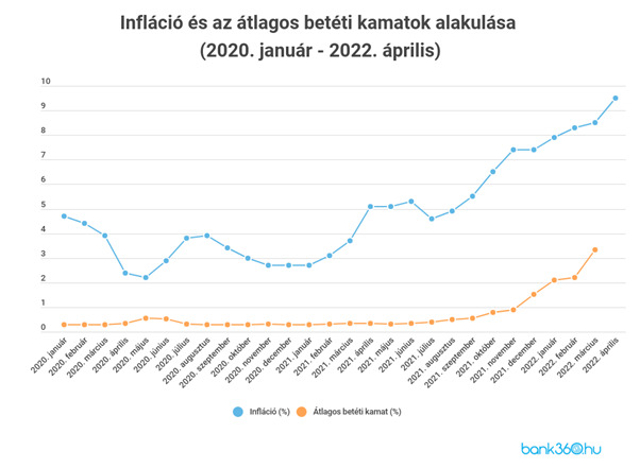

A márciusi 8,5-nél is magasabb szintre emelkedett az infláció: áprilisban már elérte a 9,5 százalékot. A Magyar Nemzeti Bank sorozatos kamatemelésekkel próbálja hűteni az inflációt, az alapkamat már 5,4 százalékra, az irányadó egyhetes betéti kamat pedig 6,45 százalékra nőtt. A banki hitelek kamatain folyamatosan láthatók a jegybanki szigorítás hatásai, a lakossági betétek átlagos kamata azonban sokáig nem emelkedett számottevően. A helyzet azonban változni látszik, márciusban már jobban nőttek a lekötött betétek kamatai, mint az infláció – derül ki a Bank360.hu elemzéséből.

Az átlagos betéti kamat egészen 2021. novemberig 1 százalék alatt maradt, akkor 0,90 százalék volt. A növekedés decemberben, a jegybanki kamatemelések nagyobb sebességre kapcsolása után vált látványosabbá, és ezt a tendenciát folytatva jutott el a márciusi 3,33 százalékos szintig. (Ezen belül az éven belül lekötött betétek átlagkamata 3,40 százalék volt, az éven túliaké viszont csak 1,16 százalék.) Az infláció eközben a 7 százalék körüli szintről március végére 8,5 százalékra nőtt. Ha legalább ezt a különbséget tartani akarnák a bankok, akkor további, 1 százalék körüli kamatemelésre lenne szükség a betéteknél, hiszen az infláció áprilisban már 9,5 százalékra ugrott.

A bankok aktuális betéti kínálatában a lekötés időtartama általában 1-12 hónap között választható, de ennél hosszabb futamidőre is találni ajánlatot. Rövidebb, 1-6 hónapos lekötésnél több banknál 4-5 százalékos betéti kamatot kaphatunk a pénzünkért. Ezeket az ajánlatokat jellemzően olyan kisebb pénzintézeteknél találjuk meg, mint a MagNet Bank vagy a Gránit Bank. A nagybankok közül 3 és 6 hónapos futamidőre a Takarékbanknál érhető el a 4-4,5 százalékos kamatszint. A többi nagyobb szereplő ennél jellemzően alacsonyabb kamatot, 1-3 százalékot kínál. Egyéves lekötésre az OTP Banknál 2-2,5 százalékos kamat érhető el. A korábban jellemző 1 százalék alatti betéti kamatra is bőven találunk még példát a piacon.

Egy évnél hosszabb futamidőre leköthető betétre nem minden pénzintézetnél van lehetőség, a MagNet és a Gránit viszont kétéves, sőt akár hosszabb futamidőre is 4-5 százalékot kínál. Ha ennél hosszabb időre kötnénk le a megtakarításunkat, akkor kevesebb lehetőségünk van, a Cetelemnél és a Sopron Banknál viszont a hosszabb futamidővel érhetünk el valamivel magasabb, 3-4 százalék közötti kamatot. Az ötéves futamidőre leköthető betétek közül a MagNet Bank Apránként Megtakarítási Programja ígér 5 százalékot.

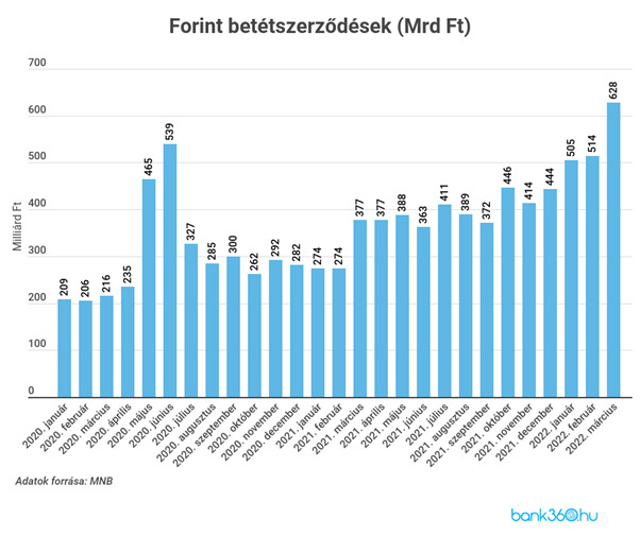

Egyre többen kötik le a pénzüket, de még mindig kevesen

A kamatemelések időszakában az új forint betétszerződések értéke is jelentősen nőtt, márciusban már 756 milliárd forintot kötöttek le a magyar háztartások. Az MNB szezonálisan igazított adatait tekintve valamivel alacsonyabb az érték, de így is rekordmagas: 628 milliárd forint. Ez még koronavírus-járvány idején, 2020. júniusban produkált 539 milliárd forintos kiugró eredményt is meghaladta 16 százalékkal.

A látra szóló és folyószámlabetétek összegéhez képest azonban a lekötött betétek aránya viszont még mindig alacsony. Márciusban 9909,2 milliárd forint látra szóló és folyószámlabetéten ült a lakosság, ami valamivel kevesebb, mint a februári, a családi szja-visszatérítések bankszámlára folyósítása miatt rekordmagas 10 231,7 milliárd forint. A nem lekötött betéteknél az átlagos kamat mindössze 0,08 százalék, tehát az ilyen formában bankban tartott pénzük a folyamatosan és egyre jobban értéktelenedik el az infláció emelkedésével párhuzamosan.

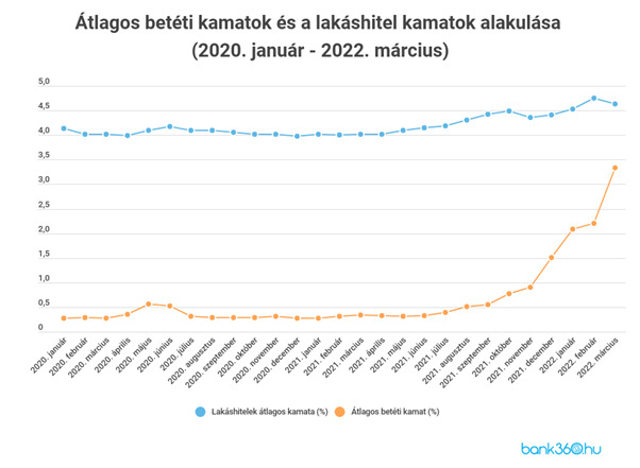

A piaci lakáshitelek kamata ennél nagyobb mértékben emelkedik

A márciusban folyósított lakáscélú hitelek átlagos hitelköltség mutatója 4,86 százalék volt, ami alulmúlta a februári 5,05 százalékos értéket. Az érték becsapós, hiszen ebben nemcsak a piaci hitelek vannak benne, hanem a kedvezményes kamatozású, az állam vagy a jegybank által támogatott kölcsönök is, mint amilyen a 2,5 százalékos zöld hitel vagy a 3 százalékos csok-hitel és lakásfelújítási hitel is. Kisebb mértékben a zöld hitel mellé kapható 0 százalékos csok-hitel is befolyásolhatja az értéket. Az átlagos hitelköltség mutató csökkenése tehát egyszerűen azt jelzi, hogy a felvett lakáscélú hitelek között a támogatott kölcsönök domináltak, különösen erős hónapot zárhattak a zöld hitelek. A Zöld Otthon Program 300 milliárd forintra emelt keretének folyósítása még hónapokig kordában tarthatja a statisztikában jelentkező átlagkamatot – írja a Bank360.hu.

Eközben azonban már folyamatosan nyílik a kamatolló a támogatott és a piaci jelzáloghitelek között: május elején 6-8 százalékos THM alatt már nem találni piaci lakáshitelt, sőt akár 10 százaléknál magasabb költségmutatóval is találhatunk ajánlatot, miközben a támogatott kölcsönök kamatszintje nem változott. Aki tehát még fel tud venni ilyet, az most már sokkal olcsóbban jut pénzhez, mint aki kénytelen ráfanyalodni a piaci kamatú lakáskölcsönre.

* * * Már teljesen ingyenes bankszámlák is elérhetőek

Sokan fizetnek éves szinten több tízezer forintot csak azért, mert van saját bankszámlájuk. Azonban léteznek már teljesen ingyenes számlacsomagok is! A Bankmonitor bankszámla kalkulátora – a bankolási szokásai alapján - mindenkinek személyre szabottan megmutatja az elérhető legkedvezőbb ajánlatokat.

A kormányra hiába számít, aki korszerűsítené az otthonát, de akad pár lehetőség

Nehéz helyzetben van a költségvetés, ezért a kormány a falusi csok és a babaváró kivételével kivezette az ingatlancélú támogatásokat. Az uniós helyreállítási alapból esetleg még sor kerülhet mintegy 20 ezer ingatlan felújítására. Mindenki másnak maradnak a piaci megoldások.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!