Hitelfelvételkor az egyik legfontosabb kérdés, hogy milyen kamatperiódusú kölcsönt választ az igénylő. Leegyszerűsítve, a kérdés az, hogy mi a fontosabb: a kockázat vagy a biztonság. Mindkettőnek ára van.

A kamatperiódus azt az időszakot jelöli, ami után a hitel kamata és így a törlesztése is megváltozhat. A jelzáloghitelek között ez alapján kétféle típus különböztethető meg: a rövid és hosszú kamatperiódusú (vagy szinonimaként a változó és fix kamatozású hitelek). Amíg a rövid kamatperiódusú hitelek esetében 3, 6, vagy 12 havonta is változhat a törlesztő, addig a hosszú kamatperiódusú hitelek esetében 3-10 évre, de akár a teljes futamidőre is rögzíthető a havi hitelkiadás.

De mégis miben különböznek a kamatperiódusok?

A legszembetűnőbb különbség, hogy a rövid kamatperiódusú hitel jóval alacsonyabb kamattal érhető el, mint egy több évre rögzített hitel, viszont a kamatváltozás rizikóját is vállalnia kell az adósnak. Márpedig pénzügyi értelemben aktuálisan ez jelenti az egyetlen kockázatot, hiszen a kamatok most történelmi mélyponton tartózkodnak.

A hosszú kamatperiódusú hitelek ezzel szemben kiszámíthatóságot adnak, mert előre látható, hogy mekkora lesz a törlesztő. Viszont a bankok magasabb kamatot várnak el cserébe, mert ekkor a kamatok változásának kockázatát nekik kell viselniük. Azt lehet mondani, hogy annál magasabb az induló kamat, minél hosszabb időre fixált a hitel. Tulajdonképpen ez a rögzített hitel extrája, ami miatt felfogható úgy is, mint egy biztosítás, ami a kamatkockázatot leveszi az adós válláról.

Ez alapján az előnyök és hátrányok már mindkét esetben láthatóak. Ugyanakkor mindig az egyedi élethelyzet dönti el, hogy melyik lehet a jobb megoldás. Például, hogy a hitelfelvevő milyen keretből gazdálkodik, mennyi mozgástere van a családi büdzsében, mennyi megtakarítással rendelkezik, vagy éppen milyen futamidőt preferál.

A jegybank egyik friss elemzéséből éppen az derül ki, hogy éppen azok a háztartások vesznek fel olcsóbb, változó kamatozású lakáshitelt, amelyeknek inkább a biztonságos megoldásra lenne szükségük. Viszont az aktuális, rendkívül magas lakásárak mellett kockáztatnak és olcsóbb hitelt, hosszabb futamidőt választanak az alacsonyabb törlesztő érdekében.

A következő kalkulátorral áttekintheti a lakáshitel kínálatot.

Hogyan változhat a havi törlesztőrészlet?

A változó kamatozású hiteleknél a fizetendő kamat az ún. referenciakamatból és a kamatfelárból tevődik össze. A bank a hitel kamatfordulóikor (3, 6, 12 hónap) a referenciakamat, vagyis a BUBOR (Budapesti Bankközi Forint Hitelkamatláb) esetleges változását tudja érvényesíteni a törlesztőben. Ezzel mindaddig nagyon jól jársz, amíg alacsonyan tartózkodik a BUBOR, viszont ha emelkedni kezd, a fizetendő törlesztő is feljebb kúszik. A hitel kamatfelára viszont csak a jegybank által lefektetett módon, a kamatfelár-változtatási mutató szerint 3, 4, 5 évente változhat meg.

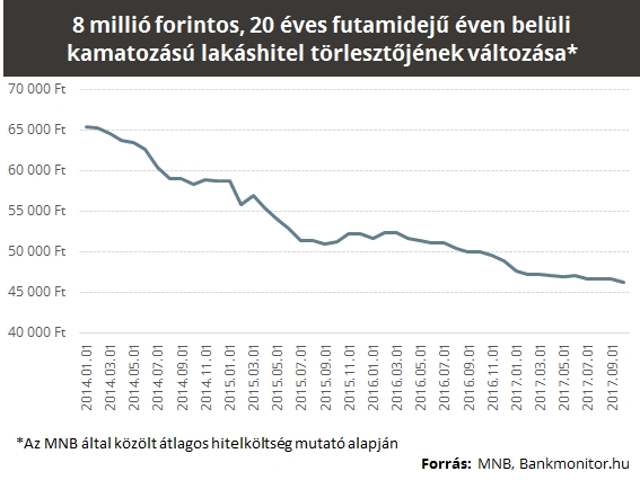

Az elmúlt években sorozatosan a BUBOR csökkenése volt tapasztalható, amivel egy változó kamatozású hitelt választó hitelfelvevő látszólag sokat nyerhetett. Például, ha valaki három éve egy 8 millió forintos 20 éves futamidejű hitelt vett fel, a jegybank adataiból kiindulva a kamatok változásának köszönhetően havi 58 ezer forint helyett, 46 ezret fizet a hitelre. Ez persze fordítva is lejátszódhat, ha emelkedni kezdenek a kamatok. Általános hüvelykujjszabály, hogy 1 százalékpontnyi kamatemelkedés esetében 8-9%-os törlesztődrágulással szükséges számolni.

A rögzített hiteleknél a meghatározott kamatfordulóig nem változhat meg a törlesztő nagysága, tehát teljes védelmet élvez a felvevő. Ezután is csak az ún. kamatváltoztatási mutató szerint módosulhat a hitelkamat, azonban ennek a szabályait, módszertanát szintén a jegybank adja meg.

Mi határozza meg, hogy mennyit kell fizetni?

Jogos a kérdés, hogy a fentebb említett hitelkamatot mi alapján határozza meg a bank. Mint láttuk a változó kamatozású lakáshiteleknél a referenciakamat külső adottság, viszont az induláskor rögzített kamatfelárat a bank maga határozza meg. Ehhez figyelembe veszi, hogy ő maga milyen feltételekkel jut forráshoz, vagyis kölcsönözhető pénzhez (például az említett BUBOR, vagy a bankbetétek költsége). Ezen felül az is lényeges, hogy milyen kockázatokkal kell szembenézni (például nemfizető adósok) és mivel profitorientált intézményről van szó, mekkora jövedelmet szeretne elérni a hitelezési tevékenységen.

A rögzített hiteleknél is hasonló logika érvényesül, csak itt a végső kamat meghatározásában a bank kamatvárakozásai is nagy szerepet játszanak. Vagyis az, hogy a bank milyen kamatpályára számít a jövőben és ehhez mérten milyen kompenzációt vár el. Mellékesen említenénk csak meg, hogy ha a jegybank 2018-tól induló friss intézkedései beválnak, akkor a közeljövőben a változó és fix hitelek közötti kamatbeli eltérés is csökkenni fog.

Kalkuláljon Ön is, döntsön jól a pénzügyi kérdésekben a HVG.hu kalkulátoraival:

LAKÁSTAKARÉK KALKULÁTOR

Lakásvásárlást, felújítást tervez vagy meglévő lakáshitelét szeretné visszafizetni?

Hasonlítsa össze a banki ajánlatokat és kösse meg most számlanyitási díj nélkül!

KISZÁMOLOM MELYIK A LEGKEDVEZŐBB LAKÁSTAKARÉK* * * Milliókat lehet spórolni a legolcsóbb lakáshitel kiválasztásával!

A lakásvásárlás előtt állóknak sokszor hitelre is szükségük van céljuk megvalósításához. A jelenlegi gazdasági környezetben még fontosabb megtalálni a legolcsóbb ajánlatot, amivel akár milliók is megtakaríthatók. Ehhez érdemes a Bankmonitor lakáshitel kalkulátorát használni.

A kormányra hiába számít, aki korszerűsítené az otthonát, de akad pár lehetőség

Nehéz helyzetben van a költségvetés, ezért a kormány a falusi csok és a babaváró kivételével kivezette az ingatlancélú támogatásokat. Az uniós helyreállítási alapból esetleg még sor kerülhet mintegy 20 ezer ingatlan felújítására. Mindenki másnak maradnak a piaci megoldások.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!