Az önkéntes nyugdíjpénztárak a legnépszerűbb nyugdíjcélú megtakarítási formát jelentik hazánkban. Egyre több megtakarítónál merülhet fel tehát több gyakorlati kérdés: mit kell tennem, ha nyugdíjba mentem. Milyen formában lehet a nyugdíj-megtakarításhoz hozzáférni? Arról nem is beszélve, hogy lehetőség van-e a nyugdíjba vonulás után további adójóváírások érvényesítésére. Az alábbiakban minden kérdésre választ kapunk a Bankmonitor elemzéséből!

Hazánkban az önkéntes nyugdíjpénztárak (ÖNYP) egyre nagyobb népszerűségnek örvendenek. Ez nem is csoda, hiszen az időskori öngondoskodásra szolgáló megtakarítási formák közül az ÖNYP jelenti a nagy tömegek számára legegyszerűbben és legolcsóbban elérhető alternatívát.

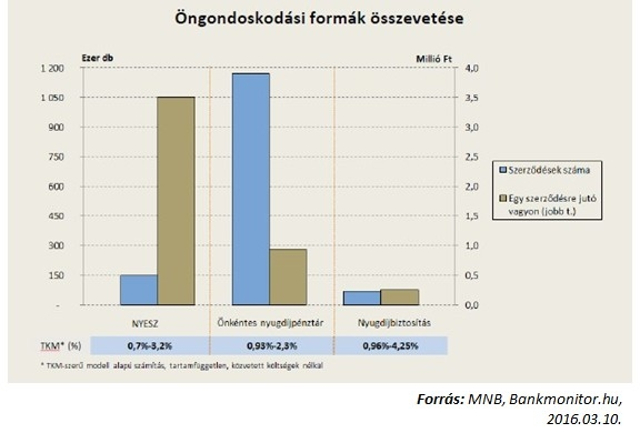

A befektetéseket összehasonlító Bankmonitor úgy látja, többek között ezért is lehet, hogy míg hazánkban az ÖNYP szerződések száma 1,2 millió körül van, a nyugdíjbiztosítással vagy NYESZ-szel rendelkezők összesen sem érik el a 200 ezret.

Sokan vesznek már fel belőle nyugdíjat

Az is fontos a bizalomépítésben, hogy az önkéntes nyugdíjpénztárak már régóta működnek és évről évre több tízezer ember kap belőlük busás nyugdíj kiegészítést.

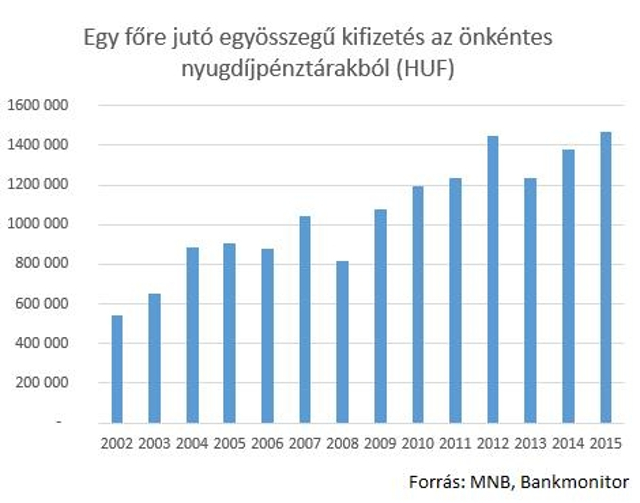

Az alábbi ábrán látszik, hogy az egy főre jutó kifizetés évről évre nő, 2015-ben már átlagosan másfél milliót vettek ki a tagok. Ez úgy jött ki, hogy a tavalyi évben 16 995 ember számára történt egyösszegű kifizetés, összesen mintegy 25 milliárd forint értékben.

Nem is olyan régen foglalkozott a Bankmonitor azzal, hogyan juthatsz megtakarításaidhoz a nyugdíj korhatár elérése előtt, most azonban egy talán még inkább égető kérdést válaszoltak meg: mi történik, ha a megtakarítás célba ér, és nyugdíjba megyünk? Mivel a lehetőségek igen széles skálán mozognak, mindenképpen jó, ha tisztában vagyunk ezekkel.

Ha valakinek még nincs önkéntes nyugdíjpénztára, a Bankmonitor szerint érdemes minél hamarabb kötni egyet. Előnye szerintük az, hogy alacsony havi befizetéssel is relatíve nagy vagyonra tehetünk szert a jó hozamok és az állami támogatás miatt. Érdemes használni az alábbi kalkulátort, mindenkinek a saját élethelyzetére mutatja meg, hogy mekkora az elérhető nyugdíj kiegészítés.

Mik a lehetőségek a kifizetésre?

Aki nyugdíjba vonulásáig kitart önkéntes nyugdíjpénztári megtakarítása mellett, kifizetését háromféleképpen kérheti:

- egy összegben,

- járadék formájában vagy

- a kettő keverékeként.

Ez utóbbi lehetőség azt jelenti, hogy a nyugdíjba vonuláskor kivesszük a megtakarítások egy részét, a maradékot pedig járadék formájában kapjuk. De ez még nem minden, hiszen a járadékszolgáltatás esetén is kétféle megoldás közül választhatunk:

- Rögzített időtartamú járadékszolgáltatás: nekünk kell meghatározni, milyen hosszan szeretnénk kapni a járadékot. Ez a hossz nem lehet rövidebb 5 évnél.

- Ütemezett pénzkivonás: a kifizetés hossza előre nincs meghatározva, a pénztártag ezt akár időszakosan fel is függesztheti.

Nyugdíj után is megéri tovább fizetni a tagdíjat

Az önkéntes nyugdíjpénztári megtakarítás kapcsán a nyugdíjkorhatár elérésén túl is számos lehetőség van. ÖNYP számla ugyanis nem szűnik meg automatikusan a nyugdíjkorhatár elérésével, és aki szeretné, nyugdíjba vonulása után is tovább fizethet ide.

Hogy miért jó ez? Természetesen az adójóváírások miatt. Ezeket ugyanis a továbbiakban is megkaphatjuk, feltéve, hogy adóköteles jövedelemmel rendelkezünk.

Minderre természetesen akkor is lehetőség van, ha nyugdíjba vonulás után járadékszolgáltatásban részesülünk. Ekkor tehát az az érdekes helyzet áll elő, hogy egyszerre fizetünk be az ÖNYP számlára, és kapunk is onnan járadékot. A lehetőség nagy pozitívuma természetesen ebben az esetben is az érvényesíthető adójóváírásban rejlik.

A legfontosabb azonban, hogy ha eltelt már 10 év a megnyitás óta, a befizetések a nyugdíjba vonulás után már bármikor hozzáférhetőek.

Mit kell tennem, ha elértem a nyugdíjkorhatárt?

Mindezek után röviden érdemes áttekinteni, mit is kell tennünk pontosan, ha elértük a nyugdíjkorhatárt, és szeretnénk hozzáférni a megtakarításodhoz. A lépések pénztáranként némiképpen eltérnek, vannak azonban olyan fix pontok, amiket minden esetben el kell intézni:

- a nyugdíjpénztárból való kifizetés igénylése,

- a nyugdíjjogosultság igazolása,

- a pénzmosási törvény szerinti beazonosítás.

A nyugdíjpénztárból való kifizetés igénylése talán a legegyszerűbb feladat. Ehhez ugyanis nem kell mást tenni, mint a pénztár honlapjáról letölteni, majd értelemszerűen kitölteni az igénybejelentő nyomtatványt. Ennek az aláírt eredeti példányát kell majd eljuttatni a nyugdíjpénztárhoz.

A nyugdíjjogosultság igazolásához a jogerős nyugdíjhatározat, vagy a jogerős nyugdíjelőleget megállapító végzés szükséges. Amennyiben még nem érted el a nyugdíjkorhatárt, ezek minden oldaláról készített másolata is elegendő lesz.

A pénzmosási törvény szerinti beazonosításra abban az esetben van szükség, ha ez korábban nem történt még meg a pénztárnál. Ehhez a lépéshez a pénztárral, vagy annak megbízottaival történt személyes találkozó szükséges, ahol hivatalos okmányok ellenőrzésével megtörténik az azonosítás.

Hogy változik a befektetés értéke ez idő alatt?

A fenti folyamat pénztáranként eltérő időt vesz igénybe és ennek kapcsán egy dologra fontos figyelni.

Egyik, a Bankmonitor olvasója által név nélkül említett pénztár eleve 5-7 napos késéssel közli a befektetéseinek állását, tehát azt is ilyen késedelemmel tudjuk ott meg, hogy aktuálisan mennyit ér a portfóliónk. Ez viszonylag gyakori a pénztáraknál és a Bankmonitor szerint nem is nagyon várható benne változás.

Ha kifizetést kérünk, a kérelem beadásától 8-10 munkanappal későbbre ígérik a „számfejtés” végrehajtását, de aznapi árfolyamon. A kérelem beadásakor tehát eleve nem látjuk, hogy milyen árfolyamon tudunk kiszállni a befektetéseinkből, nem tudunk ennek fényében dönteni. Az elszámolás ráadásul sok ideig is tart.

Mit kell tenni, hogy az árfolyamváltozás a lehető legkisebb legyen? A Bankmonitor tanácsa nem is csak erre a néhány hétre, hanem a teljes megtakarítási időszakra vonatkozik: a nyugdíjkorhatárhoz közeledve folyamatosan csökkentsük a megtakarítás kockázati szintjét!

Ennek köszönhetően egyre kisebb az esélye, hogy a befektetés akkora árfolyamesést szenvedjen el, amit a hátralévő egyre rövidebb megtakarítási időtávon ne tudna ledolgozni.

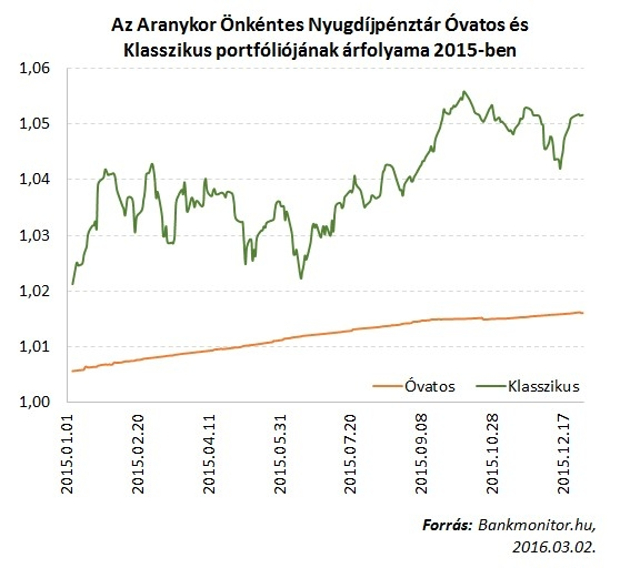

Ennek szemléltetéseként az alábbiakban az Aranykor Önkéntes Nyugdíjpénztár két portfóliójának 2015-ben mutatott árfolyam-ingadozásait láthatjuk.

Mindenképpen tartsuk fejben, hogy bár a fenti ábrán látható Klasszikus portfólió nem tartozik a kockázatosak közé, még abban is viszonylag jelentős árfolyammozgások álltak elő. Ez pedig nem azért történt, mert a pénztár valamit rosszul csinált volna, hanem egyszerűen azért, mert a portfólió mögött olyan értékpapírok állnak, amelyek árfolyamát a piac ilyen mértékben mozgatni tudja. Ha viszont kifizetéshez közeledve az óvatos portfólióra váltunk, megszabadulhatunk az ingadozástól.

* * * Hogyan egészíthető ki az állami nyugdíj?

A majdani állami nyugdíj szinte biztosan nem lesz elég az aktív korban megszokott életszínvonal fenntartására. Egy megtakarítás azonban megfelelő jövedelemkiegészítést biztosíthat. Ráadásul nyugdíj-előtakarékosság választásával 20% állami támogatás is elérhető. A Bankmonitor nyugdíjmegtakarítás-kalkulátora megmutatja, hogy egy adott összegű havi megtakarítás mekkora nyugdíjkiegészítést jelenthet majd.

A kormányra hiába számít, aki korszerűsítené az otthonát, de akad pár lehetőség

Nehéz helyzetben van a költségvetés, ezért a kormány a falusi csok és a babaváró kivételével kivezette az ingatlancélú támogatásokat. Az uniós helyreállítási alapból esetleg még sor kerülhet mintegy 20 ezer ingatlan felújítására. Mindenki másnak maradnak a piaci megoldások.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!