Hitelcsapda: meddig nyomorít még bennünket a svájci frank?

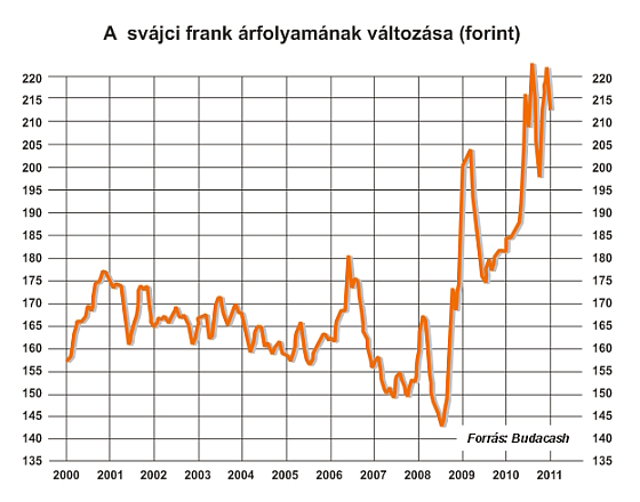

A svájci frank árfolyama az utóbbi napokban csökkenőben van (ma délben 214 forint közelében állt) a pár nappal korábbi nagy riadalmat okozó csúcsdöntési kísérlete után. A devizahiteleseknek ez egyelőre csak apró könnyebbség, hiszen a 2006-2008-as időszakban, amikor kölcsöneiket felvették, az árfolyam a 150-180 forintos sávban mozgott. Mára tömegessé vált a fizetésképtelenség és százezreket fenyeget anyagi csőd. Vajon mikor szabadulhat meg az ország ettől a csapástól?

Nyilvánvaló, hogy a devizahitelesek kínjaiért jelentős mértékben ők maguk is okolhatók, mert nem mérték fel kellőképpen a külföldi devizában való eladósodás veszélyeit, s szívesebben hallgattak a kereskedelmi pénzintézetek marketingjének szirénhangjaira, mint – például a Magyar Nemzeti Banktól érkező – figyelmeztetésekre.

A Banki Hitelkárosultak Egyesületének becslése szerint 2011-ben 300 ezer családot fenyeget csőd, mert nem tudja törleszteni hiteleit. Lénárd Mariann, az egyesület főtitkára a hvg.hu-nak kifejtette, hogy csaknem százezren váltak fizetésképtelenné az utóbbi években, és ugyanennyien tartoznak több havi törlesztéssel. A PSZÁF tavaly novemberi statisztikája szerint 100 ezer felmondott hitel van Magyarországon, 105 ezret pedig késve törlesztenek, így a bankok valószínűleg előbb-utóbb ezeket is felmondják.

A PSZÁF adatai szerint már szeptember végére meghaladta az 1500 milliárd forintot a 90 napnál hosszabb tartozással kezelt hitelállomány a magyar bankrendszerben, s három hónap alatt több mint 100 milliárd forinttal nőtt ez az érték. (A lejárt hitelekből közel egyenlő arányban részesedett a vállalati és a lakossági szektor: a lakossági hitelek 658,3 milliárd forintot, a vállalatiak 720,5 milliárd forintot tettek ki.) Ha a tendencia az utolsó negyedévben is folytatódott, könnyen megbecsülhető az év végi adat is. Különösen a devizahitelesek csúsztak meg a törlesztésekkel, hiszen a körükben csaknem 70 milliárd forinttal emelkedett a tavalyi harmadik negyedévben a három hónapos törlesztési késedelmet szenvedő állomány.

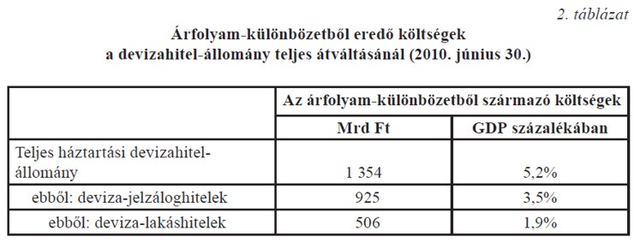

A PSZÁF statisztikáiból az is kiderül, hogy majdnem minden harmadik lakossági ügyfélnek volt már valamilyen nehézsége hitelének törlesztésekor. A teljes 7301 milliárd forintos állományból 5018 milliárd forintnyit az eredeti feltételekkel törlesztettek, azaz nem terhelte őket lejárt tartozás. A devizahitelek 5130,5 milliárd forintos állományából 1833,545 milliárd forint értékű kölcsönhöz kapcsolódott valamilyen probléma, azaz a devizaadósságok visszafizetésénél sokkal magasabb arányban keletkeztek nehézségek. Felmerül tehát, hogy jobb volna a devizahiteleket forintalapúra váltani. A felügyelet adatai szerint azonban már tavaly szeptember végén 696 milliárd forintot emésztett volna fel a teljes átváltás. Ez olyan hatalmas összeg, hogy valószínűtlenné teszi egy központi átváltási program beindítását.

A Magyar Nemzeti Bank pénzügyi stabilitásért felelős részlegének két vezető elemzője, Balás Tamás és Nagy Márton a Hitelintézeti Szemlében és az MNB-Szemlében is közzétett tanulmányában részletesen megvizsgálta a devizahitelezésben érintett különböző szereplők (állam, bankok, jegybank és más piaci vállalkozások) lehetséges fellépését az átváltásban. Arra jutottak azonban, hogy az átváltás senkinek sem érdeke.

Leszögezték ugyan, hogy a devizahitel-állományból eredő kockázatok mérséklésének egyik legkézenfekvőbb eszköze a devizahitelek forinthitelekre váltása lehetne. Csakhogy ebben az esetben a gazdasági szereplők között egy költség- és árfolyam-kockázati transzfer történne. Ebben az adósok csak ugyanakkora vagy kisebb törlesztőrészlet mellett lennének hajlandók átváltani a devizahitelüket forintra. Az átváltásnál azonban nemcsak költség-, hanem árfolyam-kockázati transzfer is lejátszódik, ami azzal jár, hogy a háztartások nyitott devizapozícióját egy másik szektornak kellene „megvennie”. Emiatt nincs olyan átváltási technika, amely csökkentené a kockázatokat. Sőt, ha az állam vagy a jegybank átvenné a háztartások nyitott devizapozícióját, az növelné az ország sérülékenységét és a reálgazdasági költségeket. Ennek következtében a devizahitel-állományból eredő kockázatokat a makrogazdasági stabilitás, azaz az alacsony inflációt, illetve a külső és belső egyensúlyt javító gazdaságpolitika mérsékelheti.

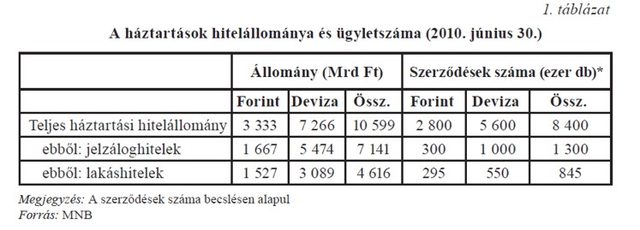

A részleteket vizsgálva kiderül, hogy a magyar háztartásoknak a tavalyi első félév végén már közel 10 600 milliárd forintnyi, a GDP 40 százalékának megfelelő hiteltartozása volt. A devizahitelek ezen belül hozzávetőleg 7300 milliárd forintot (a GDP 28 százaléka) tettek ki, ami a teljes állomány kétharmada. Ezt a magas állományi arányt a devizahitelek 2008 második felében érték el, azóta az arányuk lényegében stagnált, kissé csökkent. A devizahitel-állomány több mint 90 százalékát svájci frankban és mintegy 7 százalékát euróban denominálták.

A devizahitelezés egyik fő oka a belföldi és a külföldi kamatok különbözete volt. Hazánkban a kamatkülönbözet kialakulásához az országkockázati prémium megnövelésével a laza fiskális politika, illetve a magas államadósság is hozzájárult. A felzárkózási folyamattal együtt járó magasabb infláció szintén emelte a belföldi nominális kamatlábat, így a nominális kamatkülönbözetet is. Emellett más tényezők, például a fiskális ösztönzők híján életképtelen forint alapú jelzáloglevek, illetve a fix kamatozású forinthitelek s a szűk árfolyamsáv hatásai is megjelentek.

Az átlagosan 15 év hátralévő lejáratú jelzáloghitelek magas aránya miatt a fennálló devizahitel-állomány csak igen lassú ütemben épülhet le. Az MNB szakértőinek közelítő becslései alapján új devizahitel-kihelyezések hiányában 5 év alatt épülne le a jelenlegi állomány 30-35 százaléka. Az a jó hír, hogy a GDP-arányos devizahitel-állomány új folyósítás nélkül, 4 százalékos gazdasági növekedés mellett, 5 év alatt 24 százalékról 13 százalékra csökkenne. Minél nagyobb tehát a gazdasági növekedés, annál gyorsabban ki lehet nőni a devizahitelezés problémáját – írja Balás Tamás és Nagy Márton.

A tanulmány szerint a forint árfolyamának leértékelődése hagyományosan javítja az exportorientált vállalatok versenyképességét, ami ösztönzi a kibocsátást. Ugyanakkor a leértékelődés a magas devizahitel-állomány miatt a növekedést visszafoghatja. A devizahitelek magas aránya következtében a magánszektorban, azon belül is főként a háztartási szektorban a leértékelődés a devizahitelek törlesztőrészletének emelkedése révén csökkentené a rendelkezésre álló jövedelmet, és a devizahitel-tartozás növekedése vagyoncsökkenést okozna.

A bankoknál a forint gyengülése miatti gazdaságot visszafogó hatás erőssége attól függ, hogy milyen nagyságú a pénzügyi intézmények hitelezési képessége és hajlandósága. Minél erősebb a bankrendszer likviditási- és tőkehelyzete, annál kevésbé lassíthatja a gazdasági növekedést a leértékelődés. Ha a tőke- és likviditási pozíció romlása korlátozza a bankok hitelezési képességét, akkor az intézmények csökkentik a hitelkibocsátásukat, ami alacsonyabb gazdasági növekedéshez vezethet. Az alacsonyabb növekedés rontja a bankok likviditási helyzetét és ügyfélportfóliójának minőségét, amire a bankrendszer a hitelezési feltételek további szigorításával válaszol, ezzel pedig tovább gyengíti a gazdasági teljesítményt. A gyorsuló negatív spirál mély gazdasági recessziót okozhat – állítják az elemzők.

Mindeközben minél nagyobb a devizahitelek súlya, annál kisebb lehet egy jegybanki kamatváltoztatásnak a hitelkibocsátásra gyakorolt hatása is, ugyanis a jegybanki kamatpolitika nincs hatással a külföldi devizában denominált kamatok nagyságára. Egy kamatemelés esetén azonban a belföldi és a külföldi devizában denominált hitelek kamatkülönbsége nő, ami a „relatív olcsóság” miatt növelheti a devizahitelek iránti keresletet.

A devizahitelek magas szintje a monetáris transzmisszió gyengítése mellett pénzügyi stabilitási kockázatok növekedését is okozza. Az árfolyam leértékelődése gyorsan megjelenik az ügyfelek törlesztőrészleteinek emelkedésében. A magasabb törlesztőrészlet csökkenti az ügyfelek fizetési képességét, illetve növeli a nem teljesítés valószínűségét. Az árfolyam leértékelődése rontja a jelzáloghitelek fedezettségét is. A leértékelődés így összességében rontja a bankok jövedelmezőségét és tőkehelyzetét, ami pénzügyi stabilitási szempontból kedvezőtlen – állapítja meg Balás Tamás és Nagy Márton.

A tanulmány szerint a lakossági devizahitel-állomány csak lassan épül le, ezért az ebből eredő kockázatok hosszú ideig fennmaradhatnak. A devizahitelek átváltása forinthitelekre kézenfekvő lehet, de a költség- és árfolyam-kockázati transzfer miatt ez a megoldás nemhogy csökkenti, hanem növeli a gazdaság és így az ország sérülékenységét.

A háztartásokat, a bankokat, az államot és a jegybankot eltérő érdekek és hajlandóság vezérlik a devizahitelek forinthitelekre váltásában. A lakosság akkor lesz érdekelt a devizahitelek átváltásában, ha a devizahitel törlesztési terhének várható szintje tartósan meghaladja az ugyanolyan induló összegű és futamidejű forinthitel törlesztési kiadásának nagyságát. A háztartások azonban eltérő árfolyam és kamat mellett vették fel a devizahiteleket: más és más lehet a jövőbeli árfolyam- és kamatvárakozásuk, így különbözhet a költségviselési hajlandóságuk is.

A bankok döntésére jelentős hatást gyakorol, hogy melyik terméken tudnak többet keresni, azaz a deviza- vagy a forintalapú hiteleken van-e nagyobb marzs. Fontos tényező, hogy az átváltás nélkül mekkora portfólióromlást várnak az árfolyam leértékelődése miatt. A hitelkockázatok mellett ugyanakkor a csökkenő, de még mindig magas devizaswap-állományból adódó likviditási kockázatokat is mérlegelik. Itt is jelentkezik az a probléma, hogy a bankoknak eltérő a hitelportfólió-minősége, különböző a likviditási helyzete és jövedelmezősége, így csak eltérő feltételek mellett lennének hajlandók az átváltásra.

Az állam a pénzügyi stabilitási mellett szociális szempontokat is mérlegel. Jelenleg több millió embernek van devizahitele, ebből hozzávetőleg egymilliónak jelzáloghitele. Egy árfolyam-leértékelődés esetén növekszik a nem teljesítő devizahitelesek aránya, ami a fedezetként szolgáló ingatlan elvesztése esetén komoly szociális problémákkal és negatív költségvetési hatásokkal járna. A jegybanknak a monetáris transzmisszió hatékonyságának növelése és a pénzügyi stabilitási kockázatok mérséklése miatt vizsgálhatja meg az átváltás lehetőségét.

Az ügyfél pedig csak akkor lesz hajlandó átváltani devizahitelét, ha annak a törlesztőrészlete nem változik vagy csökken. Rögzített átváltási nagyság és változatlan futamidő mellett a költségek alsó becslését a jelenlegi árfolyam és devizakamat melletti átváltás adja, mivel ekkor az ügyfelek törlesztőrészlete változatlan marad. Természetesen, ha a törlesztőrészlet csökken, akkor a költségek emelkednek. Az árfolyam-különbözetből eredő költség az átváltási árfolyam függvénye. Az alsó korlátot a jelenlegi árfolyam melletti átváltás jelenti, ahol nincsen árfolyamköltség. Ugyanakkor, ha az átváltás az ügyfél számára ennél kedvezőbb árfolyam mellett történik, akkor a költségek jelentősen megnövekedhetnek. A 2008-as állapot szerint a háztartások 60-70 százaléka 150-165 HUF/CHF árfolyam mellett vette fel a hitelét. A hitelfelvételkor érvényes árfolyamon történő átváltás esetén például a költségek jelentősen megugranának, elérve a GDP 1,9-5,2 százalékát.

Balás Tamás és Nagy Márton szerint a bankok nem vállalhatják magukra a háztartások árfolyam-kockázatait. A hazai pénzintézetek esetében a devizahitelek tömeges, gyors átváltásának jelentős árfolyamgyengítő hatása volna. A külföldiek pozícióátvétele pedig árfolyamgyengüléssel és hozamemelkedéssel járna. A háztartások pozíciójának bankrendszeri közvetítéssel való teljes átvétele így három-négyszeresére is növelhetné a szektor árfolyam-kockázati kitettségét.

Az állam és a jegybank árfolyamgyengülés nélkül is képes átvenni a háztartások pozícióját, ugyanakkor a jelentős árfolyamkitettség az államadósság fenntarthatósági kockázatait növeli – állítja a tanulmány. Az állam a jövőbeni állampapír-kibocsátás devizaösszetételének megváltoztatásával vehetné át a pozíciót. A teljes átváltás esetén az államadósságon belül a devizaadósság részaránya a jelenlegi (már most is magasnak) 43 százalékról 72 százalékra növekedne. A jegybank pedig a devizatartalékainak a felhasználásával semlegesíthetné az átváltáskor felmerülő, banki forinteladásokat. Csakhogy akár az állami, akár a jegybanki pozícióátvételnél a jelenlegi GDP arányos 7 százalékról 31 százalékra nőne a konszolidált államháztartás (beleértve a jegybankot is) nyitott pozíciója. Ez azt jelentené, hogy 10 százalékos leértékelődés 3,1 százalékponttal emelné a már így is magas, a GDP közel 80 százalékát kitevő államadósságot. Ilyen kockázatvállalásnak pedig nincs realitása.

A devizahitelek esetleges átváltása jelentősen növelheti a devizahitelezéshez kapcsolódó erkölcsi kockázatot, felelőtlen hiteladósi viselkedésre ösztönözhet, illetve relatíve kedvezőtlenül érintheti a forintban eladósodott háztartásokat – vélik a szakértők. A hitelfelvevő a devizahitelesek megmentésének példája alapján arra számíthat, hogy tartós árfolyamgyengülés esetén állami beavatkozásra kerül sor, ami devizahitel felvételére és nagyobb mértékű eladósodottságra ösztönözheti. Ez csökkentheti az ügyfelek kockázati tudatosságát, és indokolatlan előnyt adhat számukra azokkal szemben, akik az árfolyamkockázatot – magasabb forintkamat mellett – tudatosan nem vállalták. Az átváltás korlátozása a nem teljesítő adósok számára ugyancsak jelentős kockázatot hordozna, hiszen jelentősen ronthatná a fizetési hajlandóságot. A nem teljesítő adósok vélhetően nemcsak az árfolyamgyengülés miatt nem teljesítenek, ezért ha csupán a devizahiteleseket segítenék ki, az drága lenne, és rossz ösztönzőket adna. A munkanélkülivé válás is hozzájárulhat a hitelfelvevő fizetésképtelenségéhez; ez azonban főként önhibán kívüli tényezőkből ered. A devizahitel-adósok fizetési könnyítése így a forinthitelesek hátrányos megkülönbözetését jelentené. A nem teljesítő ügyfelek esetén ezért vizsgálni kell a nem teljesítés okait és azok kezelésének a legmegfelelőbb eszközeit.

A nemzeti bank elemzői végül arra a következtetésre jutnak, hogy a fennálló devizahitel-állományból eredő sérülékenységet átváltással nem lehet megszüntetni. Ha a nettó nyitott devizapozíciót más szektor veszi át, az nem csökkenti a sérülékenységet, hanem éppenséggel növelheti azt.

A címben felett kérdésre ezek alapján csak egy válasz adódik. Bármilyen szomorú, a devizahitelek egészen a törlesztési idő lejártáig vagy a fizetésképtelenségig maradnak az adósok nyakán, hiszen senki sincs, aki megszabdíthatná őket tőlük.

A kormányra hiába számít, aki korszerűsítené az otthonát, de akad pár lehetőség

Nehéz helyzetben van a költségvetés, ezért a kormány a falusi csok és a babaváró kivételével kivezette az ingatlancélú támogatásokat. Az uniós helyreállítási alapból esetleg még sor kerülhet mintegy 20 ezer ingatlan felújítására. Mindenki másnak maradnak a piaci megoldások.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!