Befektetési tanácsok június utolsó hetére

A közelmúlt eseményei ismét bebizonyították, hogy a piaci árak emelkedése törékeny, és egy tőzsdei kitörés igen bizonytalan a mai gazdasági környezetben. Miután a fejlett piacok meghaladták a korábbi ellenállásaik szintjét, nem következett be ugyanis dinamikus emelkedés, sőt, a lassú emelkedés pár nap alatt semmivé lett. Az árak ma ismét a „hamis kitörés” előtti szinten vannak.

A devizapiac mozgásaira is hatott a tőzsdék bizonytalankodása, hiszen a befektetők ismét a biztonság irányába mozdultak el. Így az euró nem tudott tovább erősödni a dollárral szemben, viszont a svájci frank egyre újabb történelmi csúcsokra jut a többi vezető devizával szemben. A svájci frank erősödése egész Kelet-Európában problémát okoz, hiszen nem csak a hazai hitelezési gyakorlatra volt jellemző az elmúlt években a devizahitelek gyors térnyerése.

A frankerősödés mellett a román alkotmánybíróság döntése − amellyel a megszorítások egy részét hatályon kívül helyezte – is negatívan hatott a térségi devizák megítélésére. Az alkotmánybíróság döntése miatt ugyanis az IMF felfüggesztette a hitelkeret következő részletének folyósítását. A befektetők egy része ezt politikai kockázatként értékeli, és egyre óvatosabb a térségi befektetési tekintetében. Az aggodalmakra, mintegy igazolásul kiderült, hogy Szlovákia államháztartási helyzete a vártnál sokkal rosszabb, mivel egymilliárd euróval kisebb az államháztartás bevétele, mint azt korábban várták

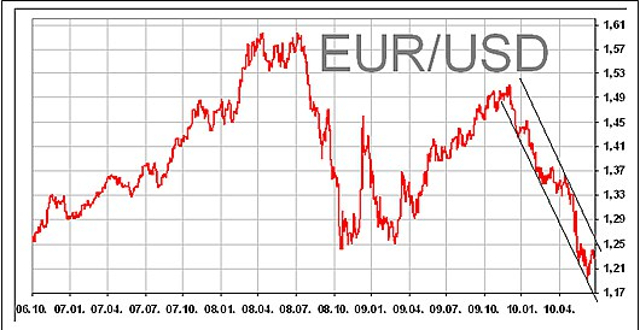

Devizapiac

Az EUR/USD árfolyam mozgása stabilabb lett az elmúlt napokban, mivel – ahogy a fentiekben is látható – az eurózónával kapcsolatban ezúttal nem jelentek meg rossz hírek. Sőt, a német gazdaság a vártnál jóval gyorsabb növekedése inkább pozitívan hatott az euró megítélésére.

Az euró tehát tartja magát a dollárral szemben, de trendfordulóról mg nem beszélhetünk. Amennyiben a kereszt-árfolyam az 1,25-ös szintig emelkedik, akkor esély lehet egy trendfordulóra, de ma valószínűbb, hogy nem következik be trendforduló. A napokban kialakult oldalazás annak köszönhető, hogy a közelmúltban megjelenő USA makrogazdasági adatok csalódást keltettek a befektetőkben, így az Egyesült Államokba irányuló tőkeáramlás igen erősen visszaesett. Mivel Atlanti-óceán két partja között meglévő potenciális növekedési különbség csökkenni látszik, a következő napokban arra lehet számítani, hogy az EUR/USD kereszt-árfolyam nem fog jelentősen változni. A hosszú távú trend ma még mindig a dollár erősödése, tehát az 1,25-ös szint közelében EUR/USD eladás javasolható.

A hazai devizapiac nem volt ilyen kiegyensúlyozott, mert – ahogy már szó volt róla – a romániai és szlovákiai események negatívan hatottak a forintra is. Ezzel együtt nem volt drámai mértékű a gyengülés, de érezhetően csökkent a forint-eszközök iránti bizalom. Az euróval szemben a 285-ös szint nem volt veszélyben egy pillanatig sem, míg a dollárral szemben csak átmenetileg emelkedett a 230-as szint föl a jegyzés. Ma már jól látható, hogy a választások után kialakult kisebb pánik után új szinteken stabilizálódik a forint a vezető devizákkal szemben. Az euróval szemben 280, míg a dollárral szemben 230 forint körül van az árcentrum.

A továbbiakban arra lehet számítani, hogy az oldalazásban most egy kisebb erősödés kezdődik, ahol az euróval szemben 278-ig, míg a dollárral szemben 225-ig ereszkedhet a jegyzés. Ez utóbbi akkor következhet be, ha a EUR/USD árfolyam stabil marad a következő napokban.

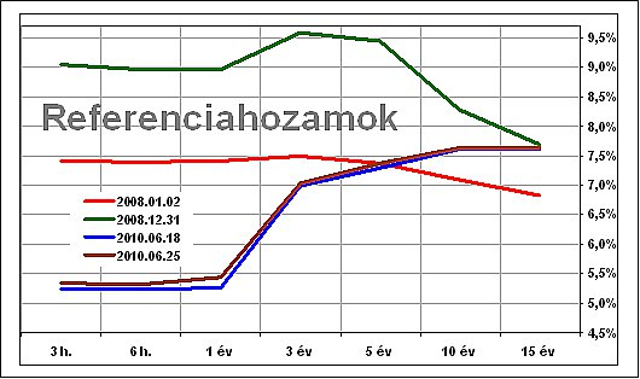

Kötvénypiac

A fejlett kötvénypiacokon nem változtak a trendek; a relatív alacsony hozamszintek nem változtak érdemben – legalábbis az amerikai és a német tíz éves állampapírok esetében. A görög állampapírok hozama ismét csúcsokat döntött, mivel a görög CDS-felár megközelítette Argentína szintjét. Ezzel együtt természetesen a spanyol, valamint a portugál kötvények hozama is emelkedett. Az említett európai országok kötvényei tekintetében óvatos vétel ajánlatos, de csakis köztes hozam lehet a befektetés célja, azaz csak spekulatív befektetési időtávra fogalmazzuk meg vételi ajánlásunkat. Az USA-beli, valamint a német államkötvények esetében továbbra sem ajánlható a vétel.

A hazai piacon nem volt érdemi mozgás, de látható, hogy a korábbinál jóval kisebb az érdeklődés a magyar állam kötvényei iránt. Ezt mutatja a hozamok kismértékű emelkedése, illetve az, hogy a legutóbbi 12 hónapos diszkont kincstárjegy aukción emelkedő hozamok mellett az alacsony érdeklődés miatt az ÁKK az eredetileg felkínáltnál kevesebb volument értékesített.

Érdekes, hogy a 15 éves állampapírok hozama 2008 végén és ma megegyezik, azaz a magyar gazdaság hosszú távú megítélése közel azonos. A rövid oldalon ugyanakkor igen jelentős hozamcsökkenés volt, ami azt mutatja, hogy az alapkamat csökkentése elsősorban a spekulatív befektetőket vonzotta a hazai kötvénypiacra. Ez a körülmény teszi a hazai piacot sérülékennyé, és különösen érzékennyé a nemzetközi piaci hangulat változásaira.

A továbbiakban a hozamok várhatóan a mára kialakult szintek körül csak enyhe ingadozást mutatnak. Ez az egész nyári szezon jellemzője is lehet, de a hozamok emelkedése irányában rugalmasabb lehet a piac. Ennek kiváltó oka bármi lehet, ami a nemzetközi befektetői hangulatot negatív irányba mozdítja el. Spekulatív befektetési időtávra a 3-5 éves állampapírokat ajánljuk, de maximum a kötvényportfolió 50 százalékának erejéig.

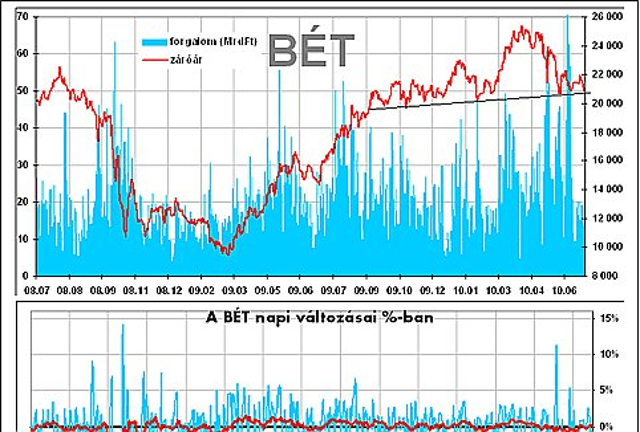

Részvénypiac

A fejlett piacok ismét a már korábban kialakult ellenállási szintek alá kerültek. Érdekes módon, az utóbbi napok esése előtti lokális csúcsokat tekintve a DAX sokkal jobb teljesítményt nyújtott, mint az USA-beli piacok, ahol az indexek a közelébe se jutottak a korábbi csúcsoknak. Elsőre ugyan meglepő, hogy egy európai index jobban teljesít, mint az USA piacai, de ha a vártnál jóval magasabb német növekedést, és gyorsabban bővülő exportot tekintjük, érthető a piacok reakciója. A továbbiakban arra számítunk, hogy az előző lokális csúcsok alatt oldalaznak majd a vezető indexek.

A hazai piacon az esés mértéke rendre nagyobb, míg az emelkedés mértéke rendre kisebb, mint a fejlett piacokon, ami azt mutatja, hogy a kockázatvállalási étvágy fokozatosan csökken. A hazai piac alulteljesítő, amit a bankadó miatt gyengélkedő OTP, valamint a sikertelen kitörés után erősen visszaeső Richter teljesítménye idézett elő. A bankadó kérdése a hétvégi G-20 csúcson is terítékre került, ahol azok az országok, melyek nem segítették ki bankjaikat, nem támogatták a vezető európai országok, és az USA által szorgalmazott adót. A különböző terveket ismerve, elmondhatjuk, hogy a hazai adó mértéke rendkívül magas, míg a bankok megsegítésére ténylegesen felhasznált összeg rendkívül alacsony volt a nemzetközi összevetésben.

A továbbiakban arra számítunk, hogy a piac egésze enyhe emelkedést fog mutatni, mivel az OTP esetében a bankadó hatása már beárazottnak tekinthető, míg a Richter esetében nincs ok különösebb esésre. A korábban alulteljesítő papírok esetében sem számítunk tehát további csökkenésre, miközben a MOL és az Egis esetében felülteljesítést várunk. A MOL spekulatív célzattal vásárolható, míg a Richter, valamint az Egis stratégiai befektetésként lehet különösen jó vétel a mai árszintek mellett. A Magyar Telekom a „sötét ló” a hazai vezető részvények között, mivel az utóbbi napokba, sőt hetekben tapasztalható gyenge teljesítményt az állampapírpiaci hozamok emelkedése sem indokolja. Ezen okból kivárás javasolható a távközlési vállalkozás részvényeinél.

Ajánlások Devizapiac |

A cikk szerzője a Raiffeisen Bank elemzője

A kormányra hiába számít, aki korszerűsítené az otthonát, de akad pár lehetőség

Nehéz helyzetben van a költségvetés, ezért a kormány a falusi csok és a babaváró kivételével kivezette az ingatlancélú támogatásokat. Az uniós helyreállítási alapból esetleg még sor kerülhet mintegy 20 ezer ingatlan felújítására. Mindenki másnak maradnak a piaci megoldások.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!