Február 1-je óta a fair szabályoknak megfelelő lakáshitelt vehetünk csak fel. Milyen változást hozott a törvénykezés a banki hitelkonstrukciókban? Mit jelent ez az adós számára? Olcsóbb vagy drágább hitelekre számíthatunk? Volt olyan bank, amelyik csökkentett a kamaton? Most már végig kiszámítható lesz a törlesztőrészlet? A leggyakoribb kérdések kapcsán a Bankmonitor megvizsgálta a megújult hitelajánlatokat.

Mit változtattak a bankok a lakáshiteleiken?

A forintosítás és a hitelek visszatérítése kapcsán egyelőre úgy tűnik, csak arra volt idő, hogy az új szabályoknak megfelelően alakítsák át hitelkonstrukcióikat. Azaz el kellett dönteniük, milyen gyakran nyúlnak majd a kamathoz, kamatfelárhoz, illetve milyen mutatószám alapján fogják azt módosítani.

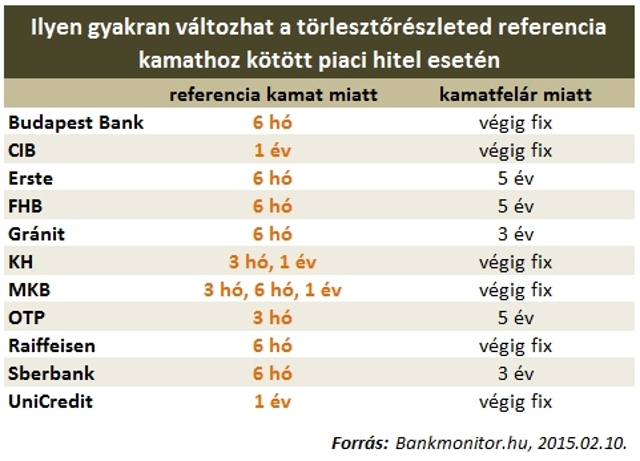

Az ügyfél szempontjából ma, amikor effektíve csak forinthitelt lehet elérni, pénzügyi szempontból a legfontosabb kockázati elem a kamat változása és az ebből adódó esetleges törlesztőrészlet-változás. A hitelek kamatozását a leggyakoribb esetekben két tényező határozza meg: (1) a referenciakamat esetleges változása és a (2) kamatfelár változása. Az előbbi gyakrabban, míg az utóbbi ritkábban változhat. Előzőekből adódóan a referenciakamat potenciális változásának gyakorisága lesz a meghatározó a hitelfelvevők számára.

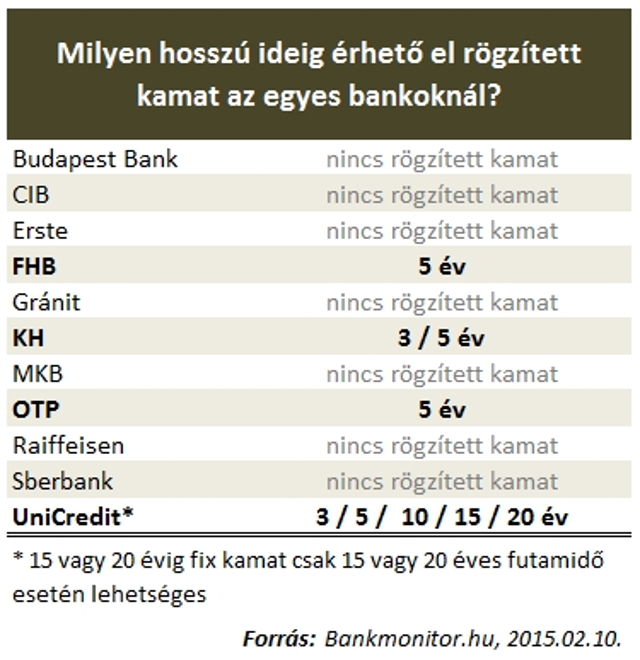

A hitelfelvevők számára elérhető rögzített kamatozású hitel. Ebben az esetben nincs referenciakamat. A rögzített kamat pedig leggyakrabban 3 évente változhat. Van azonban olyan hitelt nyújtó bank, ahol 20 évig rögzített kamat is elérhető (természetesen drágábban).

Mit változtattak a bankok a kamatokon?

A piaci lakáshiteleket tekintve mindössze egy banknál fordult elő, hogy egy kamatperiódust egy másikra cserélt. Jelesül az FHB Bank 1 éves referenciakamathoz kötött hitele helyett február 1-je óta 6 hónapos referenciakamathoz kötött hitelt kínál. A többi pénzintézetnél változatlanul elérhetők a korábban érvényben volt kamatperiódusok, maximum a lehetséges futamidő tekintetében történt kisebb módosítás. Az árazás tekintetében az OTP Bank és a Sberbank esetében történt kedvező változás. Előbbinél 0,2 százalékkal, utóbbinál 0,8 százalékkal mérséklődtek egyes hiteltermékek kamatfelárai.

A kamattámogatott hiteleknél a fair banki törvényeknek való megfelelést július 1-jei határidővel kell teljesíteni, így ezek körében nem történt változás.

Ha szeretné megtudni, milyen feltételekkel vehet fel lakáshitelt, töltse ki az alábbi adatlapot!

Mit hivatott szabályozni az új fair banki törvény?

Az új szabályokkal elsősorban a hitelek kamatának változását kívánták átláthatóbbá tenni. Egyrészt egyértelműen behatárolták, hogy adott futamidő esetén milyen gyakran módosíthat a bank az ügyfél által fizetendő kamat mértékén. Másrészt a változást számszerűsítő tényezők is megjelölésre kerültek (kamat, illetve kamatfelár-változtatási mutatók), amelyeket a Magyar Nemzeti Bank honlapján tartanak nyilván.

A 3 évnél rövidebb futamidejű hitelek

- vagy végig fix kamatozásúak lehetnek

- vagy referenciakamathoz kötött hitel esetén a kamatfelár mértéke fix végig (referencia kamatozású hitelnél az ügyfél által fizetendő kamat = referenciakamat + kamatfelár)

A referenciakamat változása továbbra sem minősül egyoldalú kamatváltoztatásnak, az a futamidő alatt akár 3 havonta is módosulhat (például 3 havi BUBOR-hoz kötött kamatozás esetén).

A 3 évnél hosszabb futamidejű hitelek esetén a kamat, referencia kamatozás esetén pedig a kamatfelár leggyakrabban 3 évente módosulhat.

Akkor most előre lehet tudni, hogyan fog változni a hitelek kamata?

Nem. A hitelek kamatkockázata olyan szempontból továbbra is megmarad, hogy előre senki nem fogja tudni megjósolni, hány százalékkal változhat a futamidő során. Amivel többet tudhat ma az adós, hogy milyen tényezők vezethetnek a hitel kamatának emelkedéséhez (például a 3 éves vagy az 5 éves állampapírok hozamának változása).

Ha emelkedik a kamat, ingyenesen felmondható a hitel

Amennyiben a futamidő során arról tájékoztat a bank, hogy a következő kamatperiódusban magasabb kamatot kell fizetnünk, lehetőségünk van díjmentesen felmondani a hitelt. Ezt a kamatperiódus lejárta előtt 60 nappal tehetjük meg, és a kamatperiódus utolsó napjáig kell visszafizetni a tartozást.

Az új szabályok miatt hosszabb átfutási idővel számolhatunk

A kamatváltoztatás lehetőségének szabályozásán túl az új törvény kötelezően előírja, hogy a hitelszerződést az adósnak a szerződéskötés napja előtt 7 nappal megismerhetővé kell tenni. Azaz, ha hitelkérelmünket jóváhagyták, a szerződéskötést minimum 7 nappal előre tudjuk egyeztetni a bankkal. Ez egy lakáshitelnél mindenképpen számít, mivel a vételárat az adásvételi szerződés szerinti fizetési határidőre kell teljesíteni a banknak is. Így a banki átfutási időre – amely átlagosan a hitelkérelem befogadásától a folyósításig 1 hónap – továbbra is figyelemmel kell lenni.

* * * Milliókat lehet spórolni a legolcsóbb lakáshitel kiválasztásával!

A lakásvásárlás előtt állóknak sokszor hitelre is szükségük van céljuk megvalósításához. A jelenlegi gazdasági környezetben még fontosabb megtalálni a legolcsóbb ajánlatot, amivel akár milliók is megtakaríthatók. Ehhez érdemes a Bankmonitor lakáshitel kalkulátorát használni.

A kormányra hiába számít, aki korszerűsítené az otthonát, de akad pár lehetőség

Nehéz helyzetben van a költségvetés, ezért a kormány a falusi csok és a babaváró kivételével kivezette az ingatlancélú támogatásokat. Az uniós helyreállítási alapból esetleg még sor kerülhet mintegy 20 ezer ingatlan felújítására. Mindenki másnak maradnak a piaci megoldások.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!