Befektetési tanácsok december elejére

A részvénypiacok esése megállt, sőt, komoly korrekciót láthattunk; a hazai piacon főként a Mol, a Richter, illetve az OTP vásárlását ajánljuk. Akik kevésbé erős idegzetűek, a devizaügyleteket inkább csak fedezeti céllal kössék meg.

Első hullámban a részvénypiacok esése megállt, sőt komoly korrekciót láthattunk – különös tekintettel a hazai piacra. A keddi kereskedés során a BUX több mint 1000 pontot esett, de már a következő napon ledolgozott 700 pontot, majd csütörtökön ismét erős emelkedést láthattunk: ezúttal 800 ponttal emelkedett az index értéke. A hétfői nappal együtt ez annyit jelentett, hogy csütörtökre 130 ponttal került feljebb az index értéke. Az erős volatilitás magas forgalommal párosult, ami azt jelenti, hogy a kockázati szintek is erősen emelkedtek. Ez a folyamat a nemzetközi piacokon is hasonlóan zajlott le, csak kisebb kilengésekkel – legalábbis a fejlett piacokon. A feltörekvők szintén nagyon változékony árakat mutattak, de ez nemcsak a részvényekre, hanem a kötvény- és a pénzpiacra is igaz.

De mi váltotta ki ezeket a viharos eseményeket? Megint a carry-trade, illetve a hitelből finanszírozott pozíciók zárása. Erősen gyanítható, hogy a következőkben az egy irányban gyengülő JPY és CHF árfolyama a vezető devizákkal szemben megtörik, de nem fordul meg a folyamat, hanem egy range-en belül mozogva komoly kilengéseket okoz a spekulatív állomány hirtelen változása.

Devizapiac. A devizapiacon az EUR/USD nem változott jelentősen, a trendből nem esett ki, de itt is megfigyelhető, hogy sávkereskedés kezd kialakulni. Tehát a trend nem sérült, de nagy az esélye annak, hogy oldalazó irányba kezd mozdulni a keresztárfolyam. Ez azt jelenti, hogy 1,46-1,49-es sávban mozoghat, ahol nem érdemes pozíciókat nyitni, hacsak nem magas tőkeáttétel mellett, ahol a relatív költség alacsonyan tartható, viszont a kockázat kirívóan magas.

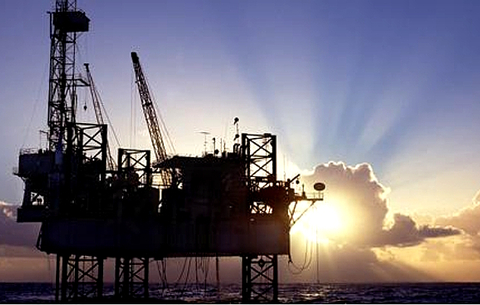

Akik kevésbé erős idegzetűek, azoknak ebben a helyzetben azt mondhatjuk, hogy a devizaügyleteket inkább csak fedezeti céllal kössék meg, ami az értékpapírpiacok megemelkedett változékonyságának kezelésére alkalmazható. Ebből a szempontból vizsgálva az EUR további erősödése mellett érdemes ügyleteket kötni: az európai értékpapírokat (részvény, kötvény) érdemes lehet megvenni, mivel itt a növekedési potenciál magasabb, mint az Egyesült Államokban. Ez persze csak azokra a vállalkozásokra igaz, amelyek exportra termelnek, mivel a belföldi, európai piacokon szereplő, tengeren túli konkurencia nélküli vállalkozások esetében teljesen más a helyzet. Az energetikai cégek esetében az olajáron keresztül hat a dollár árfolyama, míg a kevésbé energiafüggő vállalkozásoknál az infláció és az inflációtól (is) függő kereslet a meghatározó. Ezek a technikák természetesen csak hosszabb befektetési távokon érvényesülnek, rövid távon az árazások jelentősen eltérhetnek a számított értékektől. Így rövid távú ajánlásaunk ma az EUR/USD tekintetében a kivárás.

A hazai piacon is kialakulni látszik – a korábbiaknál gyengébb bázis melletti – egyensúlyi ár körül kialakuló sáv, amelyen belül maradva mozog a forint a vezető devizákkal szemben. Itt – mivel szélesebb a sáv –, már van értelme a devizamozgásokra játszani. Ez a sáv 252-257 EUR/HUF között és 170-175-ös USD/HUF között alakulhat ki. A sáv erős forintot jelentő oldalain EUR- és USD-vétel javasolt, a gyenge oldalon ennek a fordítottja. Amennyiben viszont kilép a sávból a hazai fizetőeszköz jegyzése, ki kell zárni a pozíciókat, mivel akkor olyan helyzet áll elő, melynek további kimenetele ma még nem látható. Az USD esetében ez különösen fontos, mivel egy beszűkülő csatornában alakul a keresztárfolyam, így a kilépés erős elmozdulást okozhat, s komoly veszteségek forrásává válhat.

Kötvénypiac. Az amerikai tízéves államkötvények hozama 4 százalék alá esett, ami most már egyértelmű trendként jelenik meg a hosszú távú chartokon is. Ez történelmi szinten vizsgálva is alacsony szintnek számít, ami azt jelenti, hogy további jelentős hozamcsökkenés nem várható. De mi vezetett a mai alacsony hozamok kialakulásához? Valószínű, hogy a kockázatosabb részvénypiacok irányából sok (amerikai) befektető menekült a kötvénypiac irányába, de azt is figyelembe kell venni, hogy az eddigiekben a sub prime piacra koncentráló befektetők is ide irányították megtakarításaikat. Megtakarításaikat, mivel ezek a pénzek valószínűleg nyugdíjpénztári, vagy legalábbis valamilyen Egyesül Államok-béli előtakarékossági pénztáraktól érkeznek. De mit tehet a külföldi befektető? Sokat nem, csak annyit, hogy távol tartja magát az amerikai kötvénypiactól. Tehát ajánlásunk: a kivárás.

Az európai piacon nem ennyire szélsőséges a helyzet, itt még van tere egy kisebb hozamcsökkenésnek, így érdemes lehet vásárolni, de – hazai befektetőként – figyelembe kell venni azt is, hogy az EUR/HUF vajon képes lehet-e ellensúlyozni a HUF-kötvények és az EUR-kötvények hozamkülönbségét. Rövid távon ez akkor lehetséges, ha hosszú EUR-kötvényt veszünk rövid tartási idővel, és közben a már említett sáv erős oldaláról a gyenge oldalra kerül a HUF az EUR-val szemben.

Ez azért is fontos, mert a hazai piacon számítani lehet arra, hogy a hozamok tovább csökkennek, miután a KSH adatfelülvizsgálat keretében módosította a külkereskedelmi adatokat, ami igen markáns javulást mutat az előző évekhez mérten, sőt, három hónap is volt, ami pozitívumot mutatott ezen a téren. Közben az államháztartási hiány is kedvezőbben alakul a vártnál, így a kötvénypiaci befektetők optimisták a jövő tekintetében. Ez persze nem érvényesül a piac minden szegmensében, de a hazai kötvénypiacon az állampapírok súlya annyira meghatározó, hogy itt a makrogazdasági adatok elsődleges jelentőségűek a piaci árak alakulása szempontjából. Így mai ajánlásunk az állampapírok vétele, számítva arra, hogy a következőkben 20-50 bázispontos csökkenés is bekövetkezhet a hozamokban. A lejárati struktúrát a 3 éves szegmensre érdemes súlyozni.

Részvénypiac. Itt a korábbiakban jelzett korrekció bekövetkezett, sőt, a mérték meglepően nagyra sikerült. Olyannyira, hogy gyorsan véget is ért az eső trend, mivel olyan árszintek alakultak ki, amelyeket már a professzionális befektetők is belépési pontként értékeltek, így vételeikkel erős emelkedést generáltak. Most az a kérdés, hogy az esés volt korrekció az emelkedő trendben (hosszú táv), vagy az emelkedés volt a korrekció a még nem hosszú eső periódusban. Ha azt mondjuk, 50-50 százalék, azzal nem sokat segítünk. Véleményünk szerint – a korábbiakban már említett EURJPY, USDJPY-re alapuló carry mozgások miatt – itt is sávkereskedés alakulhat ki, de az egyes vállalkozások irányából érkező hírek differenciálják a képet, ami jó befektetési lehetőségeket nyújthat.

Látható, hogy március végi, április eleji szintekre esett a BUX értéke, ami már meghozta a vevők kedvét újabb pozíciók felvételére. De mi volt az oka az esésnek? Az elmozdulás irányára magyarázat a nemzetközi trendekhez való alkalmazkodás, de a mértéket más okok határozták meg.

Az OTP-re külön hatott, hogy a Nasdaq Bank index is jelentős veszteségeket szenvedett el, mivel a bankok egymás után minősítik le a szektortársakat, közben riogatva a befektetőket, hogy a jövő még a mainál is rosszabb helyzetet fog teremteni a bankok számára, mivel a hitelpiaci válság romboló hatása még nem jelent meg teljes egészében a bankok könyveiben. A nem érintett OTP azért eshetett, mert azok a szektoralapok, melyek bankokat tartanak portfólióikban, kénytelenek voltak eladni papírjaikat, mivel a befektetők jelentős pénzt vontak ki a pénzügyi szektorra specializált alapokból. Ez természetesen nem jelenti azt, hogy az OTP gazdálkodásában megjelenne a sub prime hatás, legalábbis nem közvetlenül. Az emelkedő kamatokon keresztül persze itt is hat a válság, de a ma már jelentős külföldi, dinamikusan fejlődő piacok által biztosított kiugró marzsok ellensúlyozhatják az emelkedő kamatok nyereségcsökkentő hatását.

A Mol szintén nemzetközi – nem a vállalat saját gazdálkodásában jelentkező – problémák miatt esett. Itt a feltörekvő piacokról történő hirtelen tőkekivonás okozott veszteséget. A vállalat gazdálkodása a vártnak megfelelően alakul, a korábbiakhoz képest új információ nem jelent meg, hacsak nem gondolunk a brit piacon történő cégvásárlással kapcsolatos pletykákra. Ez inkább rossz tréfa vagy kacsa. Valakinek érdekében állt az árat befolyásolni. Legalábbis ez a gyanú, de – természetesen – nem tudhatjuk, mi volt a háttérben.

Az Mtelekom a hozamok emelkedése miatt esett nagyot, a Richter pedig igazán nem is vett részt az esésben, mivel itt az orosz akvizíció árfelhajtó hatása ellensúlyozta az esésben kialakult alacsonyabb árazási szintet. A hazai piacon tehát a Mol, a Richter, az OTP vásárlását ajánljuk, de fokozott figyelemmel kell lennünk az EUR/JPY és a USD/JPY keresztekre, mivel a 160, illetve a 110 alatti szinteknél megindulhat egy újabb eladási hullám, akkor is, ha az előbb említett részvények gazdálkodása továbbra is a vártnak megfelelően alakul.

Mi a helyzet a nemzetközi színtéren? Az orosz és a brazil piac jó belépési pontokat kínál, de figyelni kell a kifulladóban lévő olajárra, ami a hét eleji 99-es szint után megközelítette a 90 dolláros szintet. Amíg a carry állomány gyarapodik, a kínai (hongkongi) befektetések is eredményesek lehetnek, de itt a kockázat még magasabb, mint az orosz vagy a brazil piacon. A fejlett piacokon az Egyesült Államok részvénypiacait jobb kerülni, inkább eladásokat látunk célszerűnek, Európában rövid távon emelkedés is lehet, míg Japán továbbra sem a megfelelő befektetési terep.

- Állampapírpiac

Vétel:

Hazai: 3 év

Külföldi: európai kötvények/kötvényalapok

- Vállalati kötvények

Eladás

- Nemzetközi részvénypiac

Orosz, brazil részvények: vétel

- Hazai részvénypiac

Richter, OTP, Mol: vétel

- Befektetési alapok

brazil, orosz részvényalapok vétele

Fürjes Szabolcs

A kormányra hiába számít, aki korszerűsítené az otthonát, de akad pár lehetőség

Nehéz helyzetben van a költségvetés, ezért a kormány a falusi csok és a babaváró kivételével kivezette az ingatlancélú támogatásokat. Az uniós helyreállítási alapból esetleg még sor kerülhet mintegy 20 ezer ingatlan felújítására. Mindenki másnak maradnak a piaci megoldások.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!