Magyar Telekom: a Buda-Cash módosította az ajánlását

Az egyszeri tétel korrekciójával már összességében a vártnak...

Az egyszeri tétel korrekciójával már összességében a vártnak megfelelő számokat kapunk. Árnyalja viszont a képet, hogy a társaság egy „profit warning”-ot is közzétett, melyre ugyan már nagyon sokan számítottak a piacon. Az alábbiakban a Buda-Cash elemzése olvasható.

Gazdálkodási folyamatok

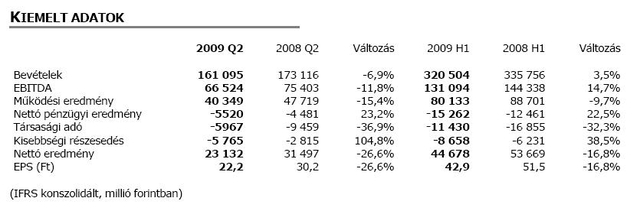

A csoportszintű bevételek a II. negyedévben 161,1 milliárd forintot tettek ki (várt: 159,6 Mrd Ft) ami 6,9%-os csökkenés az előző évhez képest. A bázis időszak eredményét azonban felfelé torzította, hogy 8,5 Mrd forint céltartalék feloldás történ az elmúlt év II. negyedévben (a továbbiakban ezen tétellel korrigáljuk a tavalyi gyorsjelentés számait). A bevételek így 2,1%-os visszaesést mutatnak, mely lényegében megegyezik az előző negyedévi lassulással.

A bevétel csökkenésének legfőbb oka a vezetékes szolgáltatások 5,1%-os visszaesése (mely régiós összehasonlításban még kifejezetten kedvezőnek is számít), míg a mobil szegmens bevételei 0,5%-kal mérséklődtek, melyeket nem tudott ellensúlyozni a rendszerintegrációból származó bevételek 6,9%-os emelkedése.

A bevételek a kimutatások alapján több dimenzió szerint is megoszthatóak; egyrészt az eredménykimutatásban szereplő vezetékes/mobil/rendszerintegráció felosztásban, másrészt az üzletágak szerinti bontásban (Lakossági Szolgáltatások/Vállalati szolgáltatások/Macedónia/Montenegró/Központ). A továbbiakban nem ismertetjük ezen bontások mindegyikét, mindössze a lényeges gazdálkodási folyamatokat emeljük ki.

A vezetékes szolgáltatások hang alapú kiskereskedelmi bevételei éves összehasonlításban 8,4%-kal csökkentek, ami valamivel magasabb ütemű az előző negyedévnél. A visszaesés leginkább az előfizetési díjak, a kimenő forgalom visszaesett bevételeinek a következménye. A forint macedón dénárral valamint az euroval szembeni jelentős gyengülése pedig még kedvezően is hatott az előfizetési díjak forintban kifejezett értékére. A vezetékes zolgáltatások hang alapú nagykereskedelmi bevételei csupán 3,0%-kal estek vissza, miután a belföldi bejövő bevételek még emelkedni is tudtak, leginkább a kedvező árfolyamváltozás hatására.

A nemzetközi bejövő forgalmi bevételek csökkenése azonban tovább folytatódott. A csoportszintű internet bevételek viszont jelentős mértékben 8,3%-kal 14,2 milliárd forintra mérséklődtek. Magyarországon lelassult az ADSL csatlakozások számának a bővülése (már csupán 1%), míg a kábelnet előfizetői szám folyamatos emelkedést mutat (+23%), az erős piaci verseny ellenére.

Az internet bevételek csökkenésének az volt a legfőbb oka, hogy a márkaváltás (akciós dupla illetve tripla T-Home csomag) alacsonyabb percdíjakat eredményezett, melyet az előfizetői létszám növekedése sem tudott ellensúlyozni. A magyarországi reklámbevételek csökkenése a gazdasági válság hatására szintén hozzájárult az internet bevételek mérséklődéséhez. A csökkenéseket azonban valamelyest ellensúlyozta a DSL csatlakozások számának jelentős emelkedése a külföldi leányvállalatoknál.

Az adatkommunikációs bevételek növekedése a megelőző negyedév megugrása után (+15%) visszatért a normál kerékvágásba (5%-kal, 7,8 milliárd forintra nőtt), míg a TV bevételek 19,4%-os emelkedéssel járultak hozzá a csoport teljesítményéhez. Magyarországon a TV bevételek növekedéséhez a szatellit TV 2008. novemberi bevezetése járult leginkább hozzá, melynek előfizetői bázisa az előző negyedévi 47,1 ezerről 87,8 ezerre nőtt a II. negyedév végére.

Erőteljesen csökkent viszont a berendezés- és készletértékesítés bevétele (23,6%-kal 1,41 Mrd forintra), mely a bérelt készülékek számának jelentős visszaesésével magyarázható. Ez utóbbi tétel súlya azonban továbbra is csekély a teljes bevételhez viszonyítva. A vezetékes szolgáltatások egyéb bevételei 11,6%-kal csökkentek 2,7 Mrd forintra, mely tételben leginkább az építési, karbantartási, bérleti tevékenységből származó bevételek találhatóak.

A mobil távközlési szolgáltatások bevételei 81,8 milliárd forintot értek el az I. negyedévben, ami 0,5%-os csökkenésnek felel meg éves szinten.

A T-Mobile Magyarország fajlagos forgalma nem változott az előző időszakhoz viszonyítva, maradt 152 perc az egy előfizetőre jutó havi forgalom, míg az egy előfizetőre jutó havi átlagos árbevétel 3674 Ft-ra csökkent (-10,%), leginkább az alacsony perc-, valamint a lecsökkent végződési és roaming díjak következtében. A 100 lakosra vetített mobil vonalszám 118,6 volt a negyedév végén, míg a társaság piaci részesedése 44,2%-ot ért el a hazai piacon. A T-Mobile Magyarország előfizetői létszáma 3,4%-kal nőtt (év/év), míg a szerződéses előfizetők aránya a tavalyi 37,3%-ról 40,8%-ra nőtt.

A mobil távközlési szolgáltatásokon belül a hang alapú kiskereskedelmi bevételek adják a bevételek legnagyobb részét, 49,4 milliárd forintot, ami lényegében stagnálást mutat az előző évhez képest, míg a hang alapú nagykereskedelmi bevételek 9,1%-kal mérséklődtek, 106 Mrd Ft-ra. Növekedést mutattak viszont a nem hangalapú bevételek, melyek 11,0%-kal 13,5 milliárd forintra nőttek, elsősorban a T-Mobile Magyarország megemelkedett mobil internet hozzáférési bevételeinek köszönhetően. A mobil szegmensen belül a berendezés- és készülékértékesítési bevételek 3%-os növekedést mutatnak, míg az egyéb bevételek 10,9%-kal 2,1 milliárd forintra csökkentek.

Az eredménykimutatásban külön soron kiemelt rendszerintegrációs és informatikai tevékenységek a negyedévben 10,4milliárdos forgalmat hoztak, 6,9%-kal meghaladva a bázisidőszaki szintet, köszönhetően a Vállalati Szolgáltatások Üzletág magasabb outsourcing bevételeinek.

A működési hatékonyságot csoportszinten vizsgálva megállapítható, hogy az EBITDA ráta a II. negyedévben 41,2%-ra esett vissza az előző évi 43,0%-ról. Ha azonban korrigáljuk a mostani negyedévet az egyszeri tétellel (-1,4 Mrd Ft), akkor 40,4%-os EBITDA rátát kapunk, miközben a piaci várakozás 40,2% volt.

A szegmensek vegyes hatékonyságot mutatnak. A Lakossági Szolgáltatások Üzletág (CBU) EBITDA rátája 60,9%-ról 56,6%-ra csökkent, miután a működési költség lényegében nem változott, míg az összbevétel 7,6%-kal csökkent. A CBU üzletág összbevételének a csökkenése pedig legfőképpen a vezetékes hang alapú bevételek 20,9%-os visszaesésének az eredménye, melyben jelentős szerepet játszott, hogy a bázisidőszakban felszabadításra került 3,1 Mrd Ft céltartalék. A hang alapú bevételek ilyen fokú zuhanását a TV (+14,2%) és a nem hangalapú mobil bevételek (+9,6%) növekedése sem tudta ellensúlyozni.

A Vállalati Szolgáltatások Üzletág (BBU) EBITDA rátája 57,5%-ról 47,4%-ra csökkent, miután a bevételek 11,3%-os visszaesését a működési költségek 16,2%-os bővülése kísérte. Ez utóbbi a megnövekedett rendszerintegráció/informatika (SI/IT) bevételekkel arányosan emelkedő SI/IT kifizetések következménye, míg a összbevétel ilyen mértékű visszaesése a hang alapú bevételek közel 50%-os zuhanásának a következménye, miután az előző évben 5,3 Mrd Ft egyszeri tétel (céltartalék feloldás) javított a bevételt. A szegmenseken belül Macedóniában az EBITDA ráta 45,4%-ról 57,7%-ra nőtt, annak következtében, hogy a bevételek 12,5%-os bővülését a működési költségek 5,5%-os visszaesése kisérte. Az árbevétel növekedésében jelentős szerepe volt a forint macedón dénárral szembeni gyengülésének, mely a mobil bevételek 20%-os növekedésén is jól látható.

Továbbá a magasabb átlagos ügyfélszám (+10,8%), valamint a növekvő fajlagos forgalom (+3,3%) is meglátszott a Tmobile Macedónia hang alapú bevételeinek alakulásán. Montenegróban ellenben romlott a hatékonyság, miután az EBITDA ráta 35,8%-ról 33,8%-ra mérséklődött. Melynek legfőbb oka, hogy árbevétel 8,7%-os növekedése mellett, a működési költségek 13,6%-kal csökkentek az II. negyed-évben, mivel a személyi jellegű ráfordítások valamint az értékcsökkenési leírás is emelkedett.

A működési költségeket vizsgálva megállapítható, hogy a legjelentősebb csökkenés a hang-, adat-, és internet bevételekhez kapcsolódó kifizetéseknél történt (-10,1%), amit elsősorban az alacsonyabb végződési díjak, és a nagykereskedelmi roaming díjak csökkenése okozott. Az értékesített távközlési berendezések beszerzési értéke 5%-kal 9,1 Mrd Ft-ra nőtt, miután a készülékek a magasabb beszerzési árait nem tudta ellensúlyozni az új előfizetések mérséklődő száma.

Az ügynöki jutalékok és egyéb közvetített szolgáltatások soron 5,7%-os visszaesés volt tapasztalható, mely leginkább a Vállalati Szolgáltatások Üzletág alacsonyabb SI/IT bevételekhez kapcsolódó kifizetéseivel magyarázható. Ezt ellensúlyozta valamelyest, hogy a tartalom- és TV bevételekhez kapcsolódó kifizetések növekedtek, döntően a Lakossági Szolgáltatások Üzletág által a szatellit TV szolgáltatás kapcsán fizetett műsorszórási- és jogdíjak következtében.

A költségelemek közül a személyi jellegű ráfordítások 3,4%-kal csökkentek, elsősorban annak okán, hogy Montenegróban a bázisidőszak tartalmazott egyszeri tételeket (végkielégítésekkel kapcsolatban). Szintén visszaestek (-5,5%) az értékcsökkenési leírások, miután bizonyos hálózati eszközök esetében a hasznos élettartam meghosszabbításra került.

Az egyéb működési költségek viszont lényegében nem változtak a tavalyi évhez képest

(32,5 Mrd Ft). Itt lett elszámolva egy 1,4 Mrd Ft-os egyszeri tétel, mely a II. negyedévben lezárult IKO-Telekom Media Holding tranzakcióból származik. Ezt a sort terhelte, hogy a II. negyedévben újabb 1,9 milliárd forintot tettek ki a montenegrói leánycég pénzügyi vizsgálatához kötődő költségek. Idáig így már 18,8 Mrd forintot fizetett ki a társaság ezen pénzügyi vizsgálatokra, és az még továbbra is kérdés, hogy ezek milyen eredménnyel végződnek.

A fentiek eredőjeként az EBITDA 11,8%-kal 66,5 milliárd forintra csökkent, ami 3,8%-kal meghaladta a piaci várakozásokat. Ha azonban korrigáljuk, mint a tavalyi 8,5 Mrd Ft-os céltartalék felszabadítással, valamint a mostani 1,4 Mrd Ft-os egyszeri részesedés értékesítéssel, akkor már „csupán” 2,6%-os visszaesést kapunk az EBITDA vonatkozásában, mely még így is 1,6%-kal meghaladja a piaci konszenzust.

A pénzügyi műveletek vesztesége 23,2%-kal 5,5 milliárd forintra nőtt, ami leginkább a forint erősödésének következtében elszámolt jelentős nettó árfolyamveszteséggel magyarázható, valamint a megemelkedett kamatterhek hatására. A társasági adófizetés 21,2%-kal 6,0 milliárd forintra csökkent a II. negyedévben, melynek oka a macedón adótörvények változásában keresendő, miután a macedón leányvállalatnál a nettó eredmény osztalékként való kifizetéséig nem kerül sor a társasági és a halasztott adó elszámolásra.

A kisebbségi részesedések levonása után számított nettó eredmény így végül 23,1 Mrd forintot tett ki, ami a piaci konszenzust (22,2 Mrd Ft) 4,2%-kal szárnyalta túl. Ha azonban a már említett egyszeri tétellel (1,4 Mrd Ft) korrigáljuk az eredményt, akkor viszont 0,8%-kal elmarad a nettó eredmény az elemzői konszenzustól.

Profit warning

A menedzsment a romló gazdasági környezetre hivatkozva „profit warning”-ot tett közzé, miután az árbevétel vonatkozásában a korábbi 1%-os csökkenést 2%-ra korrigálta, valamint az EBITDA-ra adott előrejelzését a korábbi 1- 2%-os csökkenés helyett legfeljebb 5%-os visszaesésre módosította (korrigált számokat figyelembe véve). Míg a CAPEX tervet (beruházás tárgyi eszközökbe és immateriális javakba) nem változtatta. A piac már számított ugyan a „profit warning”-ra, így ennek mértéke lehet csupán igazából meglepetés, mely pl. a saját várakozásainknál pesszimistábbra sikeredett.

A nettó adósságállomány az egy évvel korábbi 289,57 Mrd Ft-ról 311,9 Mrd Ft-ra nőtt a II. negyedév végére, a nettó eladósodottsági ráta pedig így 35,4%-ra ugrott.

Értékelés, ajánlás

A II. negyedéves gyorsjelentésben jócskán voltak pozitív tényezők, miután szinte minden soron a vártnál kedvezőbb számokat tett közzé a Magyar Telekom. Viszont még inkább felértékelődnek a II. negyedéves számok, ha összehasonlítjuk a szektortársak hasonló időszaki teljesítményével. Beárnyékolja viszont a képet, hogy sor került egy „profit warning”-ra is, amelyre ugyan a piac már számított, azonban talán ennél kisebb nagyságúra.

Szintén negatív fejlemény, hogy a külföldi leányvállalatokkal kapcsolatos vizsgálati költségek újra emelkedő trendet mutatnak az előző negyedévekhez képest, valamint a vizsgálatok lezárására továbbra sem történt utalás a mostani gyorsjelentésben. A már több mint két éve húzódó vizsgálat eddig már 18,8 Mrd forintjába került a Magyar Telekomnak, eddig még lényegében eredmény nélkül.

A Magyar Telekom a 2008-as év után az előző évivel megegyező, 74 forintos (bruttó) osztalékot fizetett ki május elején. Ez az összeg tartható a továbbiakban is, annak ellenére is, hogy a nettó eladósodottsági ráta 35,4%-ra emelkedett az első félév végére. A szabad cash flow termelő képesség is csökkenőben van, miután a romló környezet rányomja a bélyegét a társaság eredménytermelő képességére, miközben a beruházási igény továbbra is az év

elején közölt szinten maradhat.

A rendelkezésre álló szabad cash-flow alapján a társaság 74 Ft osztalék kifizetésére

továbbra is képes lehet, de véleményünk szerint az ennél nagyobb összegnek mindenképpen korlátot szabhat, hogy a menedzsment (a korábbi nyilatkozatok alapján) megfelelő mozgásteret kíván hagyni a délkelet-európai akvizíciók folytatására, valamint egy-két kisebb hazai cég (IT, kábeltelevízió, tartalomszolgáltató) felvásárlásra.

Árazási szempontból vizsgálva a részvényt, a diszkontált osztalék alapú modell (DDM) illetve a mutatószámok nemzetközi összehasonlítását alapul véve, a részvény már nem számít alulértékeltnek. A Magyar Telekom árazását a hazai állampapírhozamokhoz viszonyítva szintén megállapítható, hogy jelentősen csökkent az a különbség, ami pl. a 10 éves államkötvény és a várható osztalékhozam között kialakult az elmúlt időszakban. Ez a mostani valamivel több mint 2%-os prémium (osztalékhozam - 10 éves államkötvény), azonban már nemzetközi összehasonlításban is igen alacsonynak számít, akár a régiós vállalatokhoz, vagy akár a nyugat-európai szektortársakhoz is viszonyítjuk.

A „profit warning”, és a romló működési környezet hatásaként, az idei évre adott eredményvárakozásainkat lefelé fogjuk korrigálni a gyorsjelentést követően, és várhatóan hasonlóan cselekszik majd az elemzők többsége is, mely nyomást gyakorolhat a Magyar Telekom árfolyamára. Ehhez még hozzávehetjük, hogy a részvény már kezd túlárazottá válni, mind a DDM mind a szektortársakhoz viszonyított osztalékhozam alapján.

Ezek együttes hatásaként a Buda-Cash rövid távon Felhalmozásról Tartásra módosította ajánlását. Csupán azért nem Csökkentésre, mert a múlt hónapban kezdetét vette itthon a kamatcsökkentési periódus, melynek üteme ugyan még meglehetősen bizonytalan, viszont a hozamkörnyezet javulása kedvezően hathat a Magyar Telekom osztalékhozam alapú árazására.

Hosszabb távra az eddigi Felhalmozási ajánlást a brókerház szintén Tartásra módosította.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!