2022 januárjától kamatstop védi a változó kamatozású lakáshiteleket a kamatemelkedéstől. Ugyan a piaci hozamkörnyezet érdemben javult, a kormány meghosszabbította az intézkedést 2025. június végéig.

Mi is az a kamatstop? Már szinte a feledés homályába veszett 2022 kezdete, ugyanis ezen időponttól kezdve a lakossági jelzáloghitelek az extrém kamatemelkedéstől védve vannak. Jelenleg az éven belül változó kamatozású és az 5 éves kamatfixálással rendelkező lakossági jelzáloghiteleket védi az intézkedés. (Korábban a változó kamatozású vállalkozói kölcsönöket is védte a kamatstop.)

Mintegy 291 ezer család, összesen nagyságrendileg 1220 milliárd forint jelzáloghitel érintett. Az újabb hosszabbítással a kormány számításai szerint nagyságrendileg 20 milliárd forint marad a lakosság zsebében.

A jegybank számításai alapján az érintett adósok mintegy 5 százalékának okozott volna gondot az intézkedés kivezetése, ami nem jelentett volna rendszerszintű kockázatot. Az más kérdés, hogy az érintett 14 ezer család számára mit is jelentett volna a probléma.

Olykor több mint 14%-os kamatcsökkenést jelentett a kamatstop

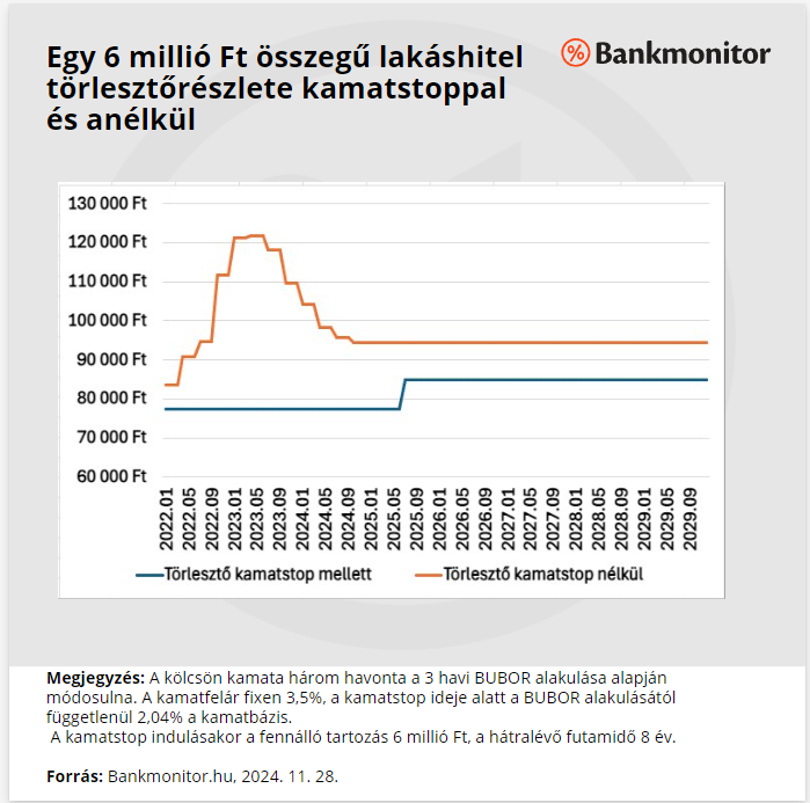

A kamatstop lakosságra gyakorolt hatását érdemes egy példán keresztül megnézni. A példában a család 2022.01.01-én rendelkezett egy három havonta változó kamatozású lakáshitellel. A kamat mértéke az alapszabályok alapján mindig a 3 hónapos BUBOR értékének megfelelően módosulna, de a kérdéses referenciaértéket 2,02%-on fixálja a kamatstop. Ha az adósnak a 3 havi BUBOR – ezt tekinthetjük az adott hitel referenciamutatójának – értékén felül fix 3,5% kamatfelárat kell fizetni, akkor a kölcsön kamata az érintett időszakban fixen 5,52%.

Az elmúlt időszakban igen magas pénzpiaci hozamokat láthattunk, a 3 hónapos BUBOR értéke 2023 nyarán elérte a 16,3%-ot, abban az időszakban a kérdéses kölcsön kamata 19,8% lett volna. Vagyis a kamatstop 14,28 százalékponttal mérsékelte a példában szereplő hitel kamatát.

De még jelenleg is mintegy 4,31 százalékponttal lenne magasabb az kérdéses kölcsön kamata a védelem nélkül.

Természetesen a havi teher, a törlesztőrészlet alakulása is nagyon lényeges. Az előbbi példánál maradva tételezzük fel, hogy az érintett kölcsönből 2022 januárjában a fennálló tartozás 6 millió forint volt, a hátralévő futamidő pedig 8 év. A kamatstop már biztosnak tűnő 3,5 éve alatt, azaz 2022. január elsejétől 2025. június 30-ig havi 77 454 forintot kellett fizetnie a családnak. Azt követően az aktuális BUBOR alapján átárazódna a kölcsön. A jövőbeni értékről nincs információ, ezért a Bankmonitor szakértői az aktuális állapotot fixálták, azaz abból indultak ki, hogy a futamidő hátralévő részére a kamat 9,83% lenne. Ezzel a kamattal a törlesztőrészlet 84 971 forintra nőne. A teljes visszafizetés 2022. január elsejétől 2029 decemberéig, azaz a kölcsön lejáratáig 7 841 490 forint lenne.

Kamatstop nélkül a kamat érdemben magasabb pályát írna le, nem meglepő módon a havi törlesztő is jóval magasabb utat járt volna be. A csúcson, 2023. áprilisa és júniusa között a havi fizetnivaló 121 669 forint lett volna.

Talán meglepő, de a kamatstop végeztével, 2025 júliusától is magasabb, 94 301 forint lett volna a törlesztőrészlet. Ez annak köszönhető, hogy a tőketartozás a magasabb kamat miatt lassabban csökken és így a kamatstop végén nagyobb tartozás alapján kellett volna a havi fizetnivalót megállapítani. Kamatstop nélkül összességében 9 388 860 forintot kellet volna a hitelre kifizetni.

A kamatstop miatt a példában szereplő ügyfél 1,5 millió forintot spórol, azaz 19,73 százalékkal mérséklődik a teljes visszafizetés.

Mi a probléma a kamatstoppal?

Az előnyök mellett alapvetően két gond is felmerül a kamatstoppal kapcsolatban.

- Az intézkedés gyakorlatilag a banki bevételt, nyereséget csökkenti, hiszen a pénzintézet nem szedheti be az elmarad kamatokat. Ez önmagában még nem is lenne gond, de a bankok jó eséllyel más formában, más ügyfelektől beszedik az elmaradt hasznot, vagyis egyéb díjak, költségek emelkedhetnek.

- Alapvetően alacsony a magyarok pénzügyi edukációja, tudatossága, a kamatstop intézménye pedig erre ráerősít. Gyakorlatilag azokat az adósokat, akik éppen olcsó, de kockázatos hitelt választottak az állam megvédi saját döntésük következményétől. Hiszen a kamatkockázatot átterhelik a bankokra. Ezek az emberek miért döntenének másképp a jövőben, joggal gondolhatnák, hogy a jótékony állam később is megmenti őket. Ugyanakkor a tudatosan drágább, de biztonságosabb hitelt választók felé sem fair ez a lépés, hiszen ők a magasabb kamatért cserébe gyakorlatilag nem kaptak semmit. Az olcsóbb kölcsönökben rejlő kamatkockázatot ugyanis az állam mérsékelte.

A kormányra hiába számít, aki korszerűsítené az otthonát, de akad pár lehetőség

Nehéz helyzetben van a költségvetés, ezért a kormány a falusi csok és a babaváró kivételével kivezette az ingatlancélú támogatásokat. Az uniós helyreállítási alapból esetleg még sor kerülhet mintegy 20 ezer ingatlan felújítására. Mindenki másnak maradnak a piaci megoldások.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!