Az állampapír egyeduralma megszűnni látszik: havi rendszerességű megtakarítás esetén a jelenleg elérhető legjobb lakástakarék-konstrukciót választva 8 éves időtávon közel dupla akkora nyereségre tehetünk szert, mint az inflációkövető állampapírral. Ez egy havi 50 ezer forintos megtakarításnál kb. 709 ezer forint többlethozamot takar. A Bankmonitor most részletesen bemutatja, milyen számítások állnak ennek az eredménynek a hátterében.

A rendkívül népszerű lakástakarékpénztárak állami támogatásának megszüntetése után bő 4 évvel ismét életre kelt a piac: 2023-ban két bank is újraindította a lakástakarék-üzletágát. A lakástakarékok által kínált megtakarítási lehetőség az állampapírok kamatozásának több körös módosítása után igen vonzóvá vált, a Bankmonitor számításai szerint 4 és 8 éves időtávon már az inflációkövető Prémium Magyar Állampapírnál is jobb megtérüléssel kecsegtet.

Lakástakarék 2.0 – 30% állami támogatás helyett 30% kamatbónusz

A piacon elérhető lakástakarékok közös tulajdonsága, hogy havi rendszerességű megtakarításra adnak lehetőséget, az elhelyezett betétekre pedig akár 30%-os, azaz az egykori állami támogatással megegyező mértékű egyszeri kamatbónuszt/prémiumot fizetnek. (A 30 százalékos kamatbónusz csak a befizetésekre vonatkozik, tehát nem összekeverendő a tőkearányos hozammal.) Utólagos lakáscél-igazolási kötelezettség – állami szerepvállalás hiányában – nincs, de a felhalmozott megtakarítás felvételekor nyilatkozni kell a lakáscélú felhasználásról. A megtakarítási időszak végén limitált összegű lakáshitel felvételére is lehetőség nyílik, előre ismert mértékű kamattal, amely a futamidő lejártának időpontjában akár jelentősen is eltérhet (ideális esetben lefelé) az aktuális piaci kamatszintektől.

Mekkora nyereséget lehet elérni a lakástakarékkal?

A Bankmonitor 2023-as tapasztalatai alapján az újonnan kötött lakástakarék-szerződések 90 százaléka a lehető legmagasabb, havi 50 ezer forintos megtakarítás vállalásával jön létre. Ekkora befizetés esetén a jelenleg elérhető legkedvezőbb LTP 4 éves futamidőre akár 6,22%-os, míg 8 éves futamidőre akár 6,14%-os éves megtérülést (EBKM, egységesített betéti kamatláb mutató) biztosít. Ehhez nagymértékben hozzájárul, hogy a maximális összegű szerződéseknél automatikusan elengedik a számlanyitási díjat, amely egyéb esetben a szerződéses összeg 1 százaléka lenne.

Ezek a hozamok első ránézésre talán nem tűnnek kiemelkedőnek, hiszen a mostani rekordmagas inflációs időszakban hozzászoktunk a bőven kétszámjegyű ajánlatokhoz. De ne felejtsük el, hogy a kamatszintek mérséklődő pályára álltak: az aktuálisan elérhető inflációkövető állampapír a jelenlegi előrejelzések alapján utoljára 2025. januárjában fog 10% feletti kamatot fizetni, azt követően pedig lényegesen alacsonyabb kifizetésekre számíthatunk. Ezzel szemben a szóban forgó LTP segítségével 4-8 évre is rögzíthető a 6% fölötti évesített nyereség, így végül 8 éves időtávon a lakástakarék akár 90 százalékkal több pénzt tehet a megtakarítók zsebébe, mint egy hasonló módon megvalósított, rendszeres állampapír-befektetés.

De hogyan jönnek ki ezek az eredmények?

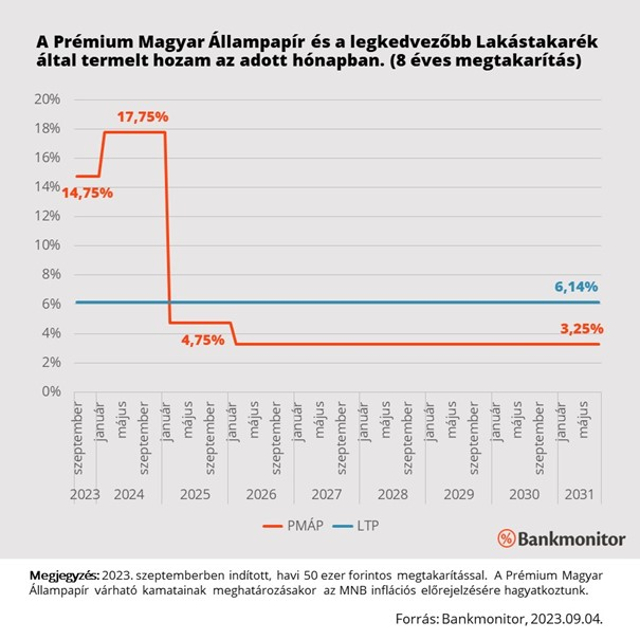

A lakáscélra előtakarékoskodók jelen helyzetben több alternatíva közül is választhatnak. Kézenfekvő opció lehet az LTP, de az első másfél évben összehasonlíthatatlanul magasabb kamatot kínál a Prémium Magyar Állampapír. A népszerű inflációkövető kötvény 2023. szeptember és 2024. január között 14,75%-os éves kamatot (14,5%-os infláció felett 0,25 százalékpont kamatprémium) fizet. A későbbi kamatok előrejelzéséhez a pártatlanság érdekében a Magyar Nemzeti Bank inflációs várakozásaiból indultunk ki.

A legfrissebb jegybanki prognózis alapján a következő években az alábbiak szerint nőhetnek a fogyasztói árak:

- 2023: 16,5%-18,5%

- 2024: 3,5%-5,5%

- 2025: 2,5%-3,5%

A Prémium Magyar Állampapír várható kamatainak meghatározásához a sávok közepével számoltunk. Ha beigazolódnak az MNB előrejelzései, akkor a 2024. januárban kezdődő kamatperiódusban évi 17,75% lehet a kötvény kamata, majd egy évig 4,75%-os kamatra számíthatunk, végül – a jegybanki inflációs cél teljesülése révén – tartósan 3,25%-on stabilizálódhat a kamatszint.

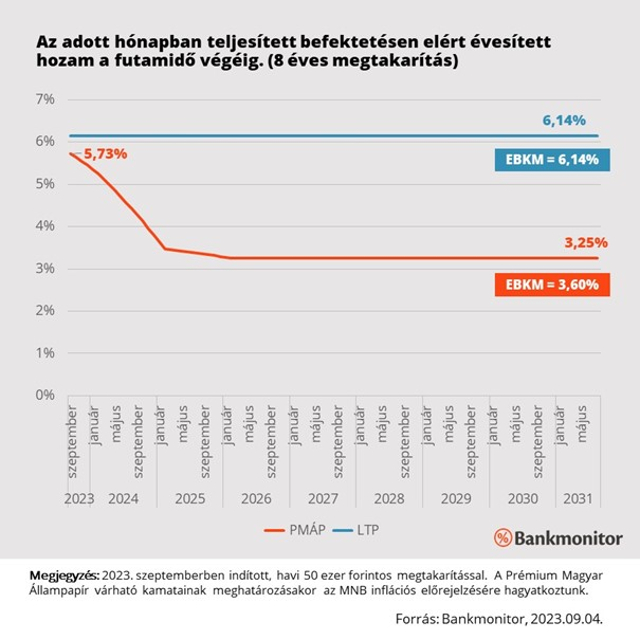

Mindeközben a legkedvezőbb 8 éves futamidejű LTP a teljes futamidő alatt 6,14%-os éves hozamot biztosít. Ezekből kiindulva az alábbi ábrán szemléltetjük, várhatóan mekkora hozamot termel majd a két vizsgált befektetés a teljes megtakarítási időszak adott hónapjaiban.

A lakástakarék esetében az ismert EBKM minden egyes befizetésre önállóan is vonatkoztatható. Így élhetünk azzal az egyszerűsítéssel, hogy bármelyik havi befizetést is vizsgáljuk, az 6,14%-os évesített hozamot termel a futamidő végéig.

Ezzel szemben a Prémium Magyar Állampapír már sokkal érdekesebben viselkedik. A legmagasabb éves hozamot a legelső havi befizetés produkálja, hiszen ez termeli a lehető leghosszabb ideig (kb. 5 hónapig) a jelenlegi 14,75%-os kamatot. Az idő előrehaladtával viszont egyre csökkenő teljesítmény várható az adott havi befizetésektől, hiszen azokra egyre kevésbé hatnak a kezdeti magas kamatszintek. Végül 2026. februártól kezdődően már éppen 3,25%-ra mérséklődik az új befizetések várható évesített hozama, hiszen onnantól kezdve a PMÁP kamatbázisául szolgáló inflációt a jegybanki céllal összhangban 3%-nak tekintjük. Mindezek eredőjeként a teljes időszakra kiszámított évesített hozam (kvázi EBKM) 3,60%-ra tehető.

Összefoglalva tehát azt mondhatjuk, hogy amennyiben bekövetkezik a jegybanki várakozásoknak megfelelő inflációs lefutás, valamint a Prémium Magyar Állampapír kamatprémiuma időközben nem emelkedik extrém magasságokba, akkor 8 éves időtávon a lakástakarék lényegesen jobb megtérülést tud biztosítani, mint az azonos módon alkalmazott, havi rendszerességű PMÁP-befektetés. Számszerűsítve ez annyit jelent, hogy a 96 hónap során összesen befizetett 4,8 millió forint – a fenti táblázatban is jelzett módon – állampapírban 5,56 millió forintra, míg LTP-ben 6,27 millió forintra hízik. Az LTP nyeresége tehát a PMÁP által várhatóan megtermelt hozam közel duplája (190 százaléka).

4 éves futamidőnél is az LTP nyeri a meccset

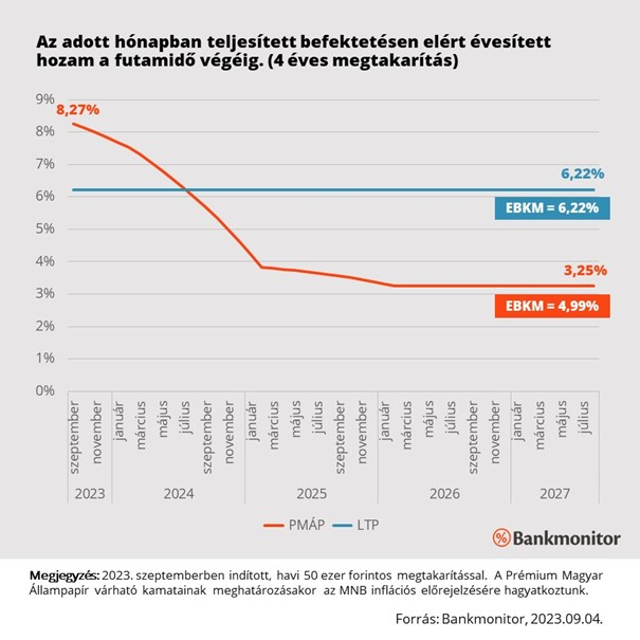

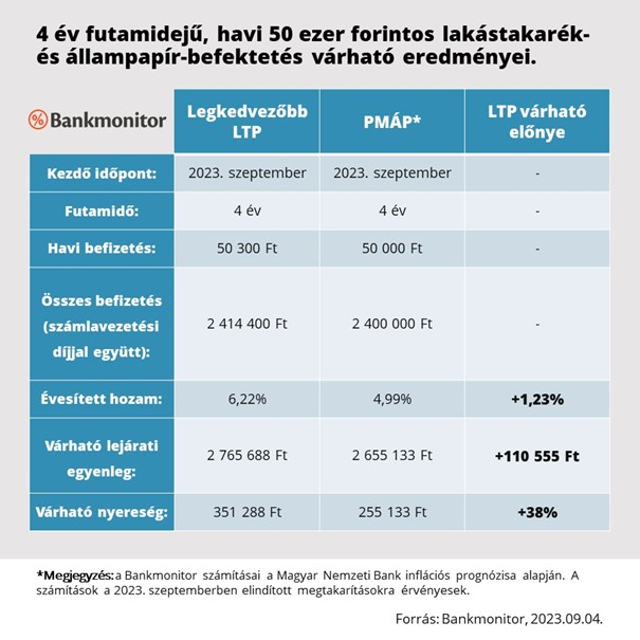

Hasonlóképpen 4 éves futamidőre is megvizsgálhatjuk, miként alakulnak az egyes befektetések várható hozamai. Az állampapír esetében változatlan inflációs lefutást, így változatlan kamatokat feltételeztünk, míg az LTP-nél ilyen időtávon némileg magasabb (6,22%-os) szinten húzódik az elérhető hozam. Fontos megjegyeznünk, hogy a 4 évre fizetett kamatbónusz a legkedvezőbb lakástakaréknál „csak” egyszeri 15%, de ez a rövidebb futamidő révén a 8 éves konstrukcióhoz nagyon hasonló mértékű évesített hozamot eredményez.

Látható, hogy eleinte az állampapírba tett összegek kecsegtetnek kedvezőbb megtérüléssel, aminek oka, hogy a 4 évnyi futamidőből meglehetősen nagy rész telik el úgy, hogy magas kamatot termel az inflációkövető kötvény. Ugyanakkor az idő előrehaladtával – a kamatszint mérséklődése okán – egyre csökken az új befizetéseken elérhető, lejáratig számított évesített hozam, 2024. augusztusától pedig fordul a kocka, és már az LTP-be fektetett pénzösszegektől várhatjuk a jobb teljesítményt. A teljes megtakarítási időszakra kiszámított megtérülés (kvázi EBKM) az állampapír esetében évi 4,99%, míg az LTP évi 6,22%-os hozamot biztosít. Ez végül közel 111 ezer forintnyi különbséget eredményez a várható lejárati egyenlegekben.

Mi a lakástakarék fő kockázata?

Fontos, hogy likviditási szempontból a Prémium Magyar Állampapír előnyösebb a lakástakaréknál. Az államkincstár mostani (bár nem kőbe vésett) gyakorlata szerint a megvásárolt kötvény 1%-os tőkeveszteség árán a futamidő vége előtt is eladható, miközben az időarányosan felhalmozott kamatokat a befektető zsebre teheti.

Ezzel szemben az LTP 4 évnél korábbi felmondás esetén egyáltalán nem fizet kamatbónuszt. 4 és 8 év közötti felmondásnál – ideértve a 4 éves futamidejű szerződések lejártát is – még csak az alacsonyabb, 15%-os kamatbónusz jár. A 30%-os kamatbónusz megszerzésére pedig csak úgy nyílik lehetőség, ha a befektető fegyelmezetten, lejáratig kitart a 8 éves megtakarítás mellett.

A hozamelőny tehát az LTP felé billenti a mérleg nyelvét, ugyanakkor azt is érdemes szem előtt tartani, hogy az idő előtti kifizetés súlyosabb következményekkel jár. Emiatt a megtakarítóknak azt kell mérlegelniük, hogy a magasabb nyereség elegendő kompenzációt jelent-e az első négy évben (valamint a 8. év közben ismét) fennálló likviditási hátrányért cserébe.

Ez a lakástakarék nem lesz örökké elérhető

Nem véletlen, hogy 2023-ban jelentek meg a piacon az állami támogatás nélkül is fenntartható új lakástakarékok. A rendkívül magas hozamszintek okán a szolgáltatók most „saját zsebből” is képesek kigazdálkodni az évi 6% fölötti jövedelmezőséget biztosító kamatbónuszt. De a csökkenő infláció és a csökkenő hozamok miatt arra kell számítanunk, hogy előbb-utóbb a lakástakarékok ajánlata is változni fog. A Bankmonitor várakozása szerint 2024. második félévében már nem lesznek elérhetők a fent bemutatott lakástakarék-kondíciók, hanem alacsonyabb hozamú megtakarítások vehetik át a helyüket. A mostani lehetőség tehát feltehetően már csak szűk egy évig kínálkozik.

További módszertani megjegyzések

A számítások elkészítése során az alábbi feltételezésekkel éltünk:

- Feltételeztük, hogy az infláció az MNB által megjelölt sávok középértékeit veszi fel, 2025-től kezdődően pedig tartósan 3 százalékon stabilizálódik. Mivel az infláció alakulása nagyon erősen befolyásolja a PMÁP jövedelmezőségét, így másmilyen inflációs lefutás esetén az állampapír hozama is eltérhet a fentiektől.

- Feltételeztük, hogy a következő 4-8 évben mindig vásárolható lesz januári kamatfordulóval rendelkező inflációkövető állampapír, amely a megelőző naptári évi infláció - mint kamatbázis - felett 0,25 százalékpont kamatprémiumot fizet. Azonban a korábbi tapasztalatok alapján alacsonyabb infláció idején a kamatprémium ennél jóval magasabb is lehet. Ha a későbbi állampapírok kamatprémiuma emelkedik, az az itt bemutatott eredményeknél jobb PMÁP-jövedelmezőséget eredményezhet. Azonban a kamatprémiumnak a teljes futamidő alatt csaknem 3 százalékponton (!) kellene húzódnia ahhoz, hogy adott inflációs lefutás mellett az állampapír várható hozama 8 éves időtávon utolérje az LTP hozamát. 4 éves időtávon a teljes futamidő alatt közel 1,5 százalékpontos kamatprémium esetén adna egyenlő eredményeket a két befektetés.

- Feltételeztük, hogy az állampapír-portfólió visszavásárlási árfolyamvesztesége a jövőben is 1% marad. Ha ez változik, az számottevően befolyásolhatja a PMÁP hozamát.

A kormányra hiába számít, aki korszerűsítené az otthonát, de akad pár lehetőség

Nehéz helyzetben van a költségvetés, ezért a kormány a falusi csok és a babaváró kivételével kivezette az ingatlancélú támogatásokat. Az uniós helyreállítási alapból esetleg még sor kerülhet mintegy 20 ezer ingatlan felújítására. Mindenki másnak maradnak a piaci megoldások.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!