Nem könnyű önként magasabb törlesztőrészletet vállalni, de a kamatstop alatt mégis érdemes lehet a lakáshiteleseknek. Ha ugyanis kiélvezik az állami kamatplafon minden napját, akkor a végén már csak drágábban tudnak fix törlesztőre váltani, vagy fizethetik a hirtelen nyakukba szakadó magasabb kamatot. A Bank360.hu kiszámolta, mennyivel drágább most a fixre cserélés, és miért lehet ez mégis kedvezőbb a kamatstop lejárta után.

A karácsony előtt bejelentett kamatstop sok háztartásban megkönnyebbülést jelenthetett, hiszen hiába emeli a kamatokat a Magyar Nemzeti Bank (MNB), az nem terheli jobban a változó kamatozású törlesztőrészletet. Egészen június 30-ig a nagy emelések előtti, októberi végi kamatoknak megfelelő törlesztőrészletet fizetik.

Ha azonban július elejéig nem rögzítik a hitelük kamatát, minden további kamatemelés érezteti majd magát a törlesztőrészletben, ha a kamatstop véget ér. Sőt: onnantól rögtön a kamatstop alatti valós kamatemelést is a nyakukba kapják, amennyiben a hitelnek kamatfordulója volt december óta.

A probléma csak az, hogy a kamatokat rögzíteni egy új hitelszerződés megkötésével lehet, az újonnan köthető hitelek azonban egyre másra drágulnak az MNB kamatemeléseit követően, hiszen ebben az esetben a kamatstop nem érvényes.

Így bár a rendelet értelmében a bankoknak újra fel kell ajánlani az ügyfeleknek a hitelkamatok rögzítését, az új ajánlatok aligha lehetnek vonzóak, legalábbis ahhoz képest, amennyit a kamatstop alatt éppen fizetnek az adósok. A Bank360.hu utánanézett, mekkora az új ajánlatok törlesztője.

Alacsonyabb jövedelem mellett a kamatrögzítése egyre kevésbé éri meg

Hogyan is kell a kamatokat rögzíteni? A folyamat során először szükséges egy új, hosszú időre rögzített kamatú lakáshitelt felvenni. A Bank360.hu a biztonságos 10 éves kamatrögzítéssel számolt. A felvett összeggel ezek után a régi, változó kamatozású lakáshitelt végtörleszteni kell, vagyis ki kell fizetni a banknak az adósságot. Ennek van díja, de jellemzően nem haladja meg a 1,5 százalékot. Ezek után csak az újonnan kötött, biztonságos lakáshitel marad.

A probléma az, hogy a második, újabb hitel felvételénél egy rövid ideig két hitele is van az adósnak. Az adósságfékszabályok szerinti JTM-mutató alapján viszont ebben az esetben sem lehet a törlesztőrészletek összege magasabb, mint a jövedelem fele. Ha például egy 2016 januárjában, 16 éves futamidőre felvett 10 milliós hitelről van szó, az adósnak most januárban 74 191 forintot kell fizetnie már a kamatstop feltételei alatt. Ha ezt a változó kamatozású hitelt szeretné kiváltani, egy újabb hitelt kellene felvenni. A két törlesztő együtt azonban könnyen elérheti a 150 ezer forintot is, ezért legalább 300 ezer forintos fizetés kell egy ilyen ügyintézéshez.

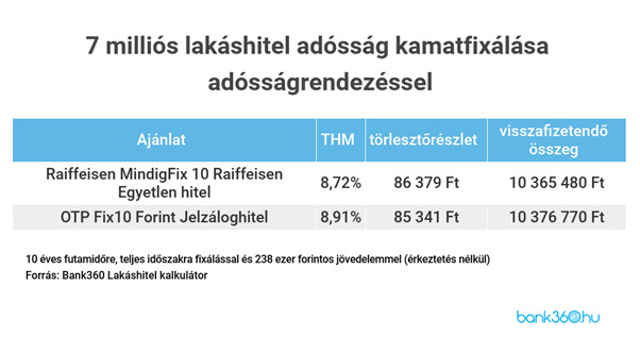

Ha azonban csak ennél kevesebb a havi bére az adósnak, például a legutóbbi mediánbérnek megfelelő 238 ezer forint, egy másik megoldást kell választania, az adósságrendező hitelt. Itt a bankok a két hitel felvételét egyszerre intézik el: amint az egyiket felveszi, a másik már ki is van fizetve. Ezek az ajánlatok azonban jellemzően drágábbak. A 2022-ben 6 éve felvett 10 milliós hitelből még 7 millió forintos adósság van hátra, erre kell tehát ajánlatot találni. A Bank360 Adósságrendező kalkulátora alapján a Raiffeisen Bank ilyen feltételekre 86 379 forintos törlesztőrészletet kínál, míg az OTP Banknál 85 341 forintot kellene havonta fizetni.

Ez pedig jelentős áldozatot kíván. Az ügyfél jelenleg a kamatstop alatt fizet 74 191 forintot, ennél pedig a fix kamatú biztonságosabb hitelre 11-12 ezer forinttal többet kellene havonta fizetnie. De még ha nem is lenne kamatstop, az adósnak akkor is csak 81 623 forintot kellene fizetnie havonta. A korábban fizetett 68 908 forint ehelyett drágult “csak” 74 191 forintos összegre az októberi plafon alapján. Persze jelenleg minden arra mutat, hogy a kamatstop végéig még tovább növekednek a kamatok, vagyis a kamatstop kedvezményének megszűnésével rosszabb lesz a helyzet, mint az intézkedés előtt volt. Így a biztonság miatt érdemes fixálni a hitelt, de a kamatstop alacsony törlesztője mellett ez először nagyobb teher vállalását jelenti.

Van, amikor a kamatstop teszi nehézzé a döntést

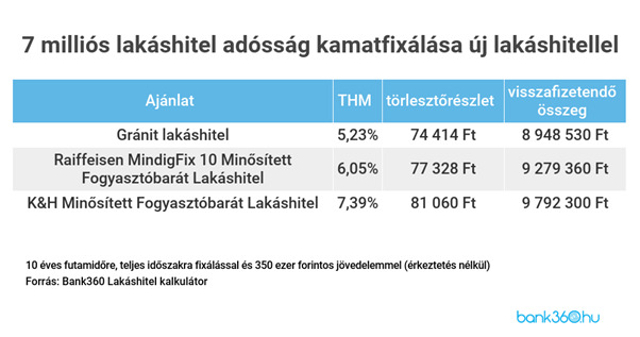

A biztonságos kamatok választása könnyebb azoknál, akiknek magasabb a jövedelmük, például havi 350 ezer forint. Így ugyanis megtehetik azt, hogy a kamatfixálást egy új lakáshitel felvételével oldják meg, és a felvett pénzzel maguk fizetik be az előző adósságot. Így valamivel jobb ajánlatokat kaphatnak. A Gránit Bank ajánlatában havi 74 414 forintot kell fizetni egy 7 milliós lakáshitelre, a Raiffeisennél 77 328 forint az új törlesztő, a K&H Banknál pedig 81 060 forintos havi törlesztő mellett vehetik fel az összeget a Bank360 Lakáshitel kalkulátora alapján.

Hiába a jobb ajánlatok, azok így is meghaladják a kamatstop alatt fizetett 74 191 forintos törlesztőt. A kedvezményes intézkedés nélkül fizetendő 81 623 forintos összegnél ugyan már kisebb törlesztőt ígérnek. Ha véget ér a kamatstop, szinte biztos, hogy rosszabbul járnak, ha most nem lépnek. Lehetséges azonban, hogy sokan belekényelmesednek a kedvezményes hitelbe, és nem gondolnak arra, hogy mi lesz az állami segítség nélkül.

Persze 350 ezer forintos fizetés mellett ez korántsem akkora probléma, mint egy alacsonyabb jövedelemnél, de így vagy úgy, jelenleg kevés motivációt érezhetnek az adósok, hogy fix kamatokra váltsanak. A kamatstop végeztével pedig ez megvédene a törlesztő elszállásától.

* * * Milliókat lehet spórolni a legolcsóbb lakáshitel kiválasztásával!

A lakásvásárlás előtt állóknak sokszor hitelre is szükségük van céljuk megvalósításához. A jelenlegi gazdasági környezetben még fontosabb megtalálni a legolcsóbb ajánlatot, amivel akár milliók is megtakaríthatók. Ehhez érdemes a Bankmonitor lakáshitel kalkulátorát használni.

A kormányra hiába számít, aki korszerűsítené az otthonát, de akad pár lehetőség

Nehéz helyzetben van a költségvetés, ezért a kormány a falusi csok és a babaváró kivételével kivezette az ingatlancélú támogatásokat. Az uniós helyreállítási alapból esetleg még sor kerülhet mintegy 20 ezer ingatlan felújítására. Mindenki másnak maradnak a piaci megoldások.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!