A jegybank július 22-től 0,6 százalékra mérsékelte az alapkamatot. Ezen lépését az MNB már előre bejelentette, így az elemzőket nem érte váratlanul. Ugyanakkor a jegybank kommunikációjából arra lehet következtetni, hogy ezúttal a csökkenést a hosszú hozamoknál is mindenképpen érvényesíteni szeretnék: éppen ezért az egyik legizgalmasabb kérdés az, hogy mi fog történni a hosszú kamatperiódusú hitelek kondícióival, melyekre az előző kamatvágás csak minimális hatással volt.

A személyi kölcsönök kamata nem fog változni

A korábbi alapkamat csökkenéssel ellentétben a mostani kamatvágásnak nem lesz hatása a személyi kölcsönök kamatára, THM értékére. A járványveszély és a gazdasági visszaesés miatt 2020. év végéig a fedezetlen hitelek maximális THM értéke az alapkamatot legfeljebb 5 százalékponttal haladhatja meg. (Fontos, hogy ez a korlát csak a 2020-as évre érvényes, jövőre ezen hitelek kondíciói megemelkedhetnek.)

Viszont a THM plafont az aktuális fél év első napján érvényes alapkamat alapján szükséges meghatározni. Azaz az idei év hátralévő időszakára továbbra is a 5,75 százalékos THM maximum marad érvényben, mivel július 1-én 0,75 százalék volt az alapkamat.

A jövő évtől igényelhető új személyi kölcsönök maximális THM értékére már lehet hatása az alapkamat jelenlegi csökkenésének. Azonban a jövő évtől - a vészhelyzetet megelőző szabályoknak megfelelően - a teljes hiteldíj mutató személyi kölcsönök esetében legfeljebb 24 százalékponttal haladhatja meg az alapkamatot. Az egyes pénzintézetek azonban a jelenlegi szigorú THM-plafon kihirdetése előtt is megfeleltek a jövő évtől érvénybe lépő 24,6 százalékos THM korlátnak. Vagyis a maximális hiteldíj mutató értékének csökkenése - amennyiben nem történik valami újabb módosítás - a személyi kölcsönök piacán érdemi változást nem fog okozni 2021-től sem.

A változó kamatozású lakáshitelek kamatára közvetlen hatása lehet az alapkamat csökkenésének

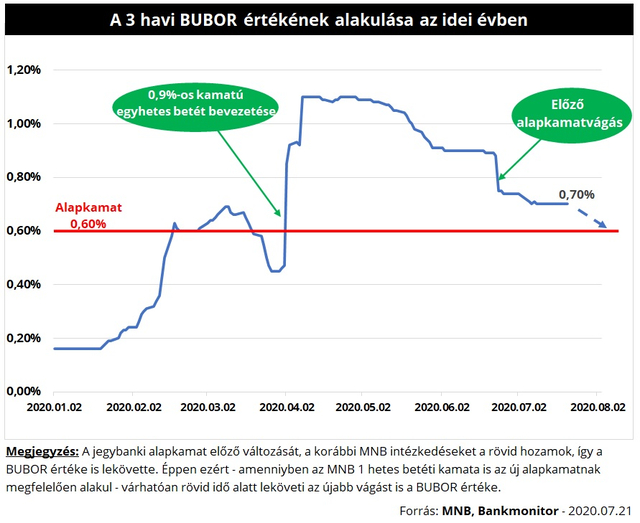

Egy változó kamatozású lakáshitel - melynek kamatát a bank akár éven belül is megváltoztathatja - kamatának nagysága jellemzően egy referencia mutatóhoz van kötve, ez általában a BUBOR szokott lenni. Annak megváltozása közvetlen hatással van ezen konstrukciók kamatára is.

Az új hiteligényléseknek elenyésző része - kevesebb, mint 1 százaléka - változó kamatozású -, viszont a meglévő lakáshitelek kamatának jelentős része 3 havi BUBOR-hoz kötött. (Ez annak is köszönhető, hogy a régi deviza hiteleket a forintra váltás során 3 havi BUBOR-hoz kötött kamatozású kölcsönné alakították át.)

A 3 havi BUBOR eddigi mozgása alapján várhatóan gyorsan le fogja követni a jegybanki alapkamat újabb csökkenését is - feltéve, hogy az MNB az egyhetes betéti kamatokat hozzáigazítja az új alapkamathoz -, ez pedig igen gyorsan begyűrűzhet a változó kamatozású lakáshitelek kamatába, törlesztőrészletébe.

Egy augusztusban forduló hitel kamata 0,5 százalékponttal csökkenhetne a BUBOR várható változása miatt, ennek következtében 1 700 forinttal csökkenne a törlesztőrészlete egy 8 millió forint összegű, 10 éves hátralévő futamidejű kölcsönnek. Ugyanakkor még mindig 1 300 forinttal magasabb lenne a havi fizetnivaló, mint év elején volt. Akkor ugyanis a kamat még kedvezőbb volt - a 3 havi BUBOR 0,37 százalékponttal alacsonyabb szinten volt referencia mutató július végére várható értékénél.

Mi fog történni a hosszú kamatperiódusú kölcsönökkel?

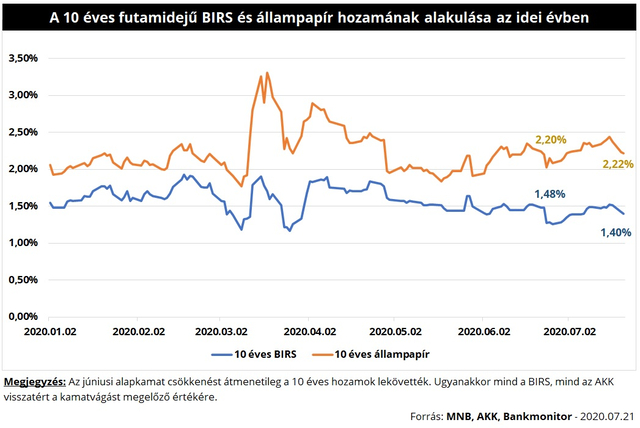

Talán az egyik legizgalmasabb kérdés az, hogy a hosszú kamatperiódusú kölcsönök kondíciói hogyan fognak alakulni a jövőben. A hosszú futamidejű hozamok ugyanis csak minimálisan reagáltak az alapkamat júniusi csökkentésére. Éppen emiatt a Bankmonitor Lakáshitel Kalkulátora alapján a legkedvezőbb 3 lakáshitel ajánlat átlagos THM értéke - 10 éves kamatperiódus és 400 ezer forint jövedelem beállítása esetén - csupán 0,05 százalékponttal csökkent júniusról júliusra.

Érdemes megnézni a 10 éves futamidejű hozamokat, ezek alakulása befolyásolja ugyanis a hiteligénylők körében jelenleg igen népszerű 10 éves kamatperiódusú lakáshitelek kamatát. (Ezen konstrukcióknál a hozamok változása nem megy át automatikusan a hitelkamatokba is, ugyanakkor a bank kamatköltségét jól tükrözi, annak változása pedig már megjelenhet a hitelkondíciókban.)

A BIRS - azt mutatja meg, hogy a bankok milyen kamaton hajlandók hosszú futamidőre kölcsönt adni egymásnak - és az állampapír hozam alakulása jól leírja a bankok hitelkamat költségének változását, ezek csökkenése lehetőséget teremt a hitelkamatok mérséklésére is. Azonban a júniusi alapkamat változása csak minimálisan épült be a hosszú futamidejű hozamokba. Mivel a júliusi kamatvágást az MNB előre bejelentette, ezért annak hatását - legalábbis részben - már eddig is beárazta a piac. Akkor mégis miért várhatunk most a hosszú futamidejű hozamoknál érdemi csökkenést?

A két kamatcsökkenés között a legnagyobb különbség a jegybank kommunikációjában van: a mostani kamatvágásnál az MNB kinyilvánította azon szándékát, hogy a kamatcsökkenést a hosszú futamidejű hozamokban is érvényesíteni szeretné. Ennek érdekében a jegybank kilátásba helyezte a 15 évnél hosszabb futamidejű állampapírok korlátozott mennyiségű vásárlását. Ez pedig a hozamok csökkenését vonhatja maga után a hosszú futamidejű konstrukcióknál is. Kérdés természetesen, hogy a piac hogyan fogja értékelni az MNB bejelentését, illetve a jegybank ténylegesen milyen mennyiségű kötvényt fog vásárolni a jövőben.

Fontos, hogy a jelenlegi bizonytalan helyzetben – a járvány második hullámától mindenki fél – könnyen elképzelhető, hogy a bankok a kedvezőbb kamatköltségek mellet sem módosítanak kondícióikon, hiszen ilyen körülmények között kockázatosabb hitelt nyújtani, ami megdrágíthatja a kölcsönigénylést.

Éppen ezért pontosan nem tudhatjuk hogyan alakulnak a hosszú kamatperiódusú lakáshitelek kondíciói a közeljövőben. Mindenképpen érdemes figyelni az MNB tevékenységét az elkövetkező időszakban, illetve a BIRS és az állampapírhozamokat is megéri nyomon követni. Ugyanakkor nem jó döntés feltétlenül kivárni annak, aki már kiszemelte álmai otthonát, célegyenesben van a lakásvásárlással. A hitelkamat esetleges 0,3 százalékpontos csökkenése - a jegybanki alapkamat két lépcsős módosítása ekkora kamatmérséklést tenne indokolttá - miatt ugyanis 2 300 forinttal lenne kevesebb egy 15 millió forint összegű, 20 éves futamidejű lakáshitel törlesztőrészlete. Emiatt ugyan 20 év alatt jelentős összeget - 550 ezer forintot – spórolhatna egy adós, viszont ez annyit nem ér, hogy bárki lemaradjon álmai otthonáról.

A kormányra hiába számít, aki korszerűsítené az otthonát, de akad pár lehetőség

Nehéz helyzetben van a költségvetés, ezért a kormány a falusi csok és a babaváró kivételével kivezette az ingatlancélú támogatásokat. Az uniós helyreállítási alapból esetleg még sor kerülhet mintegy 20 ezer ingatlan felújítására. Mindenki másnak maradnak a piaci megoldások.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!