Az európai bankok jobb helyzetben vannak, mint a megelőző vizsgálatkor. Az ellenőrzött hazai pénzintézetek is jól vizsgáztak júliusban. De mire jó ez az egész, és mi hasznunk abból, ha a bankok átmennek a stresszteszten?

Mi lennénk a világ leggazdagabb emberei, ha meg tudnánk jövendölni a következő nagy válságot. De attól még, hogy nem látjuk előre a jövőt, felkészülhetünk a legrosszabbra. Erre szolgál a teszt is: felmérni olyan események várható következményeit, amelyek veszélyeztethetik az adott bank működését.

Ki és mit vizsgál?

Európában az Európai Bankhatóság (EBA) végzi a stressztesztet. 2009-ben volt az első, amit a következő években újabb és újabb vizsgálatok követtek. A teszt során az EBA több különböző jövőbeli kedvezőtlen eseményt vesz számításba, és megnézi, ezek hogyan hatnának a bankokra. Úgy kell elképzelni, mintha leellenőriznének minket, hogy mi történik a családi költségvetéssel, ha a hitel törlesztőrészlete a kétszeresére nő.

Változó szabályok

Emlékezetes lehet egyes befektetőknek a 2014-es év, amikor a vizsgálat Európában elkeserítő eredménnyel járt. A 123 vizsgálatba bevont bankból 25 megbukott és súlyos hiányosságokat állapítottak meg a bankok „harckészültségében”, különösképpen az olaszok voltak ekkor nagy bajban. Nem is maradt el a felelősségre vonás, a bankoknak külön tartalék felhalmozását írták elő, amellyel átvészelhetik a nehéz időket.

A friss, 2016-os teszt eredményei júliusban láttak napvilágot, és máris újdonságot tapasztalhattunk, mivel most nem lehetett megbukni a teszten. Inkább arra volt kíváncsi a hatóság, hogyan is áll a bankrendszer jelenleg, és hogyan reagálna egy kedvezőtlen gazdasági fordulatra. Az eredményeknek lehetett örülni, ugyanis javulást láthattunk az 51 vizsgált európai bank helyzetében, a gyenge pontokat sikerült megerősíteni 2014-hez képest. Ugyan voltak bankok, amelyek most is halovány teljesítményt nyújtottak, de náluk sem mondható még kritikusnak a helyzet – írja a Bankmonitor.

Mi a helyzet a hazai pénzintézetekkel?

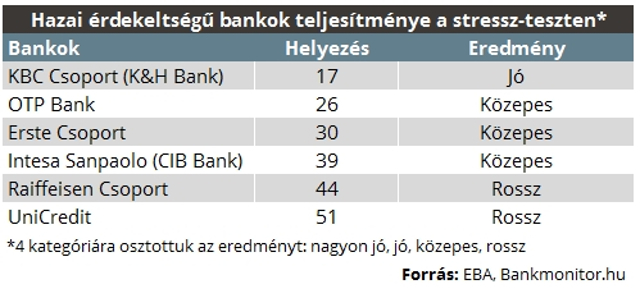

Megnyugtató, hogy a vizsgált hazai bankok közül több is jól szerepelt a teszten 2014-ben és 2016-ban egyaránt. Például az OTP Bank és a K&H Bank tulajdonosa, a KBC Csoport is kifejezetten jól teljesített, de a CIB anyabankja az Intesa Sanpaolo és az Erste Bank sem panaszkodhat. A Raiffeisen és UniCredit kevésbé jó eredmény mutatott fel ugyan, de azért a minimumelvárásoknak meg tudott felelni.

Befektetők félelmei

A rosszabb teljesítményt nyújtó bankok befektetői nem maradtak teljesen nyugodtak az eredmények közlése után, ami meglátszott a bankpapírok árfolyamának zuhanásában. A bankok részvényeseiben is erősödik ilyenkor a félsz, hogy a jövőben képesek lesznek-e az érintett bankok jól teljesíteni.

Stresszteszt, mire jó?

A 2008-s válság után nyilvánvalóvá vált, hogy előfordulhatnak olyan időszakok, amikor a bankok működését egy váratlan esemény teljesen felforgatja. A szabályozó hatóságok erre készülve azt vizsgálják, hogy miként befolyásolja a bankok életét 3 éves időtávban, ha beüt a baj. Az egész játék arra megy ki, hogy mennyire erős a bankok tőkehelyzete, vagyis ha veszteségbe futnak bele, akkor azt mennyire tudják saját maguk megoldani. Ha a bank jól teljesít ezen a teszten, nagy valószínűséggel képes állni a sarat egy olyan időszakban is, amikor rájár a rúd az egész gazdaságra. Viszont ha gyengén muzsikál, problémai adódhatnak, és a felügyeleti szervek előírhatják számára, hogy erősítse meg helyzetét, és dolgozzon ki tervet a megoldásra. Számtalan módja van ennek, így például pénzzé teszi egyes eszközeit, felülvizsgálja a működését, pénzt szerez külső befektetőktől (kötvény- vagy részvénykibocsátással), vagy valahogyan megszabadul a problémás hiteleitől.

Miért jó az ügyfélnek az erős bank?

Szükségszerűek ezek az intézkedések, mert ne legyenek kétségeink, a következő évtizedekben biztosan lesz Európában és a világon máshol is válság. Minél jobb erőben várják a bankok ezt az időszakot, annál könnyebben megbirkóznak vele. Nekünk különösen fontos ez, mert ekkor nem eshet akkora bajunk. Például:

- nem veszíthetik el olyan sokan az állásukat

- a keresetünk sem fog annyira ugrálni ide-oda

- a befektetéseink jobban megőrzik az értéküket

- nem feltétlenül kell emiatt új adókra felkészülni

- nem szállnak el olyan mértékben a hitelünk törlesztőrészletei

A befagyott olasz bankhitelek aránya már a GDP negyedére rúg. A pénzügyi szektor süllyedő spirálba kerülhet, veszélyeztetve az olasz gazdaságot és az eurózónát is.A Brexitnél is nagyobb veszély leselkedik az eurózónára?

A kormányra hiába számít, aki korszerűsítené az otthonát, de akad pár lehetőség

Nehéz helyzetben van a költségvetés, ezért a kormány a falusi csok és a babaváró kivételével kivezette az ingatlancélú támogatásokat. Az uniós helyreállítási alapból esetleg még sor kerülhet mintegy 20 ezer ingatlan felújítására. Mindenki másnak maradnak a piaci megoldások.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!