Nobel-díjas ötletek a válság kezelésére

Londonban április 2-án ülnek össze a G20-ak vezetői, s az egyik kiemelt téma a válság kezelése lesz. Túl sok konkrétum nem került előzetesen napvilágra, pedig Soros György szerint katasztrófával érne föl, ha nem döntenének konkrét lépésekről a vezetők. A G20 előtt neves közgazdászok és pénzügyi szakértők nevében a Nobel-díjas Edmund Phelps levélben ajánlotta Gordon Brown brit miniszterelnök figyelmébe a pénzügyi rendszer reformjára tett javaslataikat.

A brit fővárosban csütörtökön találkoznak a húsz legnagyobb fejlett és fejlődő gazdaság (G20) vezetői. A Financial Times vasárnap idézte az április 2-án megrendezendő G20-as csúcstalálkozó 24 pontos nyilatkozattervezetét, amelyben a Húszak leszögezik, hogy elszántan törekszenek a növekedés azonnali újraindítására, a protekcionizmus elvetésére, valamint a piacok és a pénzügyi intézményrendszer reformjára. Konkrétumok azonban nemigen rajzolódtak ki a nyilatkozattervezetből.

Soros György magyar-amerikai nagybefektető a szombati The Times-nak adott nyilatkozatában ugyanakkor arra figyelmeztetett, hogy katasztrófával érne fel, ha a G20-országok csütörtöki londoni csúcstalálkozóján nem születnének tényleges döntések. Soros szerint most nem lesz elég általános elvek megfogalmazása, hanem gyakorlati lépéseket kell elhatározni, és ha a találkozó kudarccal végződik, akkor a globális pénzügyi és kereskedelmi rendszer "széthullik".

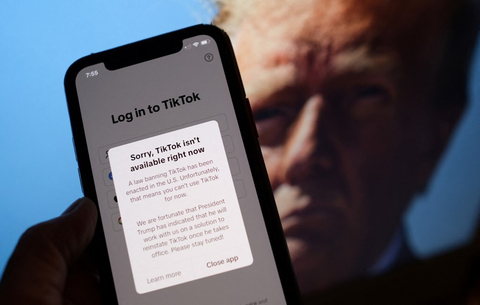

"A kapitalizmus nem működik". Tüntetés Londonban a G20-as csúcs ellen © MTI |

A konkrét döntések meghozatalát azonban nemcsak Soros sürgeti. Március közepén a Nobel-díjas Edmund Phelps is levelet küldött Gordon Brown brit miniszterelnöknek, s ebben azokat a javaslatokat foglalta össze és ajánlotta a G20-ak figyelmébe, amelyek a New York-i Columbia Egyetemen a válságról nemrégiben rendezett konferencián a pénzügyi rendszer átalakítására vonatkozóan hangzottak el.

A tanácskozáson olyan neves szakemberek elemezték a kialakult helyzetet és fogalmazták meg javaslatukat, mint például Paul Volcker, Barack Obama válságkezelési tanácsadó bizottságának elnöke, Soros György, Josef Ackermann, a Deutsche Bank elnöke, vagy a három Nobel-díjas közgazdász, Joseph Stiglitz, Robert Mundell és maga a levélíró, Edmund Phelps.

Széles volt az egyetértés abban, hogy normálisnak nevezhető gazdasági fellendülés egyhamar nem fog bekövetkezni – szögezi le a közgazdász levele. Továbbá abban is hasonlóan vélekedtek, hogy tartós növekedési pályára sem fog visszaállni a gazdaság – főleg az Egyesült Államokban és az Egyesült Királyságban –, amíg a pénzügyi szektor tevékenységének középpontjából ki nem kerül a jelzáloghitelezés és a rendszert át nem alakítják úgy, hogy mindenekelőtt az üzleti szektort szolgálja – írja Phelps, aki levelében négy területre irányuló reformjavaslatokat körvonalaz.

Az első a pénzügyi intézmények szabályozásának átalakítása, a második új, az üzleti szektort jobban kiszolgáló bankrendszer létrehozása lenne. Harmadikként irányelvet javasolnak a pénzügyi eszközárak drasztikus változásának kordában tartására, végül közös, nemzetközi szintű fellépést szorgalmaznak egy globális szabályozási rendszer felállítására és a feltörekvő piacok nemzetközi pénzintézeteken keresztüli támogatására.

Phelps a válság kialakulásának körülményeire utalva megjegyzi, hogy a szakemberek az egyik okként a bankok profitnövelésre adott felelőtlen válaszát említik. Vagyis azt a viselkedést, miszerint a nagyobb nyereség elérése érdekében egyre nagyobb kockázatot vállaltak be, és ahhoz, hogy többet tudjanak hitelezni, maguk is egyre több kölcsönt vettek fel abban bízva, hogy így a fölvett hitel kihelyezésének révén ismét elérhetik az iparági céloknak megfelelő szintű megtérülési mutatót. A rendszer összeomlásával azonban hihetetlenül nagy terhet hárítottak az adófizető lakosságra. Arra, hogy ehhez hasonló helyzet a jövőben ne alakuljon ki, valamint arra, hogy milyen módon lehet a gazdaságot dinamizálni, Phelps néhány pontban összefoglalta a Columbia Egyetemen rendezett konferencia javaslatait. Ezekből emeltünk ki alább néhányat.

A válsághoz vezető úton a bankok esetében a kereskedők és a pénzpiaci szereplők között kialakult úgynevezett információs aszimmetria (információs szakadék) és ennek következtében a pénzpiaci szereplők általános pénzügyi kockázat-beárazásának az ellehetetlenülése kulcsszerepet játszott – mutattak rá a résztvevők. Emiatt olyan új szabályozásra tettek javaslatot, amely segít áthidalni az információs szakadékot, amely a szofisztikált pénzpiaci szereplők és a kereskedésben részt vevő ügyfelek között alakult ki. Utóbbiaknak ugyanis túl bonyolultak ezek a pénzügyi eszközök (pl. biztosítási kötvények, jelzálog, derivatívák), nem értik a működésüket, következésképpen az általuk okozott kockázatot sem tudják felmérni. Ugyanakkor a szakemberek szerint a rendszerkockázatok árazásának gyakorlatára is szükség van. A gyengén szabályozott rendszerben ugyanis a rendszerkockázatok nem jelentek meg az árban, ami nagyban hozzájárult ahhoz, hogy a 2002-2006 közötti hitelbővülés időszakában, amikor a pénzügyi eszközök ára is emelkedett, a hitelintézetek nem képeztek kellő tartalékot és nem erősítették a likviditásukat.

A szabályozási reform kapcsán az egyik felszólaló javaslatot tett a pénzügyi intézmények rövid távú eladósodásának megadóztatására is. Ez arra ösztönözné a pénzintézeteket, hogy a rövid táv helyett inkább közép- illetve hosszú távon adósodjanak el, ennek következtében nagyobb lélegzethez juthatna a pénzügyi szektor is, aminek pozitív hatását az egész gazdaság is élvezné.

A javaslatok között szerepelt a hitelminősítő cégek és a pénzpiaci szereplők közötti érdekkonfliktus problémájának áthidalása is. A válság kialakulása rámutatott, hogy meg kell szüntetni a hitelminősítők oligopol helyzetét, a gazdaságélénkítő programok részeként globálisan több új hitelminősítő céget kellene létrehozni, hogy ezek versenyezhessenek a három már meglévő naggyal, a Moody’s-zal, az S&P-vel és a Fitch-csel, ám egységes javaslat nem született e kérdésben. Abban viszont többen egyetértettek, hogy a hitelminősítőknek csak a hitelminősítéssel kellene foglalkozniuk.

Újfajta pénzügyi intézmények

A pénzügyi intézményrendszer átalakításának részeként – egyebek mellett – javaslatot tettek egy úgynevezett „narrow banking” létrehozására. Ez igazából nem új dolog, korábban a 30-as évek nagy gazdasági világválsága kapcsán a Glass-Steagall törvény hozta létre az Amerikai Egyesült Államokban és a kereskedelmi és a befektetési bankok szétválasztására irányult. A tövényt 1999-ben törölték el. Most ennek újbóli bevezetésére tettek javaslatot a konferencia résztvevői is. Ezek a bankok lehetőséget biztosítanának a fizetési rendszer megvédésére és a bizalom visszaállítására. Ebben a rendszerben a kereskedelmi bankok a náluk elhelyezett betéteket arra használhatnák fel, hogy a fogyasztóknak, valamint a kis- és közepes vállalatoknak hiteleket nyújtsanak ahelyett, hogy kizárólag alacsony kockázatú értékpapírokba fektetnek. Befektetési bankok ugyanakkor nem fogadhatnának el pénzeket háztartásoktól és lehetőleg pénzügyi vállalatoktól sem. Ezek a bankok biztosíthatnák a fogyasztók és a munkahelyeket teremtő kis- és középvállalatok megfelelő finanszírozását, és hozzájárulhatnának a gazdaság reaktiválásához.

Kilengés-szabályozás

A szakemberek a kialakuló buborékok által generált túlzott árkilengésekre is egy irányelvet javasolnának Phelps levele szerint, mert úgy vélik, tévhit, hogy a piacok képesek az önkorrekcióra, ezért nem kell szabályozni őket. A szabályozás a hatóságoknak lehetővé tenné a pénzügyi rendszerben fellépő rendszerkockázatok felmérését és menedzselését, és lehetőséget adna a túlzott árkilengések ésszerű keretek közé szorítására. A szabályozásnak azonban egyszerűnek és átláthatónak kell lennie – jegyzi meg Phelps a levélben.

Nemzetközi fellépés, globális szabályozás

Végül utal arra is, hogy többek által sürgetett igény lenne a válság kezelésében egy új, nemzetközileg egységes pénzügyi szabályozás megtervezése és bevezetése. Különösen nagy szükség lenne a nemzetközi szabályozásra a tőkemegfelelés és a likviditás menedzselésének terén, valamint a vállalatok pénzügyi jelentéskészítésére vonatkozó szabályozásban. Emellett a nemzetközi pénzügyi intézmények megerősítésének fontosságára is felhívja a figyelmet a feltörekvő országok támogatásában.

Szabó Zsuzsanna

A kormányra hiába számít, aki korszerűsítené az otthonát, de akad pár lehetőség

Nehéz helyzetben van a költségvetés, ezért a kormány a falusi csok és a babaváró kivételével kivezette az ingatlancélú támogatásokat. Az uniós helyreállítási alapból esetleg még sor kerülhet mintegy 20 ezer ingatlan felújítására. Mindenki másnak maradnak a piaci megoldások.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!