A Növekedési Hitelprogramnak vége. Ez egyet jelent azzal is, hogy a vállalati, vállalkozói hitelek többsége változó kamatozású. Ebből adódóan – a mai rendkívül alacsony kamatok mellett – a hitelek elsődleges kockázata a cégtulajdonos számára a kamatemelkedésben rejlik. A Bankmonitor.hu annak járt utána, hogy mennyivel kerül többe egy 5 vagy 10 évig fix kamattal rendelkező hitel a vállalkozásnak.

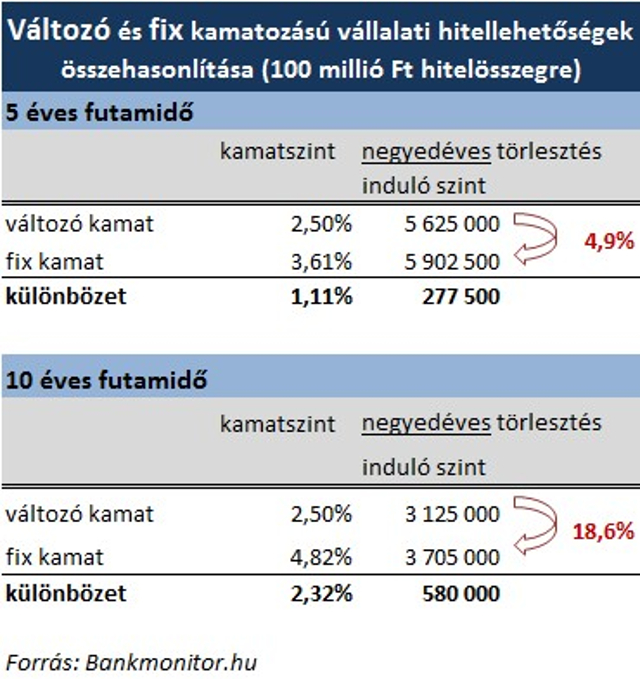

Nézzünk egy konkrét példát, és vegyünk egy kerek összeget: a cégtulajdonos 100 millió Ft összegű beruházási hitelt szeretne felvenni. A hitelpiacon ma egy átlagos (érdemi gazdálkodási múlttal rendelkező, nyereségesen működő) vállalkozás kb. 2,5%-os éves hitelkamat mellett juthat banki forráshoz. A kiemelten sikeres cégek ennél akár érdemben alacsonyabb kamatszinttel is számolhatnak.

Mennyivel drágább a fix kamat?

Napjainkban 5 évre +1,11%pontos felárral, azaz 3,61%-on lehet rögzíteni a kamatszintet. 10 éves futamidőre ugyanez a kamatrögzítés már 2,32%pontot jelent (összesen: 4,82%).

Fontos tudni, hogy a fix és változó kamatozású hitelek esetében (a kamatszámítás matematikája miatt) egyenletes tőketörlesztésű hiteleknél a különbözet a futamidő elején a legnagyobb és a futamidő előre haladtával folyamatosan csökken. A fenti 5 éves futamidejű vállalkozói hitel esetében pl. 2,5 év elteltével az eredeti 277 ezer Ft-os különbözet 152 ezer Ft-ra olvad. (Vállalkozások számára is elérhető az ún. annuitásos konstrukció, ahol a tőke és a kamattörlesztés összege – változatlan kamatszint esetén – a hitel futamideje alatt állandó. Ezen hitelek esetében a kamatfixálás hatása a törlesztőrészletre kisebb: 5 éves hitelnél +3%, 10 éves hitelnél 12%)

Ha egy cégtulajdonos bizonytalan abban, hogy milyen mértékű hitelt kaphat, az alábbi kalkulátor használatával gyorsan megtudhatja:

Melyiket éri meg választani: fix kamat, vagy változó?

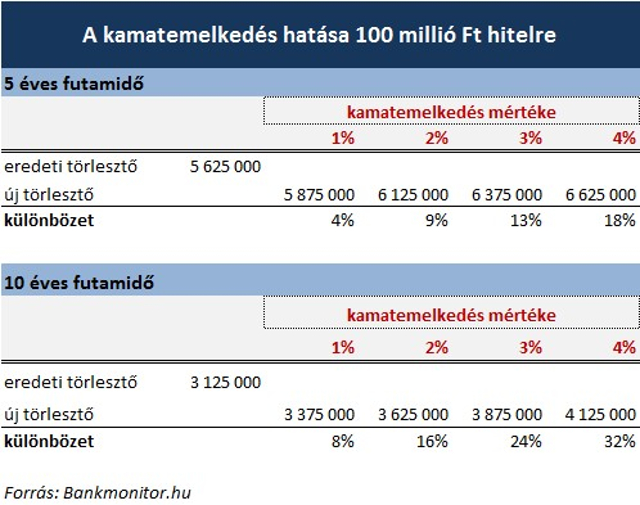

Ez mindig utólag dől el tényszerűen. Ma csupán egy tényező biztos: ha történelmi mélyponton vannak a kamatok és hosszú távra veszünk fel hitelt, akkor nem számíthatunk arra, hogy a hitel futamidejének végéig nem fog bekövetkezni kamatemelkedés. A döntést tehát érdemes onnan közelítve megvizsgálni, hogy a kamatemelkedés mennyivel fogja növelni a törlesztőrészletet. 1%pontos kamatemelkedés (amennyiben az azonnal a hitel felvételét követően bekövetkezik):

- az 5 éves hitel törlesztő részletét 4%-kal emeli meg

- a 10 éves hitel törlesztő részletét 8%-kal emeli meg

Minél később következik be a kamatemelkedés (a hitelfelvételt követően) annál alacsonyabb a kamatemelkedés hatása. A cégtulajdonosok többsége cash flowban gondolkozik, azaz azt vizsgálja, hogy az adott hiteltörlesztést milyen kényelmesen tudja majd kifizetni a bank számára. A 10 évig biztonságos hitelért 18%-kal többet fizetni már érzékelhető kiadáskülönbség. Valós alternatívát jelenthet, ha a fentebb már említett annuitásos konstrukciót választja a cégtulajdonos. Ezen konstrukciónál a 18%-os növekménnyel szemben „csak” 12% -kal magasabb a fix kamatozású hitel törlesztőrészlete.

Jó döntést hozni kizárólag a feltételek teljes mérlegelése esetén lehetséges. Ez pedig ma nem megoldható egyetlen bank ajánlatának áttekintésével. Nem minden bank ad azonos feltételeket a változó kamatok fixesítésére, és nem minden banknál van lehetőség minden hitelkonstrukciónál annuitásos törlesztési mód elérésére.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!