Adómentes befizetések: így tehetünk félre még több pénzt

Bár a lakosság felének nincs megtakarítása, az arányt tekintve nem állunk rosszabbul a szomszédainknál. Ettől függetlenül erősebb öngondoskodásra volna szükségünk. Ám ahhoz, hogy változzon a kialakult gyakorlat, és a lakosság hajlandó legyen valamilyen formában félretenni, új szabályokra és gyakorlatra volna szükség.

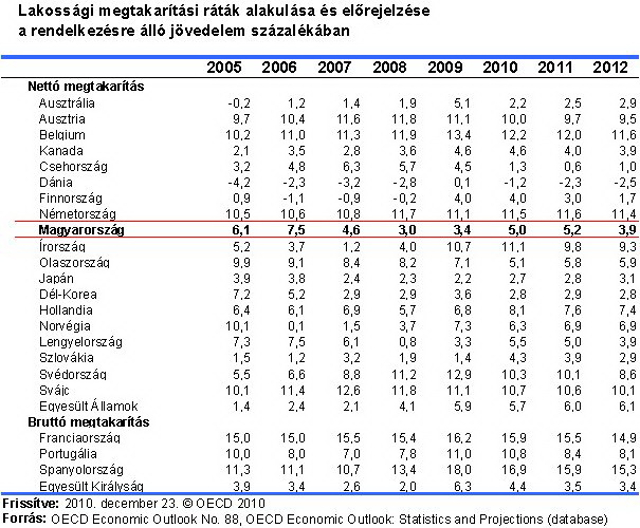

Ha a magyarhoz hasonlóan fejlett gazdaságok tapasztalataiból indulunk ki, akkor nálunk a megtakarítási hajlandóság átlagosnak mondható. A kelet-közép-európai régióban tehát nem vagyunk lemaradva. Ugyanakkor jelentősen elmaradunk Svédország, Norvégia vagy a német ajkú országok megtakarítási rátájától - hangsúlyozta Vízkeleti Sándor, a Pioneer Alapkezelő vezérigazgatója.

A válság szembesítette az embereket is a személyes eladósodottság és a devizakockázatok veszélyeivel, így a pénzügyi tudatosság növekedett. A hitelezés visszaesése látványosan javította ugyan az ország nettó megtakarítási pozícióját, de a bruttó pénzügyi eszközfelhalmozás inkább romlott, a lakosság pénzügyi eszközei egy részét (2010-ben 410 milliárd forintot) hiteltörlesztésre fordította. Széleskörű társadalmi vita bontakozott ki a nyugdíjak fenntarthatóságáról és a demográfiai kérdésekről, s a lakosság szembesült e problémákkal is. Ez egyértelműen a második pillér felszámolásának (azaz a magánnyugdíjpénztári befizetések államosításának) pozitív hozadéka lehet. A döntéshozóknak előbb-utóbb megoldást kell találniuk a demográfiai olló kinyílásának kompenzálására és a nyugdíj ügy hosszú távú megoldására. A lakossági megtakarítások általános bátorítása és a hazai megtakarítók bizalmának erősítése a kormányzati program része kell, hogy legyen.

| Megtakarítás-ösztönzés: kedvező és kedvezőtlen szabályok az elmúlt években |

| A tartós befektetési számlák 2010-es bevezetésének népszerűségét statisztikák igazolják. Arról nincs információ, hogy az ezekre történő befizetések mennyiben származtak új megtakarításokból, vagy inkább a korábbi megtakarítási formák rovására nyertek teret. A kedvezőtlen intézkedések közé sorolható annak a szabálynak a módosítása, amely szerint önkéntes nyugdíjpénztár és fogalkoztatói nyugdíjszolgáltató intézmény esetén a munkáltatói hozzájárulás 2010. január 1-től nem minősül bevételnek (ami praktikusan adómentességet jelentett), hanem béren kívüli juttatásnak minősítették át 25 százalék szja teherrel.

|

Ehhez mindenekelőtt azt a régóta fennálló gondot kellene orvosolni, hogy a lakosság megtakarítási szerkezete nem egészséges, 52 százaléknak egyáltalán nincs megtakarítása, 63 százalékuknak pedig kevesebb tartaléka van, mint amennyi néhány hónapra elegendő – legalábbis ez derül ki a Gfk Pénziránytű felméréséből.

A megtakarítást ösztönző támogatások jelenleg adókedvezményeken alapulnak, termékekhez kapcsolódnak és a támogatás mértéke a befektetési időtávval többé-kevésbé arányosan nő, bár nem konzisztens és egységes a rendszer.

| A jelenleg elérhető piaci megtakarítási termékek |

| Támogatott termékek:

Piaci termékek:

|

Vizkeleti Sándor javaslata szerint célszerű lenne a támogatást nem egyedi termékhez, hanem megtakarítási időtávhoz kapcsolni, s minél hosszabb takarékoskodási időszakot vállalna a megtakarító, annál több kedvezményt kaphatna. Legalább ilyen fontos lenne, hogy ne legyenek kivételezett termékek, az összes hasonló időtávú és költségszintű takarékoskodási formának pedig egyforma elbírálás alá kellene esnie – húzta alá a Pioneer Alapkezelő igazgatója.

A hosszú távú kiszámíthatóság megteremtésével ösztönözni kellene a lakosságot, hogy növelje a megtakarításait, és ezzel csökkenteni lehetne a változásból adódó adminisztrációs terheket is. Az időtartamhoz vagy célhoz kötött megtakarítás, amilyen a nyugdíj is, ösztönzését szolgálhatná, ha a többi cafeteriaelemmel szemben (amelyet jelenleg 19 százalék szja terhel), az önkéntes nyugdíjpénztárba való munkáltatói befizetések a régi szabály lépne újra életbe, magyarán a befizetés nem minősülne bevételnek – ezáltal az praktikusan adómentes lenne – hangsúlyozta Hegedüs Sándor, az RSM DTM adópartnere.

A magánszemélyeket adórendszeren kívüli eszközzel is lehetne motiválni nyugdíj-előtakarékosságra. Amennyiben valaki az adott célnak megfelelően egy számlára rendszeresen pénzösszeget helyez el, akkor azt az állam kipótolja a befizetett összeg 10 - 20 százalékával, de maximalizálva egy meghatározott összegig. E formát célszerű lenne jövedelmi korláthoz kötni, vagy adófizetési kötelezettség hiányához, hiszen egyéb esetben választhatja a NYESZ-t, vagy önkéntes nyugdíjpénztárat. E formának, amely már a lakás-takarékpénztárak és babakötvény esetében is élő gyakorlat, hosszú távon nemcsak a megtakarítások növekedése lehetne a haszna, hanem a megtakarítási attitűd térnyerése is.

* * * Hogyan egészíthető ki az állami nyugdíj?

A majdani állami nyugdíj szinte biztosan nem lesz elég az aktív korban megszokott életszínvonal fenntartására. Egy megtakarítás azonban megfelelő jövedelemkiegészítést biztosíthat. Ráadásul nyugdíj-előtakarékosság választásával 20% állami támogatás is elérhető. A Bankmonitor nyugdíjmegtakarítás-kalkulátora megmutatja, hogy egy adott összegű havi megtakarítás mekkora nyugdíjkiegészítést jelenthet majd.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!