A csaknem egy éve elindult jegybanki kamatemelések hatására egy 10 millió forintos piaci lakáshitel havi törlesztőrészlete 35 százalékkal is magasabb lehet, mint tavaly ilyenkor. Ráadásul még örülhetünk, ha felvehetjük a jövedelmünkkel ugyanazt az összeget, mint 2021. májusában.

Nem kell statisztikákat bújnunk ahhoz, hogy tudjuk: egyre nehezebb saját lakáshoz jutni, különösen akkor, ha valaki élete első ingatlanát venné meg. Ebben szerepet játszanak az emelkedő ingatlanárak és a csaknem egy éve tartó jegybanki kamatemelések is, amelyek jelentősen felsrófolták a lakossági hitelek árát is. A jelzáloghitelek ügyleti kamata egy év alatt akár 4-5 százalékponttal is növekedett.

Mi történt az elmúlt egy évben?

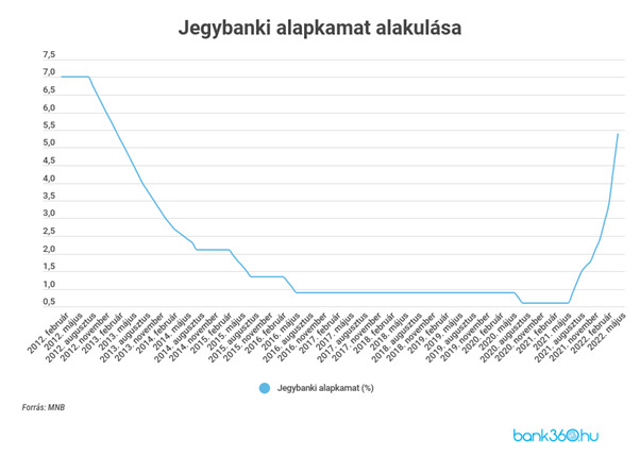

Egy éve ilyenkor, 2021. májusban a jegybanki alapkamat 0,60 százalékon állt, az egyhetes betéti kamat pedig mindössze 0,75 százalék volt. Ezzel együtt a hitelkamatok is a földön jártak, a lakáscélú jelzálogkölcsönök egy részét akár 3-4 százalékos THM-mel is fel lehetett venni, és a szabad felhasználású jelzáloghitelek sem voltak ennél sokkal drágábbak - derül ki a Bank360.hu elemzéséből. Egy év alatt azonban rengeteget változott a helyzet, elég megnézni, hogyan növekedett a jegybanki alapkamat.

Az elmúlt egy évben júniustól minden hónapban emelkedett ez a mutató, az idén májusi kamatdöntő ülés előtt már 5,40 százalékon áll. Tavaly június óta ez 4,80 százalékpontos emelkedést jelent. Ennél még többet mond a lakossági hitelezéssel összefüggésben a pénzpiacon irányadónak számító egyhetes jegybanki betéti kamat, amely jelenleg 6,45 százalék. A kamatemelésekre reagálva a bankok is léptek, emiatt a lakáshitelek kamatai is hónapról nagyobbak lettek.

Mennyibe kerültek a lakáshitelek egy éve, és mennyibe most?

Ahhoz, hogy pontos képet kapjunk a kamatok hitelterhekre gyakorolt hatásáról, érdemes összehasonlítani a 2021. májusi és a jelenlegi kölcsönfeltételeket. A Bank360 lakáshitel kalkulátorával havi nettó 300 ezer forintos jövedelmet vettünk alapul 20 éves futamidejű, 10 millió forintos kölcsönnél. Egy évvel ezelőtt ezekkel a paraméterekkel akár 3,25 százalékos teljes hiteldíj mutatóval (THM) is kaphattunk lakáshitelt ötéves kamatperiódussal. A havi törlesztőrészlet akkor 56 435 forint volt, a teljes visszafizetendő összeg pedig 13 551 000 forint.

Mára ugyanezekkel a feltételekkel a 10 éves kamatperiódusú kölcsönök között találjuk meg a legolcsóbbat 7,02 százalékos THM-mel. A havi törlesztőrészlet 76 293 forint, a teljes visszafizetendő összeg pedig 18 316 920 forint. Ha csak az ötéves kamatperiódusú hitelek közül választanánk, akkor 7,33 százalékos THM-mel érhető el a lakáskölcsön, havi 77 770 forintos törlesztővel és 18 733 560 forint visszafizetendő összeggel.

A különbség az egy évvel ezelőtt és a ma felvehető lakáshitelek között eszerint havonta legalább 20 ezer forint, ha a kalkulátorban elérhető legkedvezőbb ajánlatokat hasonlítjuk össze. Egy év alatt tehát 35 százalékkal emelkedett a törlesztőrészlet összege, vagyis ennyivel drágábban kapunk ugyanolyan összegű és futamidejű jelzáloghitelt. A teljes futamidőre nézve pedig közel 4,8 millió forint a különbség. (Mindeközben a fogyasztói árak a legutóbbi, áprilisi adatok szerint 9,5 százalékkal nőttek egy év alatt.)

A kamatemelés miatt egyre kisebb hitelösszeghez juthatunk hozzá

A drágulás nemcsak azt okozza, hogy többet kell fizetni a hitelért, hanem azt is, hogy kevesebbet tudunk felvenni belőle. Bár a jövedelmek is emelkednek, a kamatemelés hatását nem feltétlenül ellensúlyozzák. Ugyanakkora jövedelemmel hónapról hónapra csökken a felvehető kölcsön összege. Az MNB túlzott eladósodást megakadályozó eszköze, a jövedelemarányos törlesztési mutató (jtm) meggátolja, hogy a nettó jövedelmünkhöz képest túl magas törlesztőrészletet vállaljunk.

Maradva az előző példánál, havi nettó 300 ezer forintos nettó fizetésnél 5 éves kamatperidóussal legfeljebb 105 ezer forintos törlesztőrészletet vállalhatunk. Az egy évvel ezelőtti feltételekkel számolva akár 18 millió forint lakáshitelt is felvehetünk úgy, hogy nem lépjük túl ezt az összeget, a 2022. májusi feltételeket figyelembe véve viszont csak 13 millió forint lakáshitel felvételére lenne lehetőségünk ugyanazokkal a paraméterekkel.

Ennél magasabb hitelösszeg felvételére akkor van lehetőségünk, ha az ötéves kamatperiódus helyett 10 éveset választunk, hiszen akkor a jövedelmünk felét fordíthatjuk törlesztésre. Ez havi nettó 300 ezer forinttal számolva 150 ezer forint. A most aktuális feltételekkel akár 19,5 millió forint igénylésére is van lehetőség, ha a most kedvezőbb 10 éves kamatperiódusú kölcsönök közül választunk. Az egy évvel ezelőtti feltételekkel kalkulálva pedig akár 26 millió forint lakáshitel felvételére is volt lehetőség.

A kamatemelés miatt tehát alacsonyabb jövedelemmel jóval kisebb összegű hitelhez juthatunk hozzá, ami lakáshitel igénylésnél két dolgot jelenthet. Vagy több kompromisszumot kötünk, és olcsóbb ingatlant vásárlunk (amire a lakásárak emelkedése miatt egyre kevesebb lehetőségünk van), vagy pedig több önerőt teszünk bele a vételbe, ha van miből. Ezek mellett szintén járható út, ha valamelyik támogatott lakáshitelt is igénybe vesszük a vásárláshoz, ehhez azonban számos plusz feltételnek kell megfelelni.

* * * Milliókat lehet spórolni a legolcsóbb lakáshitel kiválasztásával!

A lakásvásárlás előtt állóknak sokszor hitelre is szükségük van céljuk megvalósításához. A jelenlegi gazdasági környezetben még fontosabb megtalálni a legolcsóbb ajánlatot, amivel akár milliók is megtakaríthatók. Ehhez érdemes a Bankmonitor lakáshitel kalkulátorát használni.

Egyre jobban megérheti inkább eltárolni a napelemmel megtermelt áramot

Rövid távon jó módszer a szolgáltatói hálózatos adok-kapok, de hamarosan a tárolásos módszerrel is érdemes lesz megbarátkoznia a napelemeseknek, hiába drágább a tároló egység előállítása és karbantartása.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!