Lapunk olvasóinak egynegyedét kifejezetten nyomasztja, hogy nincs módjában takarékoskodni nyugdíjas éveire. Tisztában vannak ugyanis azzal, hogy az állami nyugdíj semmire sem lesz elég.

Noha a hazai háztartások megtakarításai a devizaalapú hitelek kivezetése óta lassan emelkedni kezdtek, továbbra is igaz, hogy bevételeink jóval kisebb hányadát fordítjuk megtakarításokra, mint a nálunk fejlettebb gazdaságú országokban élők. Ezzel egy időben, de már a 2008-ban kitörő válságot jóval megelőzően is, azaz a rendszerváltást követően egyre világosabbá vált egy speciális megtakarítási cél, a nyugdíj-előtakarékosság fontossága – és a magyarok életkoruknak, aktuális életszakaszuknak, társadalmi státusuknak, anyagi helyzetüknek megfelelő módon reagáltak az új kihívásra.

A felmérésről

A hvg.hu az elmúlt hetekben számos írásában foglalkozott az öngondoskodással, majd a cikksorozatot követően online kérdőívvel fordult olvasóihoz. A 854 kitöltött kérdőíven alapuló, a portál olvasóit életkor és településtípus szerint százszázalékosan reprezentáló felmérés a nyugdíjcélú előtakarékosság hazai sajátosságait kívánta körvonalazni – a felmérés tapasztalatai tehát kifejezetten a több mint egymilliós hvg.hu látogatói körre vonatkoznak, azaz egy olyan, a lakosság körülbelül egytizedét kitevő csoportra, amely összességében az országos átlagnál fiatalabb, kedvezőbb társadalmi státusú, jobb gazdasági helyzetű. Takarékossági célrendszerük, egyéni vagy családi pénzügyi stratégiájuk mindazonáltal önmagukon túlmutató módon is érdemesek a figyelemre, mivel azon nagy létszámú társadalmi csoportok számára, amelyek jelenleg nem engedhetik meg maguknak a személyes jövőre vonatkozó öngondoskodást – mindezek vágyott célok, elérendő minták.

Mire, mennyit tesznek félre?

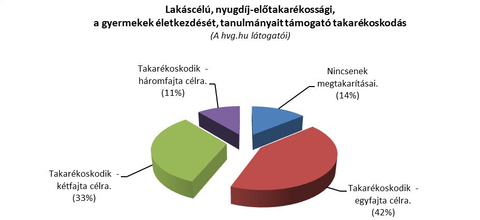

A lakásvásárlás, a nyugdíjas évekre történő tartalékképzés, a gyermekek életkezdésének, tanulmányainak támogatása közül válaszadóink 86%-a legalább egy cél érdekében rendszeresen takarékoskodik – ez az arány körülbelül kétszerese a 40%-os országos átlagnak. Legtöbben az aktuális életszakasznak megfelelően egyetlenegy célra összpontosítanak (44%), de sokan vannak olyanok is (33%), akik kétfelé takarékoskodnak – ők többnyire lakáscélú, valamint nyugdíjas éveikre szóló öngondoskodási megtakarításokról számoltak be.

Kattintson a nagyobb képért!

A megtakarítás tényén túl sokatmondó a megtakarítás mértéke is: legtöbben azok vannak, akik bevételeik 10%-át teszik rendszeresen félre – az átlagos megtakarított hányad azonban még ennél is magasabb: 17%, illetve ha azt a kisebb hányadot is figyelembe vesszük, akiknek nincsenek megtakarításaik, összességében 14-15%. A hvg.hu-látogatók az országos átlag feletti mértékben takarékoskodnak (egy 2014-es Gfk Hungária-felmérés szerint a lakosság jövedelme körülbelül 4 százalékát képes megtakarítani).

Akik már a nyugdíjra is gondolnak

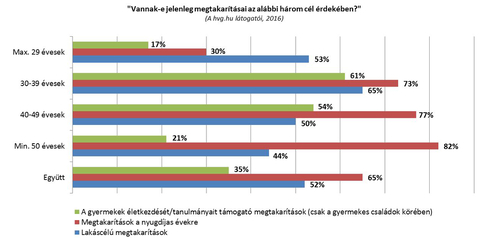

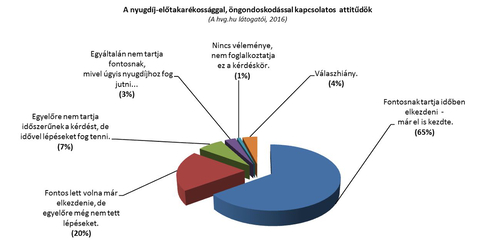

Az, hogy nyugdíjcélú előtakarékosságot folytatnak-e (65%-ról mondható el ez), négy, a felmérés által érintett jellemzőtől is függ kimutatható módon: nagyon erősen az életkortól, közepes mértékben a családi állapottól, családszerkezettől, gyengén az eltartottak, anyagilag támogatottak (pl. idős szülők) számától, illetve az iskolai végzettségtől.

Intenzitás,%

100% = az adott korcsoport felmérésbeli létszáma

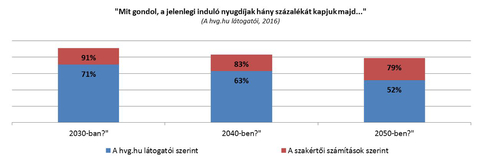

Amennyiben a nyugdíjcélú előtakarékossági hajlandóságot vizsgáljuk, érdemes abból kiindulni, hogy vajon mit gondolnak válaszadóink majdani nyugdíjukról. A felmérés érdekes tapasztalata, hogy a nyugdíjak értékállóságára vonatkozó válaszok lényegesen pesszimistábbak, mint a szakértői számítások, előrejelzések. Ebből fakadhat, hogy a válaszadók igen magas arányban (85%) gondolták úgy, hogy jelenlegi életszakaszukban fontos (lenne) nyugdíj-előtakarékosságot folytatniuk, és 65%-uk meg is teszi ezt – ez az arány sokszorosan múlja felül az országos átlagot. Akinek mindez nem áll módjában, noha igénye lenne rá (20%), döntő módon a elsődleges fontosságú (rezsi, élelmiszerek vásárlása) kiadási terheivel érvelt:

„Éppen, hogy elég a jövedelmem a hitelre, rezsire.”/„A hétköznapok felemésztenek mindent.”/„A lányomat egyedül nevelem, albérletben lakunk, az utolsó héten már csak vajas kenyérre telik.”/„Jelenleg is mindkét felnőtt gyermekemet én tartom el: egyikük álláskereső, másikuk minimálbéres egyedülálló szülő.”/„Arra sem elég a keresetem, hogy elfogadható életszínvonalat teremtsek.”/„A lakhatásom biztosítása fontosabb jelenleg, mint a 35 év múlva bekövetkező esetleges nyugdíjba-menetel.” (A felmérés összes válaszadója 10%-ának véleménye.)

„Másra fordítom a megtakarításaimat.”/„A gyerekek és a lakáskérdés élvez prioritást.”/„A gyerekem oktatása fontosabb, égetőbb, mint a jövő, ami minél távolabbi, annál homályosabb.”/„Nagyobb lakásra gyűjtünk, hogy családot alapíthassunk.”/„A tanulmányaimra takarékoskodom.”/„Lakáscserére spórolunk.”/„Eddig gyermekeim elindítására tettem félre – egyedül taníttattam két egyetemistát.” (2%)

„Devizahitelünket törlesztjük.” (1%)

Ami pedig a fenti helyzetre reagáló szubjektív érzéseket illeti: a válaszadók egynegyedét kifejezetten nyomasztja, hogy nincs módjában takarékoskodni nyugdíjas éveire. Körülbelül ugyanennyien vannak azok is, akik szintén nem tudnak jelenleg öngondoskodási célra félretenni, de ők ennek a problémának kevésbé érzik a súlyát. Azoknak a részaránya, akiknek mindez egyáltalán nem okoz gondot, azaz akik úgy gondolják, hogy időben léptek, 50% körüli. Kiugró módon érzékenyek e kérdésre a huszonévesek (az NN Biztosító egy közelmúltbeli kutatása szerint ráadásul éppen a fiatalok gondolják leginkább úgy, hogy nyugdíjasként nem kívánják majd visszafogni költéseiket), de jelen felmérésünk szerint a nők, ill. a községekben élők is átlagon felüli módon elégedetlenek öngondoskodási lehetőségeikkel. Ha a kérdést a családszerkezet alapján vizsgáljuk, szembetűnő, hogy a gyermek(ek)et nevelő párokat nyomasztja – relatíve – legkevésbé ez a problémakör, mégpedig döntő módon azért, mert tudatosan terveznek ebben a vonatkozásban: jelenleg a gyermek(ek)kel kapcsolatos kiadásoké a prioritás, de – átlag feletti módon informálódva a majdani előtakarékossági lehetőségekről – kevésbé érzik sodortatva magukat.

Mindazok, akik vagy már jelenleg is rendszeresen elkülönítenek összegeket nyugdíjas éveikre, vagy – fiatalként – egyelőre még csak tervezik ezt, többnyire a 26-30 közötti életéveket jelölték meg kezdő nyugdíj-előtakarékossági éveknek.

Tájékozatlanság, tanácstalanság

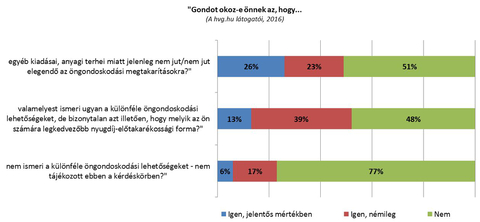

A kérdéskör egy másik fontos vetülete az, hogy vajon mennyire tájékozottak az emberek a különféle öngondoskodási pénzügyi lehetőségeket illetően? Átlagosan minden ötödik válaszadót vagy kifejezetten nyomasztja, hogy nem ismeri a különféle öngondoskodási lehetőségeket, vagy nagyjából ismeri ugyan, de tanácstalan azt illetően, hogy számára melyik lenne e legideálisabb.

Megoszlások, %

Az, hogy az öngondoskodási lehetőségekkel kapcsolatosan mennyire voltak tájékozottnak a válaszadók, sokkal inkább függ aktuális élethelyzetüktől, mint egyszerűen csak az életkoruktól, így például jóval inkább képben vannak a házasságban, élettársi kapcsolatban élő, gyermek(ek)et nevelő párok, mint a gyermek(ek)et egyedül nevelők. A válaszokból kitűnik, hogy az utóbbiakat olyan erővel foglalják le (akár pillanatnyi anyagi lehetőségeiket, akár perspektivikus céljaikat tekintve) a jelen feladatai, hogy egyelőre kevésbé képesek nagyobb léptékben előre gondolkodni. Az ez irányú tájékozódási hajlandóságban mindezeken túl még érvényesül az a tradicionális hatás is, amely szerint a családok pénzügyi irányítása továbbra is inkább férfi-, mint női feladat – az előbbiek tájékozottabbnak bizonyultak az öngondoskodási kérdéskör lehetséges módozatait illetően.

A döntés nehézségei

A felmérés nyomán világosan megmutatkozott, hogy az önmagában még édeskevés, hogy valaki ismeri a különféle előtakarékossági módokat: több mint kétszer annyi válaszadónak (52%) okoz ugyanis az nehézséget, hogy jelenlegi élethelyzetének, anyagi lehetőségeinek, a nyugdíjig hátralévő éveinek megfelelően kiválassza a maga számára, testre szabottan legelőnyösebb előtakarékossági formát, mint ahánynak (23%) az, hogy utánajárjon, egyáltalán milyen nyugdíjcélú megtakarítási lehetőségek léteznek…

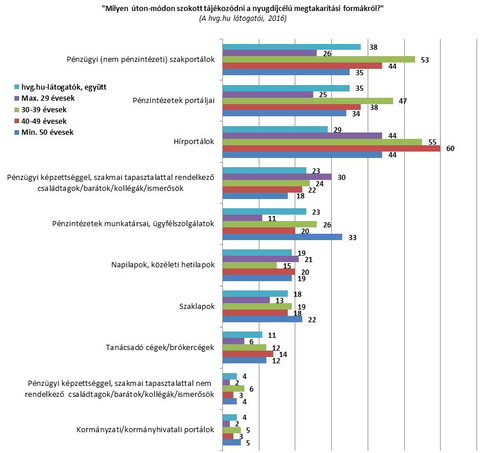

Megvizsgálva, hogy a válaszadók hol, hogyan informálódnak a szóban forgó kérdéskört illetően, azt tapasztaltuk, hogy a pénzügyi szakportálok, a pénzintézeti portálok és a hírportálok viszik el a pálmát, de átlagosan minden negyedik válaszadó számára a családtagoktól, barátoktól, kollégáktól, ismerősöktől származó személyes tapasztalatok, tanácsok, információk is igen fontosak:

Intenzitás,%

100% = az adott korcsoport felmérésbeli létszáma

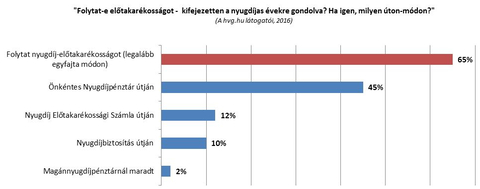

A válaszadók azon kétharmada, amely folytat nyugdíj-előtakarékosságot, döntő módon önkéntes nyugdíjpénztári tagsága útján teszi ezt.

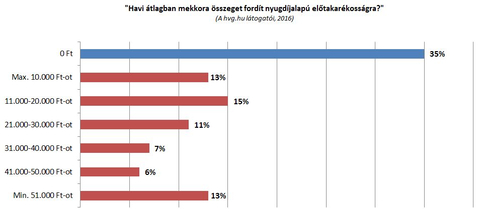

A legjellemzőbb (15%) öngondoskodási ráfordítás havi 11-20 000 Ft, de nem sokkal kevesebben vannak azok, akik 10 000 Ft alatti összeget, illetve azok, akik 50 000 Ft-nál többet tudnak e célra hónapról hónapra elkülöníteni:

* * * Hogyan egészíthető ki az állami nyugdíj?

A majdani állami nyugdíj szinte biztosan nem lesz elég az aktív korban megszokott életszínvonal fenntartására. Egy megtakarítás azonban megfelelő jövedelemkiegészítést biztosíthat. Ráadásul nyugdíj-előtakarékosság választásával 20% állami támogatás is elérhető. A Bankmonitor nyugdíjmegtakarítás-kalkulátora megmutatja, hogy egy adott összegű havi megtakarítás mekkora nyugdíjkiegészítést jelenthet majd.

A kormányra hiába számít, aki korszerűsítené az otthonát, de akad pár lehetőség

Nehéz helyzetben van a költségvetés, ezért a kormány a falusi csok és a babaváró kivételével kivezette az ingatlancélú támogatásokat. Az uniós helyreállítási alapból esetleg még sor kerülhet mintegy 20 ezer ingatlan felújítására. Mindenki másnak maradnak a piaci megoldások.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!