Életünk során többször is kerülhetünk olyan helyzetbe, hogy külső pénzügyi forrásra van szükségünk egy kitűzött cél megvalósításához – ilyenkor önerő híján a hiteligénylés jöhet szóba megoldásként. Nem mindegy azonban, hogy milyen kölcsönt veszünk igénybe, hiszen a lakossági hitelek folyamatosan változnak, a választék pedig egyre nagyobb. A Bank360.hu elemzői az aktuálisan elérhető piaci ajánlatok között segítenek eligazodni azoknak, akik szabad felhasználású hitel igénylése előtt állnak.

A hiteligénylésnek számos oka lehet, de többségében nagyobb pénzügyi célok megvalósításához keresünk kölcsönt - ilyen lehet például egy autóvásárlás, vagy egy teljes körű lakásfelújítás. Ezeket speciális, a konkrét termékre szabott hitelből vagy állami támogatással kiegészített kölcsönből is megvalósíthatjuk, ugyanakkor ilyen speciális konstrukciók igénylésére nem mindig van lehetőség. Például azért, mert az állami lakástámogatások többsége az egyedülállóknak, gyermekteleneknek és az idősebbeknek jellemzően nem nyújtanak segítséget.

A piaci kamatozású kölcsönök közül ebben az esetben egy szabad felhasználású fogyasztási kölcsön, vagy egy szabad felhasználású jelzáloghitel is megoldás lehet. Mindkettőnek megvannak az előnyei és a hátulütői is, emellett a kamatköltségek terén is van mit átgondolni.

Melyik a legolcsóbb megoldás?

Tegyük fel, hogy kereken hétmillió forint hitelre lenne szükségünk, amit megkötések nélkül szeretnénk elkölteni. Az egyik fontos szempont, amiről érdemes dönteni, az a gyorsaság kontra olcsó kamat dilemma, a kettő ugyanis együtt nem működik. A szabad felhasználású jelzáloghitelek igénylése az ingatlanfedezet bevonása miatt akár több hétig is tarthat, a személyi hitelekhez viszont gyorsan, akár két-három nap elteltével hozzájuthatunk. Utóbbinál azonban magasabb kamattal kell számolnunk. Nézzünk meg egy-egy példát mindkettőre.

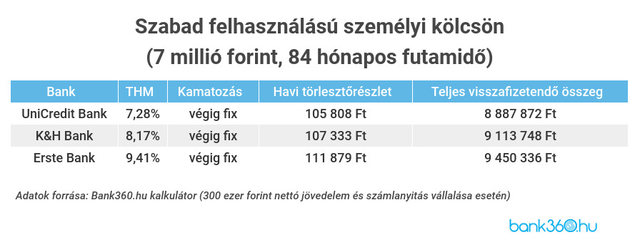

Hétmillió forint igényléséhez hétéves, vagyis 84 hónapos futamidővel számoltunk mindkét hiteltípusnál, havi nettó 300 ezer forint jövedelem igazolása mellett. A személyi hitelek között ezekkel a feltételekkel a Bank360 kalkulációja szerint 7,28 százalékos THM-mel már találhatunk elérhető ajánlatot – a havi törlesztőrészlet 105 808 forint, a teljes visszafizetendő összeg pedig 8 887 872 forint. 2021. februárban 12,74 százalék volt az átlagos THM ennél a hiteltípusnál, így ez jó ajánlatnak számít a piacon.

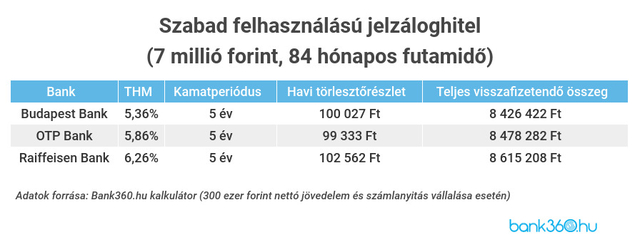

Szintén hétmillió forintos hitelösszeggel számolva egy szabad felhasználású jelzáloghitelhez olcsóbban hozzájuthatunk, a Bank360.hu kalkulátora szerint 5,86 százalékos THM is elérhető, ha ötéves kamatperiódusú hitelt választunk. A törlesztőrészlet így 100 ezer forint alatt marad, 99 333 forint, a teljes visszafizetendő összeg pedig 8 478 282 forint.

A különbség jelentős, a személyi kölcsönért végösszegben több mint 400 ezer forinttal fizetünk többet a hétéves futamidő alatt, mintha ugyanakkora összeget jelzáloghitelként vennénk fel.

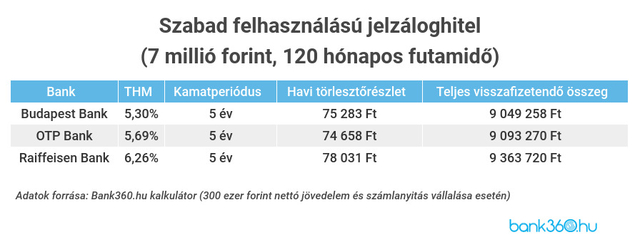

Ha ennél alacsonyabb törlesztőrészletet tudunk csak vállalni, akkor a futamidő kitolása jelenthet megoldást – erre azonban csak a jelzáloghitelnél van érdemben lehetőség, a személyi kölcsönnél 7–8 évnél hosszabb futamidőt nem lehet választani. Hétmillió forinttal és 10 éves futamidővel számolva, illetve tartva a legalább ötéves kamatperiódust, 5,69 százalékos THM-mel vehetünk fel szabad felhasználású jelzáloghitelt, 74 658 forintos törlesztőrészlettel, a teljes visszafizetendő összeg így 9 093 270 forint lenne. Látható, hogy a futamidő kitolásával megemelkedik a hitelköltség, három év körülbelül 600 ezer forintos különbséget jelent.

Ne csak az árat nézzük: további előnyök és hátrányok is vannak

Akinek a kölcsön ára az elsődleges szempont, az a jelzáloghitelnél valószínűleg nem fog kedvezőbb ajánlatot találni, de nem ez az egyetlen szempont, ami segíthet a döntésben. Az alábbiakat is fontos figyelembe venni:

- jövedelemarányos törlesztési mutató (jtm): ez mutatja meg, hogy a nettó jövedelmünk hány százalékát fordíthatjuk hiteltörlesztésre. Személyi kölcsönöknél ez az arány magasabb, 50 százalék, míg egy ötéves kamatperiódusú jelzáloghitelnél mindössze 35 százalék.

- futamidő rugalmassága: jogos igényként merülhet fel a törlesztőrészlet összegének csökkentése – például a jtm miatt. Ebben az esetben a személyi kölcsönnél nincs sok terünk, a 84 hónapos futamidőt csak néhány hitelintézetnél lehet kitolni, de ebben az esetben is legfeljebb 96 hónapig mehetünk el. A jelzáloghiteleknél ezzel szemben akár 15–20 éves futamidőt is választhatunk – igaz, a hosszabb futamidő miatt több kamattal is kell számolnunk.

- ingatlanfedezet bevonása: jelzáloghitelnél kötelező, ezért az igénylés előtt érdemes mérlegelni, hogy egyáltalán van-e rá lehetőség. Ha a meglévő lakáson már van egy bejegyezve jelzálogjog, nem biztos, hogy megoldható az igénylés – ebben az esetben maradnak a fedezetlen hitelek alternatívaként.

- biztonság: személyi kölcsönt ma már csak fix kamatozással lehet felvenni, a jelzáloghitelek között azonban választhatunk változó kamatozásút is. A biztonságos kölcsönök ára magasabb, cserébe a teljes futamidő alatt ugyanakkora törlesztőrészletet kell fizetni.

Kalkuláció, mérlegelés, döntés – ebben a sorrendben

A hiteligénylés komoly pénzügyi döntés, amely akár évekig, sőt évtizedekig hatással lehet az életünkre – ennél jobb indok nem kell arra, hogy miért érdemes kalkulálni és alaposan megfontolni, hogy melyik kölcsönt vesszük fel. Fontos, hogy minden esetben a saját lehetőségeinkhez mérten válasszunk pénzügyi szolgáltatást, és ne egy reklám vagy egy ismerős példája alapján hozzuk meg a döntést.

* * * Milliókat lehet spórolni a legolcsóbb lakáshitel kiválasztásával!

A lakásvásárlás előtt állóknak sokszor hitelre is szükségük van céljuk megvalósításához. A jelenlegi gazdasági környezetben még fontosabb megtalálni a legolcsóbb ajánlatot, amivel akár milliók is megtakaríthatók. Ehhez érdemes a Bankmonitor lakáshitel kalkulátorát használni.

A kormányra hiába számít, aki korszerűsítené az otthonát, de akad pár lehetőség

Nehéz helyzetben van a költségvetés, ezért a kormány a falusi csok és a babaváró kivételével kivezette az ingatlancélú támogatásokat. Az uniós helyreállítási alapból esetleg még sor kerülhet mintegy 20 ezer ingatlan felújítására. Mindenki másnak maradnak a piaci megoldások.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!