Egyre többen vesznek fel személyi kölcsönt lakásfelújításra. A Bankmonitor annak járt utána, hogy ha nincs elég pénz a családi kasszában, melyik hitel lehet a legjobb megoldás.

A személyi kölcsönöknél néhány év alatt megfeleződött a kamat, ami azt eredményezte, hogy már olyan célokra is megéri felvenni, amire a magas kamatok miatt a közelmúltban nem volt ajánlatos . Az egyik kereskedelmi bank kutatásából kiderült, hogy ma már a lakásfelújítást is egyre többen személyi kölcsönből intézik, ráadásul az erre fordított hitelösszeg is egyre növekszik.

Ennek a nyilvánvaló oka, hogy a személyi kölcsönöknél nem kell fedezetet felkínálni a hitel mögé, mint például egy jelzáloghitelnél, ráadásul bármire elkölthető a kapott pénz. Viszont azt is be kell kalkulálni, hogy éppen emiatt magasabb kamatot is kérnek el a személyi kölcsönért, így az induló törlesztő is drágább lesz. Jogos a kérdés, hogy vajon mennyire éri meg így is lakásfelújításra fordítani az összeget, és nem jövünk-e jobban ki, ha mégis lakáshitelt vagy a szabadfelhasználású hitelt mellett tesszük le a voksunk?

A személyi kölcsön felvételénél is érdemes alaposan szétnézni a lehetőségek között. A következő kalkulátorral részletesen összehasonlíthatja a bankok ajánlatait!

Hogyan válasszunk a hitelek között?

Alapvetően a lakáshitelt , mint ahogy arra a neve is utal, ingatlan megvásárlására, építésre, bővítésre, felújításra, korszerűsítésre, de akár hitelkiváltásra is használhatjuk. Ez esetben a hitel mögé mindenképp fedezetet kell felkínálnunk (a vásárolni kívánt, vagy a már meglévő ingatlant), még akkor is, ha lakásfelújítási célzattal szeretnénk hitelhez jutni. Ráadásul a fedezetnek meg is kell felelnie a bank igényeinek, és arra számíthatunk, hogy a bank az értékbecslő által megállapított érték legfeljebb 60-70 százalékig hitelez.

A fedezetre vonatkozó feltételek ugyanúgy igazak a szabadfelhasználású hitelekre is, viszont ezeknél annyival más a helyzet, hogy többféle célra is felhasználhatóak, azonban igényléskor itt is szükséges megjelölni a célt. Viszont gond nélkül költhetjük ezt is a lakásunk felújítására, vagy akár egyéb célokra is. Ezzel szemben a személyi kölcsön nagy előnye, hogy minimális ügyintézéssel, gyorsan, banktól függően akár pár óra alatt hozzá lehet jutni. Emellett a hitel összege pár százezer forinttól akár 7 millió forintig terjedhet, így gyakorlatilag ebből is megvalósítható akár egy nagyobb beruházás is.

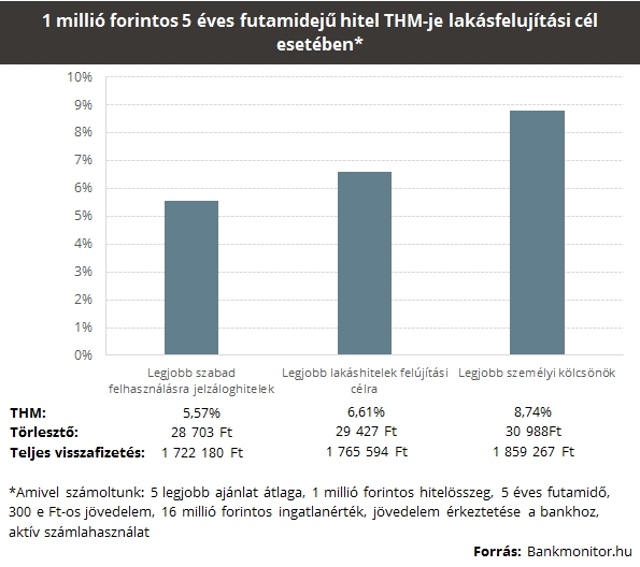

Annak jártunk utána, hogyha 1 millió forintból szeretnénk felújítani a lakásunk, akkor az egyes hiteltípusoknál milyen kondíciókkal találkozunk. Az összeghez és a felújítási célhoz mérten egy rövidebb, 5 éves futamidővel számoltunk, de a tapasztalatok szerint a személyi kölcsönöket is nagyjából ennyi futamidőre veszik fel az emberek (ráadásul átlagosan ennyi évente újítják fel az emberek az ingatlanjukat is).

Érdekes módon a legjobb ajánlatokat a szabad felhasználású hitelek között találjuk meg, ahol az 5 legolcsóbb hitel átlaga alapján a THM 5,57 százalékra jött ki. Ezzel szemben, ha a felújítási célra is igénybe vehető lakáshitelek között nézelődünk, jóval kisebb kínálatot találunk, mint ha használt lakásra vennénk fel a hitel, így az 5 legkedvezőbb hitel alapján 6,61 százalékos a THM. Vagyis a két hiteltípusnál rendre 28 703 illetve 29 424 forint lesz a havi törlesztőrészlet.

A személyi kölcsönöknél meg kell fizetni annak az árát, hogy fedezet nélkül is felvehető a hitel, ami látszik a magasabb, 8,79 százalékos THM-ben. Ugyanakkor az is elmondható, hogy minél magasabb a jövedelmünk, annál valószínűbb, hogy hozzáférünk a legkedvezőbb ajánlatokhoz.

Azonban hiába tűnik olcsóbbnak az első két megoldás, mert a feltüntetett kamatok mellett a rövid kamatperiódusú hiteleket érjük el, ahol a kamatkockázat miatt a törlesztőnk drágulásának tesszük ki magunk. Ezzel szemben a személyi kölcsönök zöménél végig fix a kamatozás jellemző, vagyis jelen példában 5 évig azonos nagyságú törlesztőt fizetnénk. De a vizsgált személyi kölcsönök THM-je az szintén végig fix szabadfelhasználású hitelhez képest is csak fél százalékkal drágább, ellenben nyerünk a gyorsabb ügyintézésen.

Összességében egy pár százezres, vagy 1-1,5 millió forintos beruházáshoz a személyi kölcsön is jól passzol, főleg hogy a jelzáloghiteleknél a minimálisan felvehető összege jellemzően 1 millió forinttól kezdődik. Viszont, ha a példában feltüntetett hitelösszegnél magasabbat szeretnénk, már érdemes lehet a jelzáloghitelek felé elmozdulni, mert ilyenkor ezek jelenti a kevésbé költséges megoldást.

* * * Milliókat lehet spórolni a legolcsóbb lakáshitel kiválasztásával!

A lakásvásárlás előtt állóknak sokszor hitelre is szükségük van céljuk megvalósításához. A jelenlegi gazdasági környezetben még fontosabb megtalálni a legolcsóbb ajánlatot, amivel akár milliók is megtakaríthatók. Ehhez érdemes a Bankmonitor lakáshitel kalkulátorát használni.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!