Elékezett július közepe a felvételiző diákok szeme a ponthatárokra szegeződik. A szülők pedig idén is választás elé kerülnek: vásároljanak, vagy béreljenek lakást gyermeküknek az egyetemi évekre? A Bankmonitor.hu szakértői utánajártak, hogy mikor melyik megoldás lehet pénzügyileg a jó döntés.

Már most - nyár közepén - ideje felkészülni az iskolakezdésre. Ez különösen igaz akkor, ha a gyerek idén kezdi el főiskolai, egyetemi tanulmányait. Sok esetben ekkor repül ki a csemete a családi fészekből, a szülőknek pedig meg kell oldaniuk valahogy gyermekük lakhatását is.

Ha nem kap kollégiumi férőhelyet, akkor jelenleg két megoldás lehetséges: vagy albérletet fizetnek a szülők, vagy megpróbálnak saját lakást vásárolni, de melyik lehet az ideális megoldás?

Mennyi lenne a havi kiadás bérlés és vásárlás esetén?

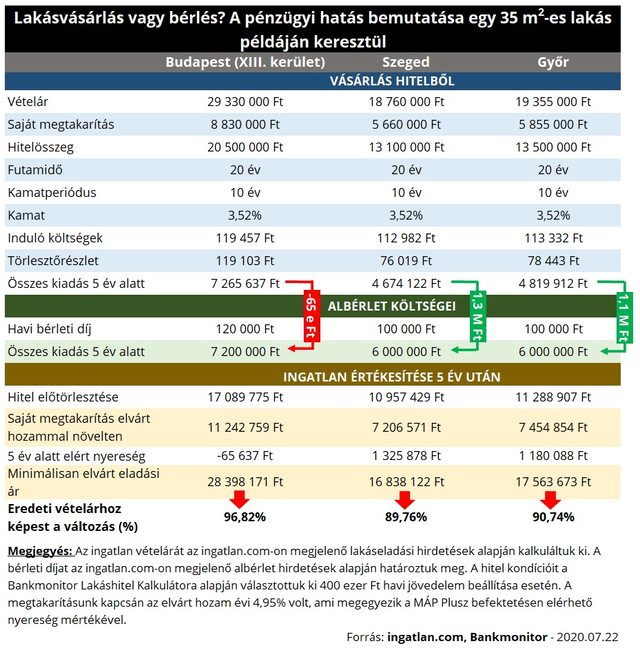

A Bankmonitor szakértői megnézték az ingatlanárakat Budapesten és két vidéki – Szeged, Győr -, egyetemi városban is. Egy átlagos 35 négyzetméter alapterületű lakás Pesten a XIII. kerületben 29,33 millió forintba, Szegeden 18,76 millió forintba, míg Győrben 19,35 millió forintba kerülne. A vételár az ingatlan.com oldalon megjelenő lakáshirdetések alapján lett meghatározva.

Sok család ezt a vételárat csak akkor tudja kifizetni, ha lakáshitelt is igényel. Fontos, hogy a jelenlegi banki gyakorlat alapján legalább 30 százalék saját megtakarításra, önerőre is szükség lenne a vásárláshoz. A számítás során abból indultunk ki, hogy a vevők nem rendelkeznek a minimálisan elvárnál nagyobb összegű megtakarítással.

Vagyis a vevők a vételár 70 százalékát szeretnék hitelből finanszírozni, ehhez 20 éves futamidőre igényelnének egy 10 éves kamatperiódusú lakáskölcsönt. Érdemes hosszú ideig fix kamatozású konstrukciót választani, ezzel a kiadásokkal jobban lehet tervezni.

Ha a gyermek mesterkurzust is el szeretné végezni, akkor legalább 5 évre kellene biztosítani a lakhatását az adott településen. Érdemes megnézni, hogy ezen időszak alatt a kölcsönre fizetendő kiadásokat – törlesztőrészlet, induló díjak – meghaladják-e a bérleti költségek.

Az ingatlan.com oldalon megjelenő hirdetések alapján Pesten - a XIII. kerületben – 120 ezer forint, míg Szegeden és Győrben nagyságrendileg 100 ezer forint bérleti díjat szükséges fizetni egy 35 négyzetméteres lakásért havonta.

Ez alapján Pesten 5 év alatt a lakásvásárlásra 65 ezer forinttal többet kellene fizetni, mint bérlésre. Ugyanakkor a két vidék egyetemi városban 1 millió forintot lehetne 5 év alatt spórolni a lakás megvételével.

5 év után mi legyen a sorsa a lakásnak?

Természetesen az 5 év pénzmozgása alapján nem lehet megítélni a helyzetet, hiszen a vásárlásba a családnak jelentős saját megtakarítást is be kellett forgatnia. Éppen ezért érdemes azt is megnézni mi történne, ha az egyetemi évek után eladnák a szülők az ingatlant.

Az akkori ingatlanárakat nem lehet tudni, viszont ismerjük mennyit kellene visszafizetnie a családnak a hitelre. Ezen felül még mindenképpen a befektetett összeget szeretné visszakapni a család, méghozzá a Magyar Állampapír Pluszon elérhető hozammal növelten. Így meg lehet azt is nézni, hogy jobban jártak-e a szülők annál, mint ha egy alacsony kockázatú megtakarításba fektették volna a pénzüket.

Így meghatározható az az eladási ár, amelyet a családnak legalább kapnia kell az ingatlanért ahhoz, hogy ne legyen vesztesége a vásárláson a bérléshez képest. Egyik esetben sem szükséges az, hogy a lakásárak tovább emelkedjenek a jövőben, sőt Szegeden és Győrben közel 10%-os áresés mellett is megérheti a vásárlást választani.

Milyen buktatók lehetnek?

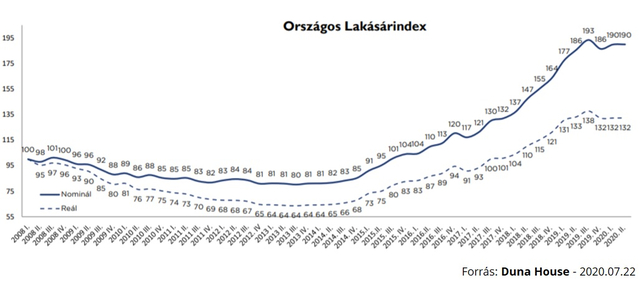

Nem tudni azonban, hogy a jövőbe hogyan fognak alakulni a lakásárak. Csupán a múltbeli adatokból lehet kiindulni: érdemes megvizsgálni hogyan alakultak a lakásárak a 2009-es válság idején.

A lakásárak a válság mélypontján nagyságrendileg 20 százalékot estek átlagosan a Duna House Lakásárindexe alapján. Ekkora árcsökkenés esetén már nem érné meg a lakásvásárlás.

Talán pontosabb kifejezés az, hogy nem érné meg 5 év után eladni a megvásárolt ingatlant, ezt pedig nem is kell megtenni feltétlenül. A gyermek tanulmányainak befejezése után a lakást bérbe lehet adni, a díjból pedig tovább lehet fizetni a hitel törlesztőrészletét. Mivel 10 éves kamatperiódust választottak a szülők a törlesztőrészlet nem fog megemelkedni. 10 éves időtávon pedig az előző válság árcsökkentő hatása már nem volt érzékelhető.

Csökkenhetnek akár az albérleti árak is. A jelenlegi helyzet igen képlékeny, a turizmus csökkenésével és az airbnb-vel kapcsolatos bizonytalanság miatt nehezen lehet tervezni az albérleti díjakkal. Ha pedig az albérleti díjak csökkennének, akkor a lakásvásárlás pénzügyi előnye is mérséklődne, adott esetben akár teljesen el is tűnne.

Vásárlás esetén érdemes külön kalkulálni karbantartási költségekkel is. Ahhoz, hogy a lakás állaga ne romoljon meghatározott időközönként érdemes felújítani azt. (Ilyen kiadások természetesen egy albérlet esetében nem jelentkeznek.) Ezek a költségek viszont jelentősen csökkenthetik a vásárlás pénzügyi előnyét is.

Már most mindenképpen érdemes megnézni a különböző lehetőségeket: megismerkedni az adott városban az albérleti lehetőségekkel, a lakásárakkal, sőt a különböző hitelajánlatokat is fel kell mérni. Felelősen csak ezek ismeretében lehet dönteni, fontos az alapos tájékozódás, mert bármelyik megoldást választják a szülők az egy hosszú távú - legalább 3-5 éves - elköteleződést jelentene.

Egyre jobban megérheti inkább eltárolni a napelemmel megtermelt áramot

Rövid távon jó módszer a szolgáltatói hálózatos adok-kapok, de hamarosan a tárolásos módszerrel is érdemes lesz megbarátkoznia a napelemeseknek, hiába drágább a tároló egység előállítása és karbantartása.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!