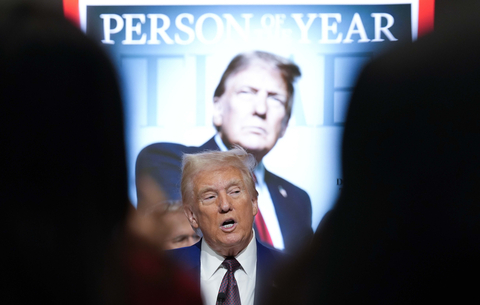

Nem először ugrott neki a kormány a kata szerinti adózás módosításának. A legnagyobb harcosa az ügynek Parragh László, a Magyar Kereskedelmi és Iparkamara elnöke, aki a hvg.hu-nak azt mondta, a kabinet kis híján szó szerint vette át a javaslatát. Az új szabályozás jövőre lép életbe, célja, hogy felszámolja a munkaviszonynak álcázott foglalkoztatást és csökkentse a cégek közti versenyhátrányt.

Változik jövőre a kata szerinti adózás szabálya. Gulyás Gergely, Miniszterelnökséget vezető miniszter a csütörtöki Kormányinfón bejelentette, hogy 40 százalék adót kell fizetni az ugyanazon felek között, évi 3 millió forintot meghaladó számlák után. A miniszter a bejelentést azzal indokolta, hogy így szeretnék elejét venni a visszaéléseknek. Úgy fogalmazott, hogy a kisvállalkozóknak adott adókedvezményekkel a nagyvállalkozások élnek vissza, ezt akarják megszüntetni.

A javaslatról bővebben Izer Norbert, a Pénzügyminisztérium adózási ügyekért felelős államtitkára beszélt az MTI-nek, kiemelve: az adónemmel kapcsolatos piactorzításról már tavaly óta kap jelzéseket ágazati szereplőktől. A Pénzügyminisztérium elemzése szerint 2013-ban, az adónem bevezetésekor a katát választóknak csupán 3 százaléka volt azt megelőzően foglalkoztatott, ez az arány 2019-re az akkor mintegy 377 ezer katás körében már közel 40 százalékra nőtt. Az adatok alapján csak a húsz legnagyobb „katás foglalkoztató” összesen 4700 olyan katást alkalmaz, akiknek évente több mint hárommillió forintot fizetnek ki.

Előfordul az is, hogy kapcsolt vállalkozási formát rejt a katázás: a tulajdonosok katás vállalkozásaikon keresztül számláznak a nagy cégnek, így minimális közteherrel vesznek ki pénzt a cégből. Emiatt ha egy magánszemély katás lesz, az kizárja más kisadózás választását.

Az államtitkár szerint több mint háromszázezer kisadózó semmiféle változást nem fog tapasztalni. A többiek is mentesülnek az adminisztrációs tehertől, hiszen a plusz adót nem nekik, hanem a kifizetőknek kell teljesíteni, feltéve, hogy belföldi cégről van szó. Az persze egy másik kérdés, hogy a kifizető mindehhez mit szól majd.

Nem most merült fel először

Az ötlet, hogy vizsgálják felül a kisadózó vállalkozások tételes adójának szabályozását, nem először került szóba. Legutóbb a Magyar Kereskedelmi és Iparkamara (MKIK) elnöke mondta azt a Magyar Nemzetnek: a kamara szeretné megakadályozni, hogy egyes munkáltatók katásként alkalmazzák a valójában munkaviszonyban dolgozó alkalmazottakat. Parragh László elképzelése az, hogy

- a 3 millió forint feletti rész után bizonyos mértékű (akár 40 százalékos) adót kellene leróni,

- a plusz közterhet nem a katás vállalkozó, hanem az üzletfele lenne köteles befizetni az államkasszába.

Ezt vette át szó szerint a kormány. Parragh László szerint ezzel eltűnne az adóelőny, és megakadályozható lenne, hogy a munkaadók munkaviszony helyett katás vállalkozóként – lényegében színlelt szerződéssel – alkalmazzák dolgozóikat. A kamara azt is szerette volna, hogy alakítsák sávossá a katát, mégpedig úgy, hogy hatmillió forint árbevételig 50 ezer, afelett 65 ezer forint legyen a tételes adó mértéke. A kancelláriaminiszter azonban egyértelművé tette, hogy a részletszabályok nem fognak változni, például a főállásban kata szerint adózóknak továbbra is 50 ezer forintot kell fizetni.

Ez az adók kiegyenlítése

– reagált a Kormányinfón elhangzottakra az MKIK elnöke a hvg.hu-nak. Hangsúlyozta: „az nem megy, hogy az egyik területen nincs adóbevétel, a másik oldalon viszont a közszolgálati feladatok miatt állandóan megy felfelé az adó”. Elmondta, hogy a teljes munkaerőpiacon a vállalkozók nagyjából 12 százaléka katás, csaknem 400 ezer ember, és ők lényegesen kevesebb adót fizetnek azokhoz képest, akik nem tartoznak a kata hatálya alá – ezzel sérül a cégek közötti verseny.

Havi 1 millió forintos fizetésnél a tényleges adóteher mindössze nagyjából 6 százalék, míg egy nem kata szerint adózó egyéni vállalkozó fizet (a költségei leszámítását követően vagy az elért jövedelem bizonyos százaléka után):

- 2 százalék iparűzési adót,

- 9 százalék nyereségadót,

- 15 százalék szja-t,

- 15,5 százalék szociális hozzájárulást.

Plusz havonta legalább a minimálbér után meg kell fizetnie a munkabér közterheit. Munkaviszonyban történő foglalkoztatás esetén 15 százalék szja, 18,5 százalék tb és (júliustól) 15,5 százalék szocho fizetendő.

Az elnök beszélt arról is, hogy „ha csak a katások egyharmada munkavállaló lenne, 250 milliárd forint adót fizetnének a költségvetésbe”. Parragh László szerint ebből a pénzből akár tovább lehetne csökkenteni az szja-t, „akár 14 százalék is lehetne, és mindenkit érintene”.

Ki büntet kit?

Fischer Ádám, a Niveus Consulting Group jogi partnere úgy látja, az egyik probléma az, hogy a kata szerint fizetendő havi 50 ezer forint értéke az elmúlt nagyjából egy évtizedben elinflálódott. Ráadásul időközben a duplájára, 6 millióról 12 millió forintra emelték azt a bevételi értékhatárt, amíg katásként nem kell büntetőadót fizetni.

Emiatt a kata ma már jobban bünteti a becsületesen, bejelentett fizetésért dolgozókat, mint azt a bevezetésekor számolták

– emelte ki.

A társaság úgy látja, hogy a kata okozta problémák kizárólag komplex megoldásokkal kezelhetőek: egyszerre kell szigorítani az ellenőrzést és a jogszabályt. Kérdés, hogy elég-e a kormány által bejelentett szigorítás. A szervezet szerkesztőségünkhöz eljuttatott közleménye szerint a most bejelentett módosítás a legsúlyosabb visszaéléseket kezeli, azonban az ördög most is a részletekben rejlik. Például nem tudni,

- hogyan fogják kezelni a kapcsolt vállalkozások által és/vagy részükre számlázott összegeket,

- ha változatlan marad az 50 ezer forintos mérték és a 40 százalékos különadó, hogyan kezelnék az adómérték elinflálódását.

Fischer Ádám szerint a feltételrendszert is át kellene gondolni, a mostani egyes elemei ugyanis „nem értelmezhetőek vagy életszerűtlenek, más pontjai pedig talán nem kellően szigorúak”.

Parragh László ezzel kapcsolatban azt mondta, hogy kezdeményezték egy olyan algoritmus bevezetését, amely mentén a NAV vizsgálná a szerződéseket. Az adóhatóság még az év elején jelentette be, hogy kiemelten figyeli a kata szerint adózókat, éppen azért, hogy a színlelt foglalkoztatást kiszűrje. Kerestük a NAV-ot, hogy megtudjuk:

- hány ellenőrzést végeztek,

- mely területeken volt gyakori a visszaélés,

- mi lett ezek következménye.

Egyelőre nem kaptunk választ. Most, ha elindul egy vizsgálat, hét szempontot vesz figyelembe a NAV, és ezek közül legalább kettőnek kell teljesülnie, hogy megdőljön a színlelt foglalkoztatás gyanúja. A katáról és kiváról szóló 2012-es törvény alapján a hét feltétel a következő:

- a katás adózó nem kizárólag személyesen végezte a számlázott tevékenységet,

- a naptári évben bevételének legalább felét nem ettől a cégtől szerezte,

- a cég nem utasította arra, hol és mikor végezze a munkát,

- a tevékenységet saját vagy általa választott helyen végezte (nem a cégnél),

- ehhez az eszközöket nem a cég bocsátotta a rendelkezésére,

- saját maga határozta meg a munkavégzés rendjét,

- vagy legalább 36 órában foglalkoztatja egy másik társaság.

Vagyis a törvény nem zárja ki azt, hogy katás csak egyetlen cégnek számlázzon, ám nem árt odafigyelni, például a szerződés megfogalmazásánál arra, hogy semmiképpen ne tűnjön munkaszerződésnek. Ráadásul azzal, hogy július elsejétől minden adóalany számára kiállított számla adatait el kell juttatni a NAV-nak, igencsak megkönnyíti a kockázatelemzést – ezzel pedig a vizsgálatok elindítását – az adóhatóság számára.

Nincs más választás?

Ruszin Zsolt, a Magyar Könyvelők Országos Egyesületének elnöke szerkesztőségünk megkeresésére azt válaszolta, nagyon sajnálják, hogy

a kormány lábon szeretné lőni magát a kata szigorításával, miközben a NAV már bizonyította, hogy a volt munkavállalók akkor katáznak, ha egyébként is megfelelnek a feltételeknek.

Hozzátette, hogy a NAV Ellenőrzési Főosztályán készült egy összefoglaló a 2019-es ellenőrzések tapasztalatairól, ami alátámasztotta, hogy nincs visszaélésszerű katázás a volt munkavállalók körében. Szerinte, ha a törvénymódosítás elnagyolt lesz, akkor be fog indulni a teljesen törvényes körbeszámlázás, ahol közvetített szolgáltatásként fogják továbbadni a cégek egymás között a katás teljesítéseket.

A kamara elnöke arra számít, hogy a jövőben kevesebben lépnek majd be a katába. Hangsúlyozta, hogy azok a vállalkozók, akik most így adóznak, tisztességesek, jellemzően belekényszerültek ebbe a helyzetbe, „ha nem vállalják, nincs állásuk”.

A módosítás a tervek szerint 2021. január 1-jétől lép életbe. A szabályozást októberig kell megalkotni. Parragh László szerint a tervezetbe addig még „bármi belekerülhet”. Gulyás Gergely a Kormányinfón egyébként azt említette: a módosítást már most, a költségvetést megalapozó törvényjavaslathoz benyújtják és a terveik szerint akár jövő héten el is fogadhatja az Országgyűlés.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!