Hol írjam alá? – kérdezik sokan, amikor eléjük teszik a hitelszerződést, mivel szeretnének mielőbb a pénzhez jutni. Pedig érdemes időt szánni és kérdezni, ha nem értjük a sokszor bonyolult jogi szöveget, nehogy később érjenek minket „zsebbevágó” meglepetések.

Kecsegtetőnek látszó hitellehetőséggel kereste fel 2007 elején a mexikói születésű José Cortezt egy kaliforniai bank spanyolul beszélő közvetítője. Eszerint egy 30 ezer dolláros kölcsönnel kiválthatja az összes – hitelkártya, autóvásárlás és ingatlan-jelzálog miatt keletkezett – adósságát. Meg is kötötte a kölcsönszerződést, ám amikor egy újabb, szintén 30 ezer dolláros hitelt készült felvenni, meglepve tapasztalta, hogy a hiteltartozása hirtelen 70 ezer dollárra ugrott. Mint kiderült, nem olvasta el az angol nyelvű záradékot, miszerint az őt „bombaüzlet”-hez juttató hitelközvetítőnek 10 ezer dollár jár. Ez azért jelentett nagy érvágást Corteznek, mert a fizetése mindössze 36 ezer dollárra rúgott. „Azt hittem, nem kell tovább bajlódnom a hitelkártyával vagy bármi mással, de ha pontosan elmondták volna, miről is van szó valójában, sohasem írom alá a szerződést" – vallotta be a férfi, aki óvatlansága miatt a feleségével és három gyerekével egy hatszobás házból egy egyszobás alagsori lakásba kényszerült.

Manapság idehaza a kamatok mélybe zuhanásával vonzónak tűnik hitelből megoldani a lakásgondjainkat, vagy megvalósítani régóta dédelgetett álmunkat, hosszabb külföldi nyaralásra menni, illetve venni egy új autót. 2017. június és 2018. június között egy év alatt nagyot nőtt a hitelfelvételek száma: a lakáscélúaké 39, míg a személyi kölcsönöké 48 százalékkal gyarapodott – derül ki a Magyar Nemzeti Bank (MNB) jelentéséből. Noha a háztartások eladósodottsága még messze van a válság előttitől, azért nem árt az óvatosság.

A kamatkockázat miatti bizonytalanság csökkentésének és a fizetésképtelenség elkerülésének céljából az MNB október 1-jétől szigorítja az úgynevezett adósságfék szabályokat. Ezek szerint ugyanakkora összegű hitel elnyeréséhez a jelenleginél több fizetésre lesz szükség. A legkeresettebb kölcsöntípusnál – amelynek kamatát öt évre előre lehet rögzíteni – például az adós havi törlesztőrészlete nem lehet magasabb a rendszeres havi nettó jövedelme 25-30 százalékánál, szemben a mostani 50 százalékos aránnyal.

Ám e védőhálótól függetlenül mindenkinek továbbra is ajánlatos alaposan végigböngésznie a hitelszerződését, mielőtt azt aláírja. Ez kétségtelenül nem könnyű feladat, hiszen a kontraktust általában a bankok saját jogászai állítják össze, ami a kívülállók számára helyenként nehezen értelmezhető. A szerződésekben gyakran szerepelnek olyan pénzügyi és jogi kifejezések, amelyek nem közismertek. Mint például a teljes hiteldíjmutató, az ügyleti kamatláb, a kamatperiódus vagy a jelzáloghitel-finanszírozás megfelelési mutató, illetve, hogy mi a kezes vagy az adóstárs felelőssége.

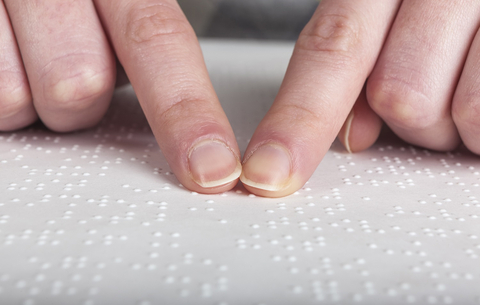

Ezek értelmezésében segít, ha a közjegyzőnél jól figyelünk. A bankok ugyanis a hitelszerződések többségét közjegyzői okiratba foglaltan kötik meg az ügyfeleikkel. A közjegyzői eljárás az esetleges tévhitekkel ellentétben nemcsak a bank érdeke, hanem a hitelkérelmezőt is védi. Ennek érdekében a közjegyző az okirat aláírása előtt nemcsak felolvasni köteles a szerződést, hanem arról is meg kell győződnie, hogy pontosan megértettük-e az abban foglaltakat, és hogy ezekkel a feltételekkel valóban alá kívánjuk-e azt írni. A felolvasás alatt kérdezhetünk, pontosíthatjuk és javíthatjuk a nem tetsző részleteket, de a hallottak alapján akár el is állhatunk a szerződés aláírásától.

Amire egészen gyakran kerül sor. Ennek pontosan az az oka a közjegyzői tapasztalatok szerint, hogy sokan tényleg csak a felolvasás során szembesülnek azzal, hogy például mivel jár a kezesség vállalása, és talán jobban járnak, ha visszalépnek. A közjegyzői felolvasás az utolsó esélyünk arra, hogy korrigálni tudjuk a szerződés szövegét vagy belássuk, hogy az előnytelen ránk nézve, netán túlzott terhekkel sújt, s azt ezért ne írjuk alá. Jó, ha tudjuk, hogy a jövőben a közjegyzői okiratba csak az október 1-jétől hatályos szigorúbb adósságfék szabályok szerinti feltételek kerülhetnek.

|

Meghallgatni arany |

|

A közjegyző köteles megtagadni a közreműködését, ha olyan ügylethez kérik, amely jogszabályba ütközik, vagy annak megkerülésére irányul. Ám csak a jogszabályok értelmezésében segíthet, a döntés felelőssége – vagyis, hogy aláírjuk-e az okiratot vagy nem – természetesen a miénk. A közjegyző nem fog figyelmeztetni minket az élethelyzetünkből adódó buktatókra, hiszen nem ismeri az anyagi helyzetünket, a személyes körülményeinket. Tanácsot sem várhatunk tőle, ugyanis az ő dolga az, hogy segítsen eligazodni a jogi útvesztőkben és ennek köszönhetően biztosan megértsük a szerződési feltételeket. Az viszont már a saját felelősségünk, hogy valóban odafigyelünk-e az elhangzottakra. A felolvasás kiváló lehetőség arra, hogy jó döntést hozzunk, ezért mindenképpen érdemes közjegyzőhöz fordulni hitelfelvétel esetén. |

250 ezer magyarnak van nagyon nehéz dolga, de létezik segítség

Ráfázhat, ha trükközik, írjon szerződést lakása kiadásáról!

Az oldalon elhelyezett tartalom a Magyar Országos Közjegyzői Kamara közreműködésével jött létre, előállításában a hvg.hu szerkesztősége nem vett részt.