A magyar gazdaság száguld a többi kelet-közép-európai gazdasággal együtt. De vajon meddig jut el?

Hogyan végződik a magyar sikertörténet, vagy a jegybankelnök szavaival szólva: tündérmese? Az eredeti Grimm-mesék borzalmait idéző horrorisztikus véget ér, vagy a Disney-filmekre hajazó happy enddel zárul? A kérdésre több cikkben igyekszünk választ adni, most sorozatunk első részét olvashatják.

A magyar gazdaság idén jó ütemben növekszik, a legfrissebb negyedéves növekedési adat 3,5 százalékos kiigazítottan. Magyarország ezzel jó illeszkedik a közép-kelet-európai trendbe, a friss lengyel növekedési adat 3,9, a cseh 4,7 százalékos.

A Financial Times egy nyáron megjelent elemzésében a nagy képet igyekezett megragadni, s a következő tényezőkre szálazta szét a kelet-közép-európai régió növekedési sikereit:

- Nagyobb a vártnál a nyugat-európai országok – köztük a legfontosabb Németország – kereslete, amelyektől a régiós országok különösképp függenek.

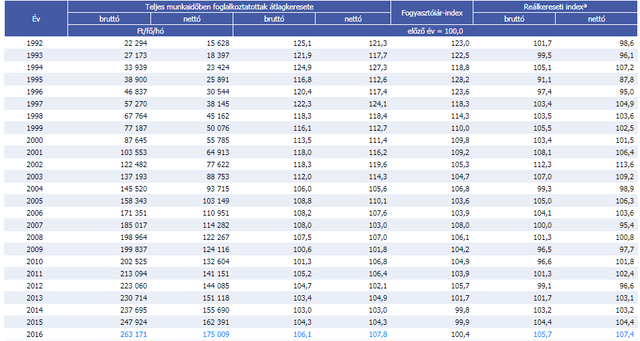

- A munkanélküliségi ráták rekordalacsonyan állnak – nemcsak Magyarországon, hanem Lengyelországban, Csehországban és Romániában is – a kivándorlás miatt, ami a béreket fölfelé tolja. A magasabb bérek növelik a hazai keresletet, és ez is támogatja a növekedést.

- A növekvő bérköltségek ellenére a régió még mindig vonzó célpontja a működő tőkét befektetőknek, legfőképp az európai autógyártók kedvence.

- Az európai uniós strukturális alapok régióba áramló pénzei a beruházásokon keresztül támogatják a növekedést.

- Költségvetési stimulusok, azaz a kormányok költekezése.

- A kedvező finanszírozási környezet, vagyis az alacsony kamatok.

Magyarország láthatóan tipikus kelet-közép-európai ország, hiszen nincs olyan pont, amely ne lenne igaz hazánkra is. Akad azonban egy olyan növekedést fűtő tényező, amelyet hazánk esetében mindenképp ki kell emelni mint legfontosabbat: a beáramló uniós forrásokat.

EU-források nélkül nem lett volna növekedés

„A GDP 2006 és 2015 között 4,6 százalékkal nőtt. 2015-ben az uniós források hiányában 6,4 százalékponttal lett volna alacsonyabb a GDP a tényszámnál, így nem lett volna gazdasági növekedés, sőt némi visszaesés következett volna” – állapította meg a KPMG és a GKI által készített tanulmány.

Az EU-források tehát rendkívül fontosak a hazai növekedésben, s a kormánynak azon vállalt és bejelentett törekvése, hogy 2018-ig lehívja a teljes 2013 és 2020 közötti időszak összes támogatását, még jelentősebbé teszi ezt a szerepét. Ami fölveti azt a kérdést is, mi lesz 2020 után a magyar növekedés motorja? 2020-tól ugyanis biztosan sokkal kevesebb támogatásra lehet számítani. Az Európai Unió befizetői közül kiesik Nagy-Britannia, így a fejletlenebbeknek juttatható forrás is kevesebb lesz. Félő, hogy a politikai szándék is gyengébb lesz a régió ilyen típusú támogatására, hiszen nem mindenkinek tetszik az, hogy egyes közép-kelet-európai államok vezetői az uniós források segítette gazdasági – és az ebből fakadó népszerűségi – növekedésen szörfölve unióellenes szólamokat hangoztatnak. A támogatások csökkenésének persze nemcsak Magyarország és Lengyelország, hanem az egész közép-kelet-európai régió kárvallottja lesz.

Meddig lesz ennyire alacsony a kamat?

Mivel a baj ritkán jár egyedül, a növekedést segítő tényezők közül 2020-ig nem csak az uniós támogatások kophatnak el. A Magyar Nemzeti Bank kamatcsökkentési ciklusa 2012 óta tart, az akkor még 7 százalékos kamatot azóta 0,9 százalékosra vitték le négy év alatt. Ezen a héten, kedden tovább lazított a monetáris kondíciókon a monetáris tanács. Az alapkamat 0,9 százalékos szintjén ugyan a testület nem változtatott, de az egynapos jegybanki betét kamatát 10 bázisponttal, mínusz 0,05-ről mínusz 0,15 százalékra csökkentette. A sikeres monetáris lazítást számos körülmény segítette. 2012-ben a kormány megszorító csomagja átmeneti recessziót és reálbércsökkenést okozott. A csökkenő kereslet értelemszerűen segített az inflációt kordában tartani, bár az – részben mert ebben az évben emelték az áfát az addigi 25-ről 27 százalékosra – az EU-ban a legmagasabb volt.

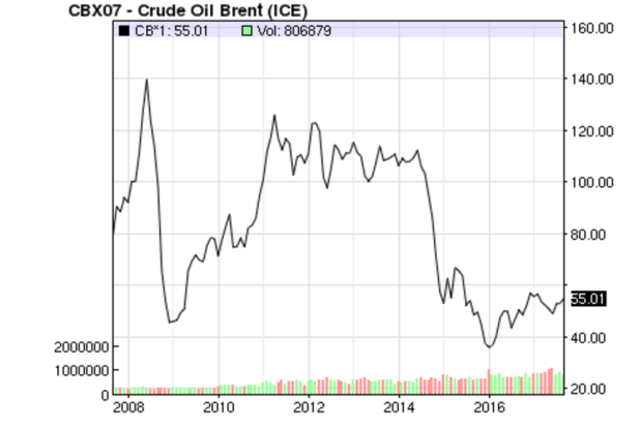

A következő évben viszont a kormány a rezsicsökkentési programmal igyekezett feledtetni a 2012-es megszorító csomagot, ami a kabinet népszerűségi mutatóin túl az inflációra is áldásos hatással volt. Olyannyira, hogy végül defláció alakult ki, így az infláció semmiképp nem vált a kamatcsökkentések akadályává. Mindebben szerepe volt annak is, hogy az olaj ára nagyjából felére esett 2014-ben. Az energiaárak csökkenése egyébként nem jött rosszul a lakossági piacon – a rezsicsökkentések nyomán kivonuló-kivásárolt cégek helyére lépő, immár dominánssá váló állami cégeknek sem.

A kamatcsökkentésnek nem volt akadálya a pénzügyi stabilitás hiánya sem. Az uniós programok ugyanis jelentősen növelték az ország devizatartalékait, elsősorban az euróban érkező uniós források és a forintban történő hazai kifizetések miatt – ahogy az a már idézett a KPMG és a GKI által készített tanulmányban olvasható. Az uniós források emellett csökkentették a bankközi kamatokat (3 hónapos BUBOR), amelynek oka a források hiteleket kiszorító hatása, amely alacsonyabb banki aktivitáshoz és így alacsonyabb kamatokhoz vezetett – állapította meg a tanulmány.

Emellett persze növelte a MNB mozgásterét, hogy a kormány szigorúan 3 százalék alatt tartotta a GDP-arányos hiányt, megindult az államadósság csökkenése, amit a hitelminősítők felminősítéssel díjaztak. Szerepük volt természetesen az MNB különböző monetáris programjainak és intézkedéseinek is, és talán illik megemlíteni azt a tényt is, hogy a jegybanki vezetés tudott és mert élni a lehetőségekkel a kamat csökkentésére.

Sok múlik a dolláron

A kamatcsökkentés ciklus talán legfontosabb háttéreleméről kevés szó szokott esni: a nemzetközi kamatkörnyezetről. Az amerikai Fed 0 és 0,25 százalék közé csökkentette az irányadó kamatsávot 2008 december 16-án – s így is hagyta egészen 2015 végéig. Ez a lehető legalacsonyabb kamatsáv, amelyet a Fed meghatározhat. A bevezetésének egyetlen oka az volt, hogy az extrém alacsony kamat gazdaságélénkítő hatása biztosítsa, hogy a 2008-as nagy gazdasági válság ne váljon olyan méllyé és elhúzódóvá, mint a 30-as évek gazdasági világválsága.

Már a 0 százalék körüli kamat bevezetésekor világos volt, hogy örökké nem maradhat ilyen alacsony szinten a kamat. A hiperalacsony kamat egy idő után kínossá válik, mivel nemcsak a reálgazdasági befektetéseket élénkíti, hanem a spekulatívakat is, így buborékok alakulhatnak az úgynevezett eszközpiacokon, például a részvényekén. A buborékok meg idővel újabb válságokhoz vezetnek, amelyeket már nem lehet kezelni a kamatok csökkentésével sem, hiszen az már zéruson van.

A hét év múltán bekövetkező kamatemeléskor – mára a Fed az 1-1,25 százalék közötti sávig jutott – az elemzők arra számítottak, hogy a Fed óvatos emelései is valamennyire negatív hatással lesznek a feltörekvő országok gazdaságaira – így Magyarországra is. Ennek egyelőre nyomát sem látni, a MarketWatch elemzése szerint azért, mert általános meglepetésre a dollár nem kezdett el erősödni, sőt, inkább gyengül.

A Fed ráadásul föl is hagyhat egy időre a kamatemelésekkel, mert az infláció a vártnál alacsonyabb. Ez a megtorpanás sem fog azonban örökké tartani – bár akár sokáig is eltarthat. A világ most azon csodálkozik Nouriel Robinivel (a közgazdásszal, akit a 2008-as válság megjóslása tett híressé) egyetemben, hogyan lehetséges a világban a jelenlegi robusztus növekedés alacsony inflációval karöltve (bár nem mindenhol, a briteknél például éppen nem).

A cikksorozat második részéből kiderül, a sok pozitív hír ellenére miért érdemes mégiscsak számolni többéves távon a kamatemelkedés lehetőségével, s mi alakíthatja még a magyar növekedési tündérmese sztoriját az uniós pénzek elapadásán és a kamatokon túl.

A kormányra hiába számít, aki korszerűsítené az otthonát, de akad pár lehetőség

Nehéz helyzetben van a költségvetés, ezért a kormány a falusi csok és a babaváró kivételével kivezette az ingatlancélú támogatásokat. Az uniós helyreállítási alapból esetleg még sor kerülhet mintegy 20 ezer ingatlan felújítására. Mindenki másnak maradnak a piaci megoldások.

Ajándékozz éves hvg360 előfizetést!

Ajándékozz éves hvg360 előfizetést!